物価高・インフレが成長株の逆風に

2022年1月に37,000ドル近い高値を付けたNYダウ平均株価はその後30,000ドル台まで下落し、大きな調整局面を迎えています。NYダウ平均株価より先に天井をつけたナスダック総合指数は2021年11月に16,000ポイントを超えたのに、今や10,000ポイント台です。日本の指数も同様です。日経平均株価は2021年9月の30,795円から現時点(6月14日時点)で26,500円台まで下がっており、マザーズ指数は高値こそ2020年にさかのぼりますが、直近は2021年11月の1,189ポイントから5月には620ポイントと半値近くまで下がっています。

コロナ禍の影響を大きく受けた経済がアフターコロナと呼ばれる状況に近づいている中、貯め込まれていたお金が動き出し、物価が上昇、そこにロシアによるウクライナの侵攻という突発事象もあり、インフレが加速、米国は急速に金融引締めに動かざるを得ず、金利上昇は株式・特に成長性を期待される株式への逆風となっています。

成長株の代表格と言えるネットフリックス(NFLX)の株価は2021年11月には700ドルを超えていましたが、直近は170ドルほどで実に70%以上の暴落です。考えてみれば新興株の崩れは同社の成長に疑問符がついたところから本格化しています。同社の成長を止めたのは物価高が続く中で同社などのサブスクリプションサービスをやめる人が少なくなかったからだとも言われています。物価高・インフレは直接の業績でも金利を通じても成長株への逆風となっているのです。

下落局面に強い業種とは

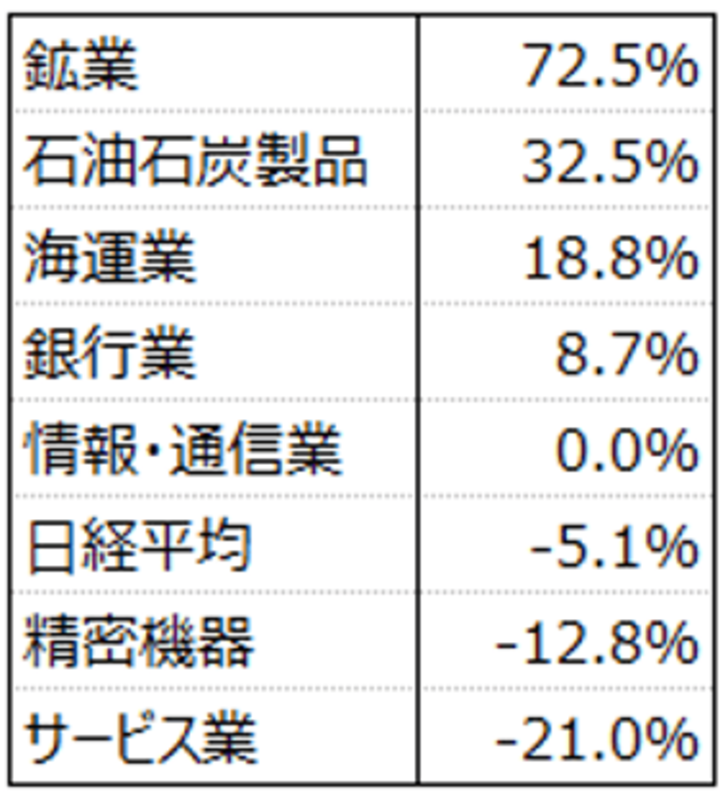

一方、そのような動きの中、昔ながらのビジネスはむしろ堅調そうです。国内の業種別指数を見ると成長株が多い業種に逆風が吹いているものの、昔ながらのビジネスはむしろ値上がり傾向です。この半年間の業種別指数の主なものは以下の通りです。

物価高を受けて、鉱業や石油石炭製品が上がるのは当然だと思いますが、海運業もこの半年間で引き続き大きくプラス圏です。そして意外と上昇しているのが銀行業です。一方、精密機器・サービス業は大きく下落しており、サービス業はオンラインのサービスなどが大きく下げている影響が響いているようです。情報・通信業は携帯電話会社などの株価がまだ安定している面もあり比較的下落していないと言えるのでしょう。

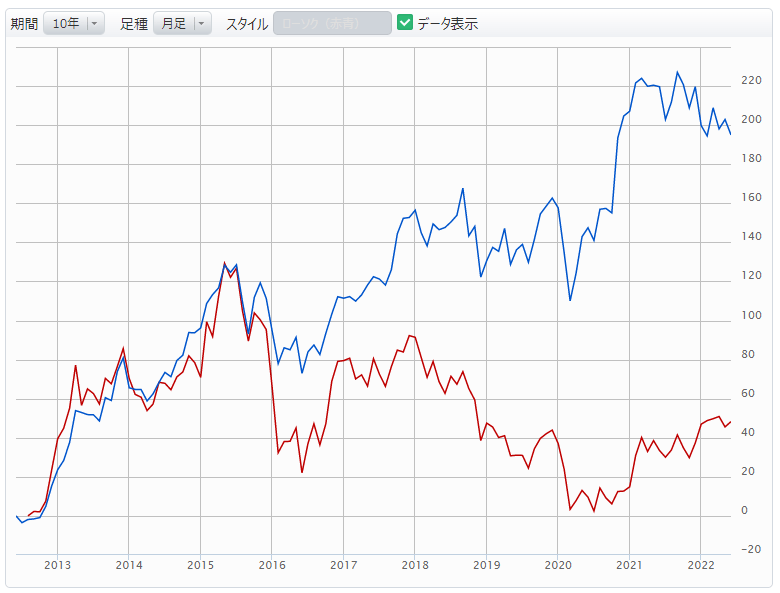

この中で特に注目したいのは銀行業です。銀行業は2016年のマイナス金利の導入後、ひどいパフォーマンスが続いていました。マネックス証券の比較チャートを使って日経平均株価と銀行業指数のチャートを比較してみました(図表2参照)。

図表2をご覧いただければ分かるように、2016年まではほぼ同じような推移です(銀行業指数は2012年8月からの数字しかないのでスタートが若干ずれていますが誤差の範囲です)。銀行は様々なビジネスの基盤になっていることから経済成長に伴って同じく成長していくことに違和感はありません。しかし、マイナス金利の開始は両者に大きな差を生みます。

チャートに示されている通り2015年中頃の両者のパフォーマンスはほぼ拮抗しており、ざっと120%つまり、このチャートの始点がアベノミクス開始前だったので、アベノミクス相場下でいずれも2.2倍程度まで株価が上がったのです。しかし、2016年末には日経平均株価のパフォーマンスは112%である一方、銀行業は79%、2020年末に至っては日経平均株価が205%に対し、銀行業はわずか13%です。つまり8年強で日経平均株価が3倍以上になる一方で、銀行業は13%しか上がっていないのですから、ほとんど上がっていなかったということです。

銀行業の苦境は日本のマイナス金利政策もありますが、世界的にも低金利が続き、運用手段を失ったことが大きいと言われています。また、低金利は貸出金利の低下も招き、多くの銀行の収益は厳しくなっていきました。しかし、世界的なインフレで金利は上昇してきています。長年、低金利・金融緩和が続く日本でさえ、円安の進行でその見直しが話題にのぼってきています。石油や船も一時は見向きもされませんでしたが、新型コロナウイルスの感染拡大期には石油の先物がマイナスになったことも大きな話題となりました。今後、「お金」が注目されることもあり得そうです。

地銀の再編が注目されている背景

そうした中、ある地方銀行がマーケットの注目を集めています。その銀行は冒頭でナスダック総合指数が高値を付けたと述べた2021年11月から直近までで実に株価が2倍になっており、昨日(6月13日)には日経平均株価が800円超の急落の中、高値を更新してきています。その銀行とは、北國フィナンシャルホールディングス(7381)(以下、北國FHD)です。

北國FHDの動きは経済誌の地銀特集でも注目されています。5月30日発売の週刊エコノミスト「強い・弱い地銀&メガ」特集では「岩手など4行に配当増要求 英ファンドが問う『低収益』」という記事で同社の株価急騰を取り上げています。翌週の6月6日発売の週刊東洋経済「瀬戸際の銀行」特集でも北國FHDに限った話ではないですが、地銀の再編などに注目が集まっていました。

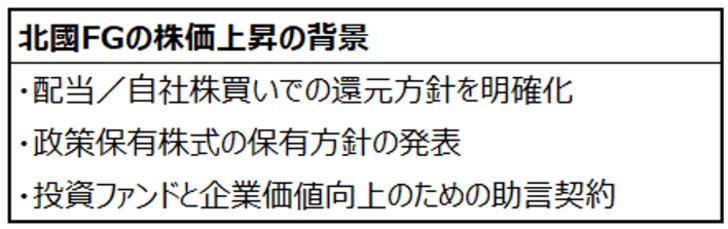

北國FHDはもともと自己株式の取得を行っていましたが、2021年10月には発行株式の3.6%という大きめの自己株式取得を発表、さらに2022年4月には9.3%の自己株式の取得を発表しています。同社はもともと並行して安定配当も行っているので株主還元に力を入れていると言えます。また、2022年4月には政策保有株式を半減させる目標を打ち出しています。同社の開示によれば上場政策保有株式は半減(取得原価で69億円の削減)を行うとしており、政策保有株式は取得原価で138億円ほどと見られます。

一方、北國FHDの2020年3月末の北國銀行時代の純投資目的以外の目的である投資株式は上場株式で592億円となっており、少なくとも取得原価よりはだいぶ上昇していると思われます。同社は株価が倍になったとは言え、時価総額は1200億円ほどでなかなかインパクトのある数字です。さらに同社はありあけキャピタルという投資ファンドと企業価値向上に向けた助言契約を締結したとのことです。ありあけキャピタルがアクティビストと呼べるかは置いておいて、ファンド側と自ら近づこうとするスタンスはなかなか珍しいことで、企業価値向上に向けた動きは同社株主にとって歓迎できることでしょう。

先述の週刊エコノミスト「岩手など4行に配当増要求 英ファンドが問う『低収益』」記事で述べられている英ファンドとは本連載でも取り上げてきたシルチェスターです。ちなみに同記事に書かれている「4行」とは岩手銀行(8345)、滋賀銀行(8366)、京都銀行(8369)、中国銀行(8382)で、シルチェスターは中国銀行以外の3行の最大株主になっており、いずれも株主還元の拡大(特別配当の実施)などを求めています。

●穏健派アクティビストの英シルチェスターはどのような企業に投資しているのか(2021年4月7日)

上記の過去の記事の中でもシルチェスターの地銀への投資について触れています。京都銀行は2022年5月の投資家向けの資料で総還元性向50%を目安にすることや、保有株式を簿価ベースで10%削減することを発表しています。簿価ベースで10%というのは160億円です。同行の政策保有株式は直近で1600億円ですが、資料を見ると(グラフなので正確に分からないですが)配当収入は200億円、評価益は9000億円程度に見えます。つまり、時価評価1兆円強で含み益が9000億円という素晴らしいポートフォリオです。同行の保有株式(2020年3月)を見ると、日本電産(6594)を3300億円、任天堂(7974)を3000億円、村田製作所(6981)を1400億円、京セラ(6971)1000億円、オムロン(6645)600億円と京都の優良銘柄が並んでいます。

京都銀行は比較的時価総額の高い地銀ですが4500億円で、これらの保有株を見ると割安に映るのは分かる気がします。上記の投資家向け資料が開示されたのは5月25日ですが、同日の終値5,110円から全体の市況の逆風の中、京都銀行株は先週6,000円を超えてきています。

改めて地銀を見てみると、配当利回りが4%を超えるような地銀は少なくありません。地銀に逆風が多いのは明らかですが、相対的に安定していそうな旧第一地銀でも高配当のものが目立ちます。

先ほどの週刊東洋経済では地銀「衰弱度」ワーストランキングを掲載していますが、99行中、99位(つまりナンバーワン)の横浜銀行を擁するコンコルディア・フィナンシャルグループ(7186)が4.09%、97位(つまりベスト3)の福岡銀行を擁するふくおかフィナンシャルグループ(8354)は4.32%、95位(つまりベスト5)の八十二銀行(8359)が4.24%といった具合です。もちろんメガバンクで配当利回りが4-5%ある中ですが、地銀はその保有株式を含め、注目ができるものもありそうです。しかも先ほどの比較チャートからも分かるようにPBRが0.2倍台も少なくないなど売り込まれています。何かのきっかけで動き出す可能性もありそうですので、注目してみてはいかがでしょうか。