1980年代前半との類似

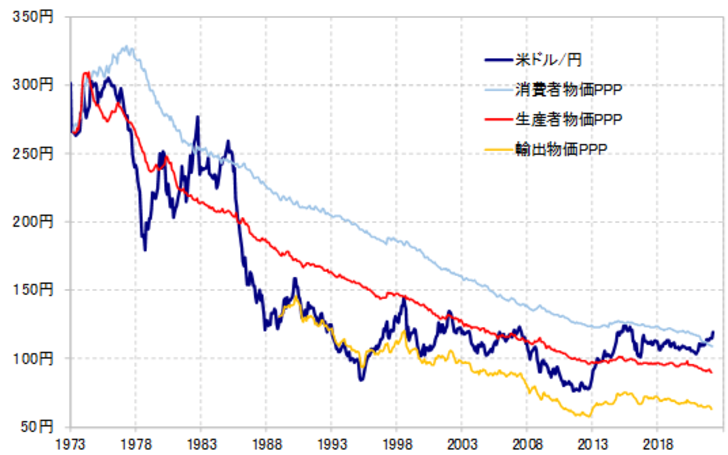

米国の物価上昇が続く中で、日米のインフレ格差拡大を主因として購買力平価の下落が広がっている。日米の消費者物価で計算した購買力平価は、1年前の116円程度から、足元では110円を割り込んできた可能性がある(図表1参照)。その一方で、実勢相場は米ドル高・円安が広がっているため、1980年代前半以来、約40年ぶりに日米消費者物価購買力平価を大きく超える動きとなっている(図表2参照)。

1980年代前半に、日米消費者物価の購買力平価を大きく超える米ドル高・円安となったのは、インフレによる購買力平価の急落と、その一方でインフレ対策のために米国が金融引き締めと通貨高容認のポリシー・ミックスに動いたことが大きな要因と見られた。

このうち米ドル高容認策は、当時は「ビナイン・ネグレクト(優雅なる黙認)」と呼ばれたが、結果的に多くの弊害をもたらした。中でも最大の問題となったのは行き過ぎた米ドル高を受けた米国の経常・貿易収支の大幅な悪化だろう。

この結果、インフレが鎮静化されると、経済問題のテーマは米国の貿易収支改善のための行き過ぎた米ドル高の是正に移っていった。その決定打となったのが、1985年9月、NYプラザ・ホテルで行われた先進5ヶ国蔵相会議(G5)による実質的な米ドルの大幅切り下げ合意、いわゆる「プラザ合意」だった。これを受けて、米ドル/円は一転して、日米の生産者物価購買力平価も大幅に下回るまでの大暴落に向かった。

以上のように、1980年代前半から半ばにかけて、日米消費者物価を上回る大幅な米ドル高・円安、そしてそれがやがて日米の生産者物価購買力平価を大きく下回るほどの米ドル大暴落へ激変するといった為替相場の大乱高下が起こったきっかけが米国のインフレだったわけだ。

米国が、約40年ぶりの本格的なインフレに見舞われる中で、日米消費者物価購買力平価を大きく超える米ドル高・円安の再現となっているというのも極めて興味深いものだ。

現バイデン政権もインフレ対策を重視する中では、基本的に金融と財政を引き締め、通貨高を容認するポリシー・ミックスを続ける可能性が高いだろう。このうちの米ドル高容認は、「新ビナイン・ネグレクト」ということになるかもしれない。

それがこの先長期化するようなら、行き過ぎた米ドル高となり、弊害をもたらすリスクも出てくるだろう。そして、そのリスク次第では、行き過ぎた米ドル高の反動から米ドルが一転して暴落リスクにさらされるといった、1980年代に見られたような大波乱のシナリオに向かう可能性もありうるかもしれない。