「FOMC相場」の振り返り

3月16日のFOMC(米連邦公開市場委員会)では、0.25%の利上げが決定された。また、公表された金利見通しから、2022年中に7回、そして2023年に3回の利上げが見込まれていることが分かった。

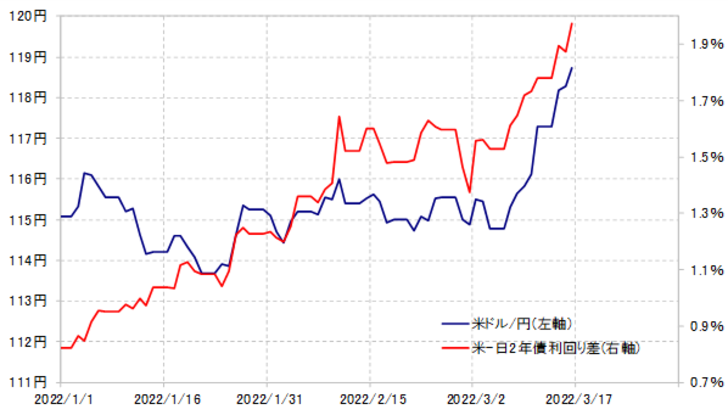

こういった内容は、基本的に事前予想通りだったが、米金利は全般的に続伸となった。それに連れた形で、為替も米ドル買いが拡大し、米ドル/円はテクニカルに注目されていた2016年12月の「トランプ・ラリー」と呼ばれた米ドル高相場での米ドル高値である118.6円を上回ると一時は119円も超える展開となった(図表1参照)。

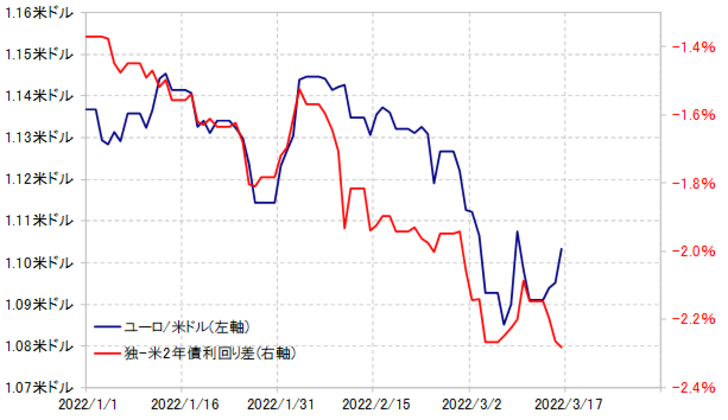

また、ユーロ/米ドルも当初は米ドル買いで反応したが、ただ次第にユーロ買い・米ドル売りが優勢となり1.1米ドル台に戻すなど、FOMCの結果が公表される前より僅かながらユーロ高・米ドル安の展開となった(図表2参照)。

以上のように、今回の局面における最初の利上げ決定ではあったものの、FOMCの結果自体にとくに「サプライズ」はなかったこともあり、為替相場の反応も米ドル買いは限定的にとどまった。

ただ、米ドル/円の場合は、上述のようにテクニカルに注目された「トランプ・ラリー」の米ドル高値も更新となったことから、次のターゲットとして120円の大台が射程に入った形となった。今後は、米金利上昇などを手掛かりに、2016年以来となる120円台乗せを目指すこととなりそうだ。

ところで、為替、金利以外で米国株は比較的大きく上昇した。利上げでも株安への反応が限られたことから、逆に株を買い戻す動きが強まったと見られる。また原油など資源・穀物相場の下落が続いたことも好感された可能性がある。

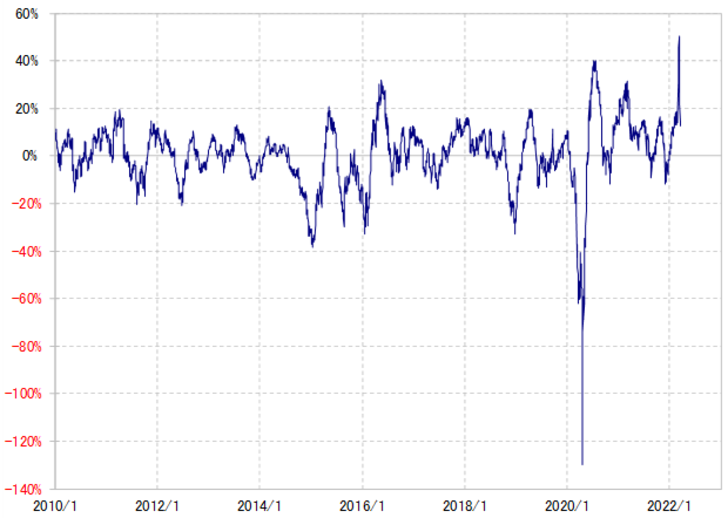

原油相場は、WTIが一時120米ドルを大きく超えたところから、今週は100米ドルを割り込むまで急反落となっている(図表3参照)。90日MA(移動平均線)かい離率が一時プラス50%まで拡大するなど、異常なほどに短期的な「上がり過ぎ」懸念が強まったことの反動が入っている影響が大きいと考えられる(図表4参照)。