本連載の以下の記事では、マネックス証券のスクリーニング機能を活用して目的に合った銘柄探しの方法をご紹介してきました。

●日本株の高配当利回りで安定した配当が見込める銘柄は?(2022年1月11日)

●日本株の高配当銘柄を個別に分析するポイント(2021年12月21日)

●セコムなど相次ぐ子会社の公開買付(TOB)、今後注目の企業は?(2021年6月1日)

本連載では、企業に積極的に働きかけることで企業の経営・業績向上に取り組むアクティビストの活動や考え方をご紹介しています。一方、本連載を読んでくださっている個人投資家の中には、アクティビストがターゲットとするような投資先、つまり彼らが有望と考えるような投資先を自分でも探したい、分析したいと考えている方もいらっしゃるのではないかと思います。そのような銘柄探しにおいて、スクリーニング機能は非常に役立ちます。その理由をご紹介しましょう。

上場企業4,000社を見分けるには?

日本には約4,000の上場会社があり、そのすべてに投資できます。もちろん、その4,000社は千差万別です。アクティビストであれ、成長企業の投資家であれ、株式投資家はこの4,000銘柄の中から適切な銘柄を探そうとするのです。千差万別と言っても似たような企業が多いではないかと思う方も多いかもしれません。しかし、例えば一見同じような企業が並んでいるように見える銀行セクターでも、よく見ると個々の銀行は大きく異なります。四国の例を見てみましょう。

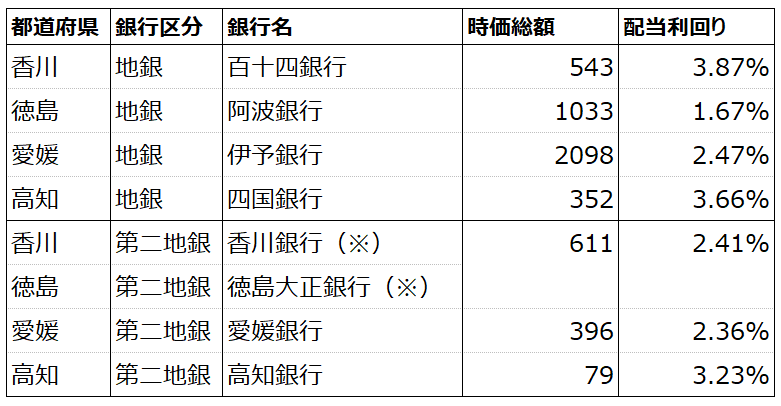

出所:マネックス証券

金融庁の銀行の区分でいうと地方銀行は62行、第二地方銀行が37行あります。概ね、地方銀行は都道府県に1行あります。ただ、例外も少なくなく、かつ合併・統合・破綻も相次いだため、株式市場で見ると「この銀行はどの地域の銀行か」というのが分かりにくくなっています。

例えば、北海道にはもともと都銀の北海道拓殖銀行、地銀の北海道銀行、第二地方銀行の北洋銀行、札幌銀行がありました。北海道拓殖銀行が破綻し、北洋銀行が救済しています。さらに北洋銀行は札幌銀行と合併し、総資産で12.6兆円という第二地銀としては随一の規模の北洋銀行(8524)として上場しています。

一方の北海道銀行は富山が基盤の北陸銀行と経営統合し、ほくほくフィナンシャルグループ(8377)として上場しています。地銀の常陽銀行(茨城)と足利銀行(栃木)は統合し、めぶきフィナンシャルグループ(7167)となり、横浜銀行(神奈川)と第二地銀の東日本銀行(東京)は統合し、コンコルディア・フィナンシャルグループ(7186)となるなど、混沌としています。

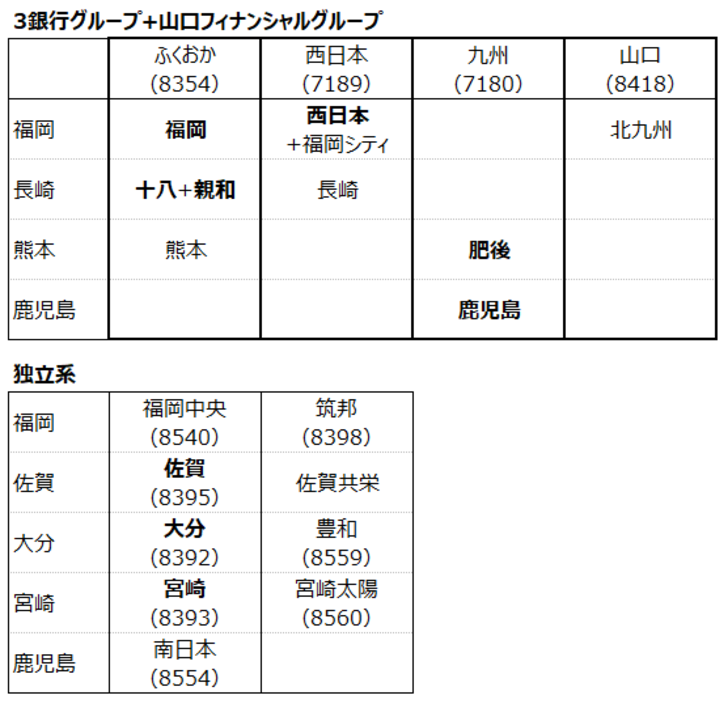

典型例は九州でしょう。福岡銀行(福岡)を母体とするふくおかフィナンシャルグループ(8354)は第二地銀の熊本銀行(熊本)に加え、長崎の2つの地銀、十八銀行・親和銀行が合併した十八親和銀行を傘下に収めており、福岡・長崎・熊本に営業基盤を持っています。

対する西日本シティホールディングス(7189)は第二地銀の長崎銀行(長崎)を傘下としています。西日本シティ銀行自体も地銀の西日本銀行と福岡シティ銀行の合併行です。

さらに有力な地銀の肥後銀行(熊本)、鹿児島銀行(鹿児島)は九州フィナンシャルグループ(7180)として統合しています。

島津家・大友家・竜造寺家の三つ巴で、高橋紹運や立花道雪といった武将が活躍した豊臣政権進出前の群雄割拠の九州を見るような複雑さです。時価総額でみると、ふくおかが地銀4位(4700億円)、九州が10位(1993億円)、西日本が14位(1387億円)とそれぞれ存在感もあります。一方で、大分銀行(8392)、佐賀銀行(8395)、宮崎銀行(8393)は独立を守っており、これらも有力な地銀です。

他の地銀や新銀行の北九州銀行を設立して九州に本格進出した山口フィナンシャルグループ(8418)を合わせると以下のようになります。

出所:マネックス証券

他の地域の例が長くなりましたが、四国は地銀が各県に1行ずつ残っています。第二地銀では、香川銀行が大阪の大正銀行と合併、さらに徳島銀行と経営統合したトモニホールディングス(8600)となっています。愛媛銀行(8541)、高知銀行(8416)は単独で上場を維持しており、ある意味、非常に分かりやすい形で残っています。ちなみに四国では地銀はすべて都道府県名ではなく、第二地銀がすべて都道府県名を銀行名に冠しています。

地方銀行も時価総額・配当利回りに大きな差が

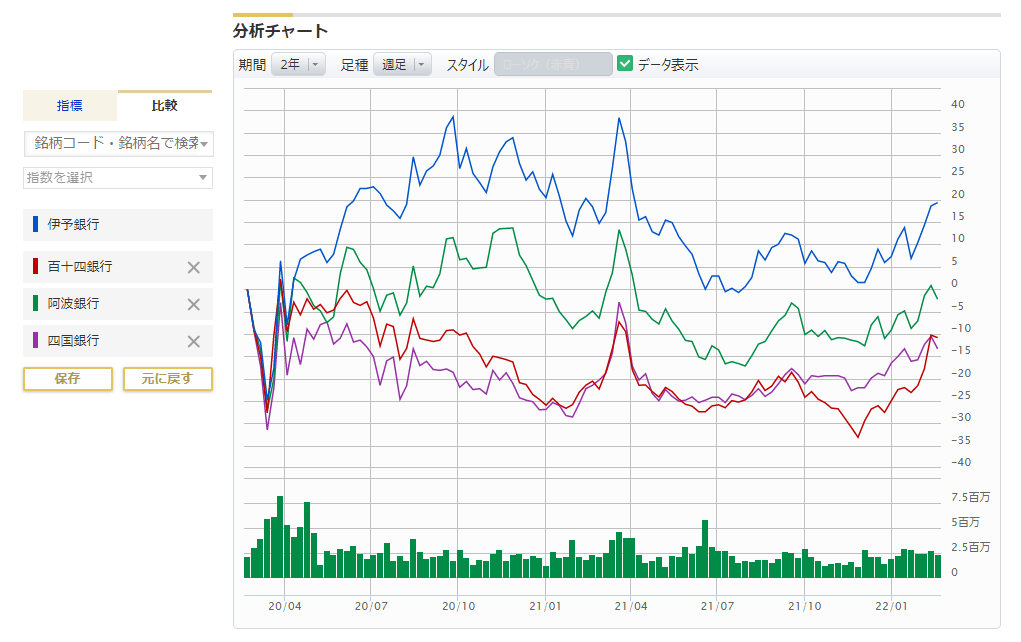

そして、改めて図表1を見てみると、同じように見える銀行も時価総額、配当利回りが大きく異なることが分かります。例えば、徳島の阿波銀行(8388)と香川の百十四銀行(8386)ですと、配当利回りが倍近くも違うことが分かります。また、時価総額で見ると伊予銀行(8385)の存在感が非常に大きくなっています。もともとの銀行や地域の経済規模にもよると思いますが、実際には過去2年間で以下のように差がついているのです。

過去2年間の株価のパフォーマンスを見ると、伊予銀行が19.4%のプラスなのに対し、阿波銀行は2.3%マイナス、百十四銀行は10.9%、四国銀行は13.3%とそれぞれマイナスになっています。計算してみると2年前の時価総額は百十四と阿波の合算で伊予と同水準だったものが、今では2割強の差がついていることが分かります。

株価が下がると配当利回りは上がるので、百十四や阿波の配当利回りが高いのは株価のパフォーマンスが悪かったことも影響しています。逆に伊予は2年前の株価が500円前後だったため14円配当で3%近い配当利回りでした。14円配当を継続しているものの、株価が上がった結果、現在の配当利回りは2.5%程度になっています。

このように一見似たように見える四国の地方銀行も、分析してみると株価のパフォーマンスや配当利回りが大きく違うことが分かります。さらに、銀行以外の業種は個別の企業の事業領域も広く、かつ個々の企業ごとの違いはより大きいと思われます。

とは言え、4,000社すべてを分析することは並大抵のことではありません。そこで、株式分析においてはスクリーニング機能で絞り込むことが大事になってくるのです。