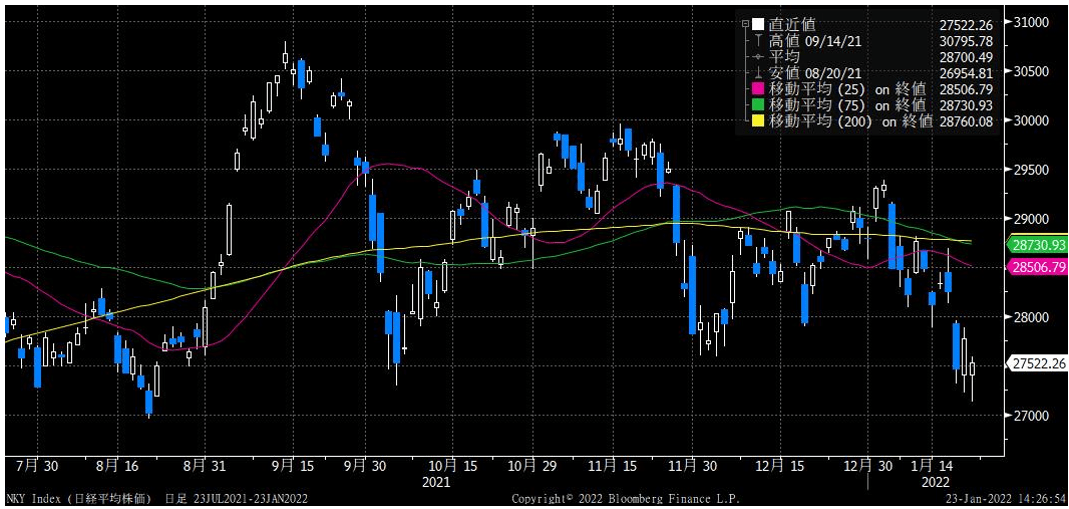

今週の日本株は下値を固められるか正念場となる。日経平均は先週水曜日に790円安と急落して2万8000円台を割り込んだものの、木曜、金曜と2日連続陽線で2万7000円割れは回避した。

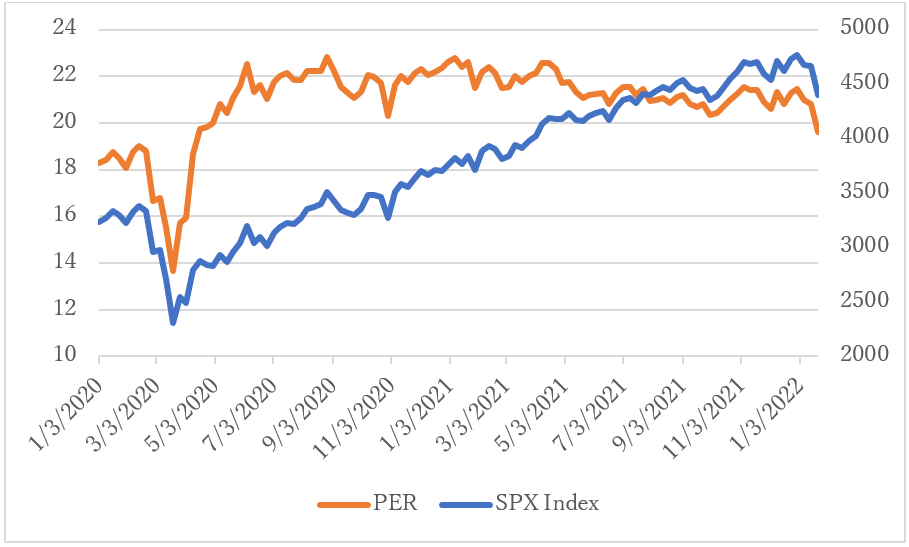

米国株の調整もS&P500が200日移動平均を割り込み、予想PER(Bloomberg, 12カ月先ブレンド)も20年3月以来、初めて20倍台割れとなった。FRBの金融政策転換に絡んだ売りも一巡する頃だろう。

今週はなんと言っても、25-26日の米連邦公開市場委員会(FOMC)が最大のイベントである。

今回のFOMCでは政策金利は据え置かれ、声明やパウエル議長会見で今後の引き締めの工程表、すなわち、利上げのタイミング、引き締めのペースやバランスシート縮小開始のタイミングなどが示唆されるだろう。市場は、3月にテーパリング終了、年内3回か4回の利上げ、年半ば辺りにバランスシートの縮小に着手といったスケジュール感をすでに織り込んでいる。ここから大きく乖離するようなサプライズが出るとは思えない。穏当にFOMCを通過し、アク抜け感が出れば反発に向かうだろう。

国内では主要企業の決算発表が始まる。25日はディスコ(6146)、26日は日本電産(6594)とファナック(6954)、27日には信越化学工業(4063)やアドバンテスト(6857)が決算を発表する。米国でも決算発表が相次ぐ。主要企業では、IBM(24日)、3M、アメリカン・エキスプレス、ゼネラル・エレクトリック、ジョンソン・エンド・ジョンソン、マイクロソフト(25日)、テスラ、ボーイング、インテル、AT&T(26日)、アップル、マクドナルド、マスターカード(27日)、シェブロン、キャタピラー(28日)などが予定されている。

特にGAFAMの一角、マイクロソフトとアップルの決算が注目される。好決算となる公算が高いが市場がどのような受け止め方をするか。ポジティブに反応すれば、大きく調整してきたハイテク株反転のきっかけになると期待したい。

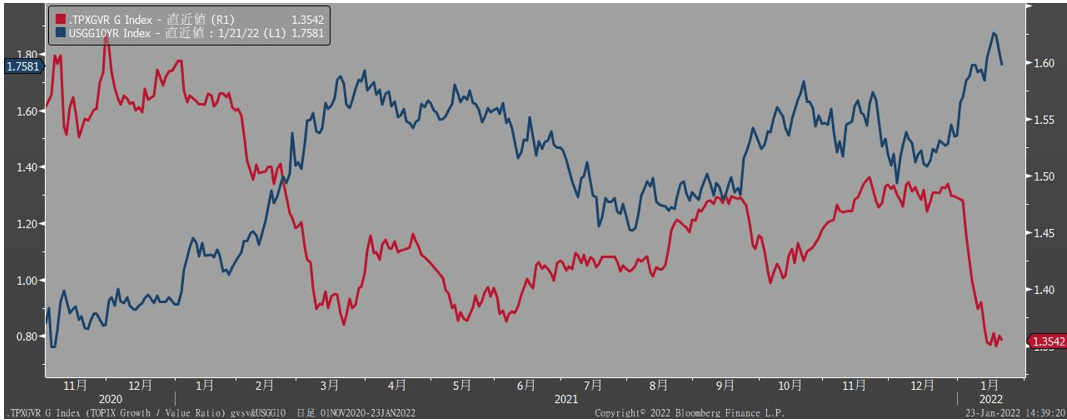

先週1.8%を超えた米国10年債利回りは週末には1.758%まで低下した。取引時間中には1.73%台をつける場面もあった。FOMCを機に長期金利上昇に目先ピークアウト感が出れば、バリュー株優位、グロース株低迷のトレンドも転換するだろう。