2021年暗号資産、ビットコイン市場の振り返り

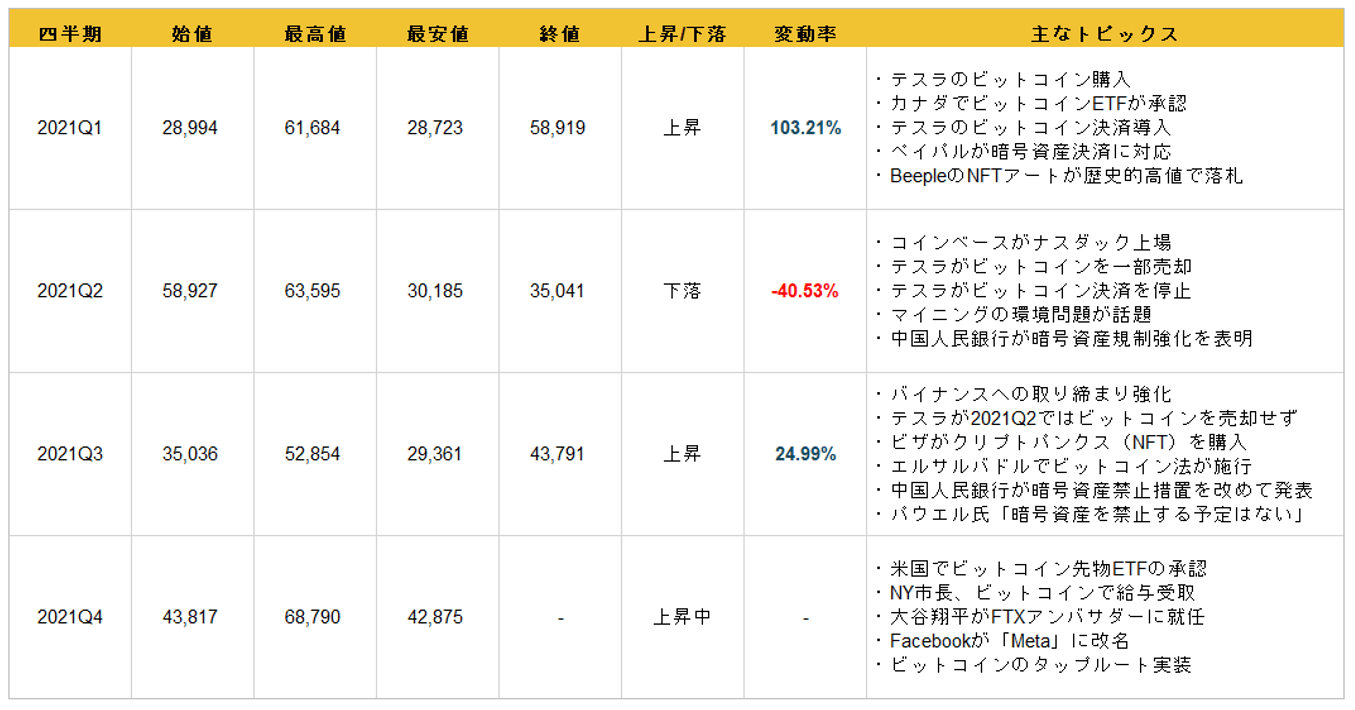

2021年の暗号資産市場は年間を通して拡大傾向が続き、暗号資産市場全体の時価総額は一時3兆ドルに達した。ビットコインの価格も5月から7月にかけて暴落する場面はありながら、年始に記録した1BTC=28,000ドルを割ることはなく、11月には1BTC=68,000ドルを付けて史上最高値を更新した。

大きな背景には、2021年の新型コロナウイルスをきっかけに醸成された、金融市場における緩和環境が続いたことがある。ワクチン普及後の経済の急回復によってインフレ懸念がますます強まる中、米国では11月にテーパリングに踏み切った。

しかし、米連邦準備制度理事会(FRB)が市場への影響を最小限に留めたことによって、米国株とともにビットコインなどの暗号資産は高値を維持した。このように暗号資産は2021年も伝統的な金融資産にならんで緩和マネーが向かう先となった。暗号資産市場における個別の動きを見た時に、2021年が単に価格が上昇しただけの年ではないことがわかる。

暗号資産、ビットコインが金融市場の一部に

これまで暗号資産市場は金融市場とは切り離されたものとして存在してきた。しかし、2021年は暗号資産、ビットコインがついに金融市場の一部になった年だと言える。

暗号資産取引所であるコインベースがナスダックに上場

その象徴的な出来事としてまず挙げられるのが暗号資産取引所であるコインベース(COIN)のナスダック上場である。米国においてマイニング企業が上場する例は見られたが、取引所が既存の株式市場に上場するのは2021年が初めてであった。

米国ではビットコイン先物ETFが実現

さらに2017年より議論されてきたビットコインETFについても、2月にはカナダでビットコインの現物ETFが誕生し、10月には米国で現物ETFではないもののビットコイン先物ETFが実現した。ビットコインはETFの裏付け資産として認められるまでに資産としての信用を高めたということである。

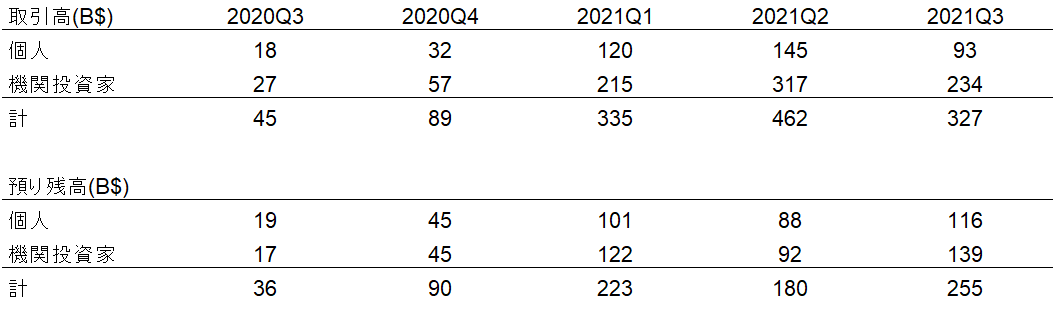

この2大イベントの裏では欧米の大手金融機関による暗号資産ビジネスへの参入が進み、より安心して暗号資産に投資できる環境の整備が進んだ。これによって個人投資家だけではなく機関投資家が数多く参入する年となった。図表2ではコインベースにおいて機関投資家のユーザーが2021年に入って急増していることがわかる。

DeFiとNFTの台頭

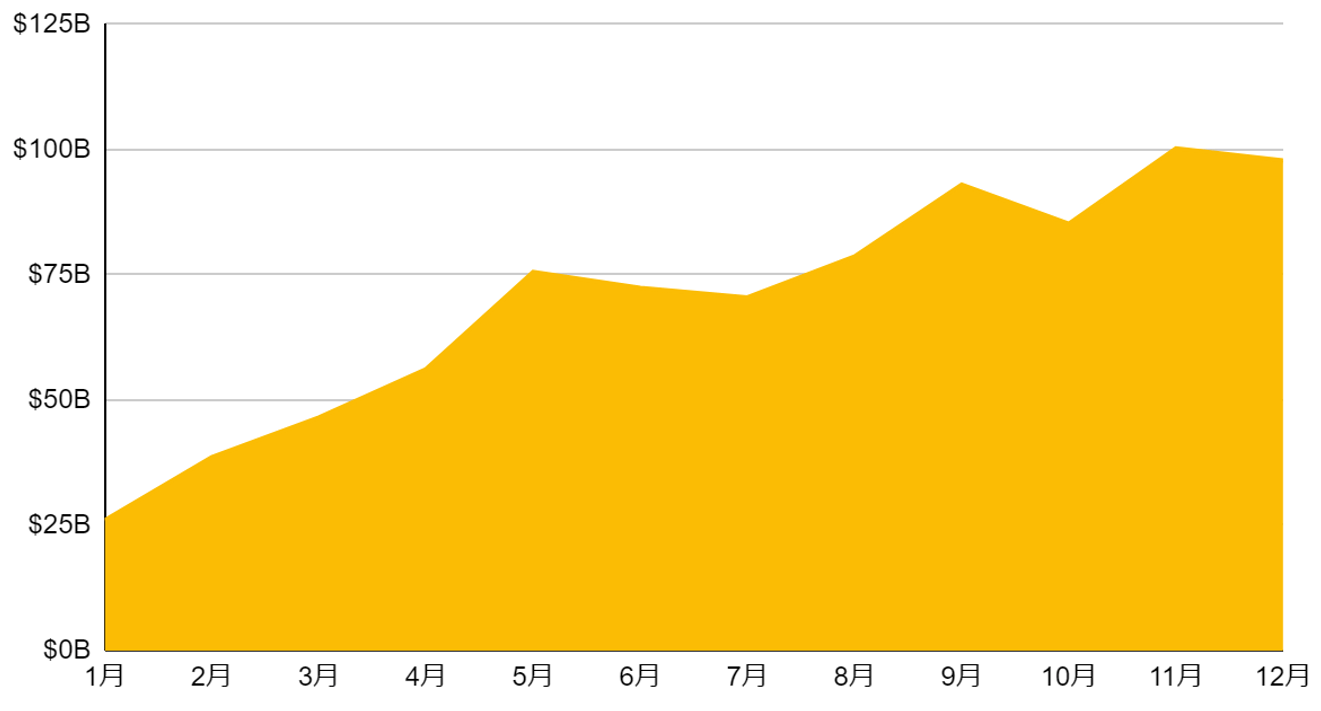

2021年は暗号資産を活用した新しい金融市場が台頭した年でもあった。分散型金融(以下、DeFi)とはプログラム群によって仲介機関なしに稼働する金融サービスであるが、暗号資産の値上がり益だけではなく、年利数%以上の利息も期待できるものとして、大変な人気を集めた。DeFiのネットワークに預け入れてある資産価値(Total Value Locked:TVL)は11月に一時1,000億ドルにまで拡大した(図表3)。

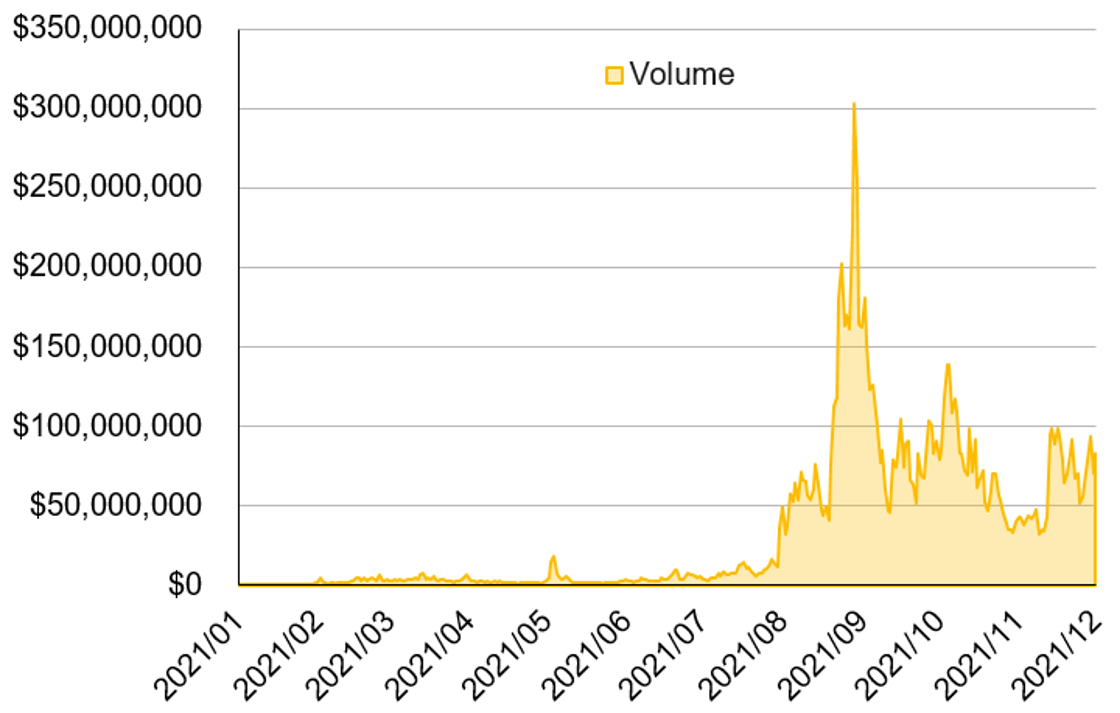

また、ノンファンジブルトークン(以下、NFT)というトークン規格によってあらゆるデータに唯一性を付与できるようになり、デジタルアートやデジタルコレクション、デジタルアイテムなどが高値で売買されるようになった。最大手のNFTマーケットプレイスであるオープンシーの日次取引高は8月に一時3億ドルを記録した(図表4)。

2021年はDeFiとNFTに関連して数多くの暗号資産が新たに発行され、イーサリアムを中心にその基盤ブロックチェーンとして機能する銘柄も大きく価値を伸ばした。これらのブームとともに年始には70%を超えていたビットコインのドミナンスが一時40%を割り込むまでに低下した。

2022年の暗号資産、ビットコイン市場の展望

2021年の年末にかけてもビットコインの激しい値動きが予想されるが、ここからは2022年の暗号資産市場で注目すべきポイントについて述べる。その中で最後にはビットコインの価格について個人としての予想を披露する。

まず初めに金融市場全体では各国における金融緩和がどのタイミングで金融引き締めへと転換するかによって暗号資産市場も影響を受けるだろう。今でも米国でのテーパリングの加速や利上げの早期化が議論されている。一般にこれらの金融引き締めによって理論上株価は下がるとされており、それに伴ってリスク資産である暗号資産の価格も下落すると考えられている。確かに2020年から2021年にかけては緩和マネーによってあらゆる金融資産の価格が上昇したため、その反動で揃って下落することは考えられる。

一方で暗号資産にはそもそも株価のような理論値が存在しないため、ビットコインを中心にヘッジ手段として選ばれる可能性もあるだろう。そのため暗号資産市場の拡大も踏まえれば金融引き締めによるネガティブな影響は比較的小さいと予想している。

暗号資産、ビットコインが生活の一部に

2022年は暗号資産がより日常的に使われる年になると思われる。既に米国ではペイパルを通じて暗号資産のオンライン決済が実現しており、ビザやマスターカードは暗号資産(主にステーブルコイン)に対応したクレジットカードの発行を計画している。

日本でもビットフライヤーがビットコイン還元のクレジットカードの発行を始めるなど暗号資産がますます身近なものに感じられる環境が整備されつつある。他にも暗号資産による納税を認める地域や、暗号資産による給与受取を認める団体なども増えており、暗号資産の決済利用は今後さらに増えていくだろう。

また、NFTが暗号資産の身近なユースケースとして台頭してきたことによって、今では誰もが知るエンタメ企業やファッションブランド、アーティストなどがNFT関連のサービスを準備している。既にリリースされているものもあり、この傾向は2022年さらに加速すると思われる。

NFTがアートやゲーム、SNSなど馴染みのあるサービスに組み込まれることによって「暗号資産」を感じることなく暗号資産に触れられる機会が自然と増えていき、暗号資産で遊び、稼げる環境もできてくるだろう。

ステーブルコイン、DeFi、NFTなど新たな規制の動き

2022年は2021年に存在感を強めたステーブルコインやDeFi、NFTに対する規制の議論も進むと思われる。米国では当局者の間でステーブルコインの発行を銀行に限定すべきかどうかで意見が分かれている。発行企業には銀行レベルの財務基盤が必要であるという指摘がある一方で、それをイノベーション促進の観点から反対する声もある。そのような中米ドル連動型のステーブルコインUSDCを発行するサークルは2021年8月に国法銀行になることを目指すと発表しており、どちらになるにしても発行企業に対しては一部の銀行規制が適用される見通しが強い。

また、DeFiについては明確なKYCがないことや組織としてどの国に属するのかが不明遼なことなどが問題視されている。機関投資家向けに仲介機関を通して間接的にDeFiマーケットへのアクセスを可能にするような取り組みもあるが、投資家保護やAML/CFTの観点から何かしらの規制が敷かれるだろう。FATFは2021年11月に暗号資産ガイダンスを更新し、「ほぼ全てのDeFiサービスは分散化されていない」との見方から、今後はどの組織が規制に従う義務を負うのかを分析する方針を示した。

NFTについても「暗号資産には該当しない」との見方が優勢でありながら、一部では決済や資金調達に使われているものあり、その用途によって規制の内容も変わることが予想される。また、NFTには権利関係が付随しないため、NFT取引にともなう権利関係の処理をどうするのかについてもルールを定める必要がある。中国人民銀行は暗号資産の次の標的としてNFT取引への監視を強めており、2022年に再び中国リスクが意識されることもあるだろう。

2022年は暗号資産、ビットコインが私たちの生活の一部になり、それによってビットコインの価格もポジティブに反応することが期待できる。一方で2022年は金融引き締めが進み、新しい規制強化の動きも予想されるため、2021年ほどの大相場にはなりづらいと考えられる。

2022年、ビットコインの予想レンジ

ビットコインの高値としては、マルチファクターやS2Fモデルなど様々な分析手法が考えられる中、市場参加者の多くが期待する1BTC=10万ドルがやはり意識される。下値としては、企業のBTC保有情報サイトでマイクロストラテジーやテスラ、スクエアの平均取得単価を見た上で、2022年も底値は切りあがると予想されるため1BTC=35,000ドルを意識する。