注目テーマは米国の緩和政策転換とインフレ

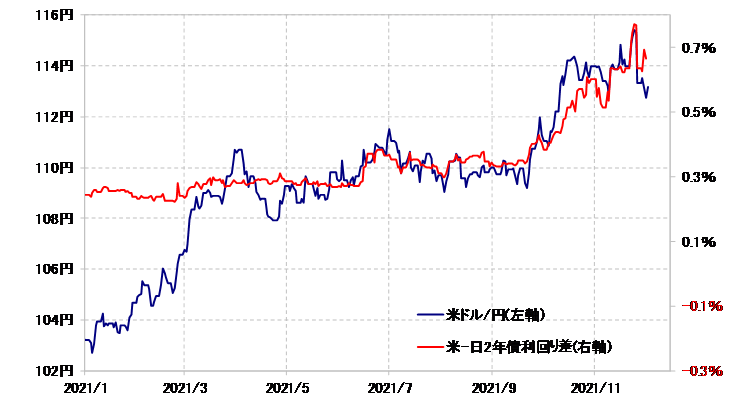

2021年の米ドル/円は、これまでのところ102円から115円まで米ドル高・円安が展開している(2021年12月3日時点)。この動きは、2021年6月頃から金融政策を反映する日米2年債利回り差と高い相関関係が続いたものだった(図表1参照)。

6月のFOMC(米連邦公開市場委員会)は、「箱からハトを出す手品かと思ったら、出てきたのはタカだった」と例えられたように、一般の予想を大きく上回るタカ派の内容と受け止められた。要するに、ここから「コロナ・ショック」対策でとられていたゼロ金利政策+量的緩和(QE)といった超金融緩和政策の転換を織り込む動きが始まったわけで、米ドル高・円安はそれに連動して展開してきたと言えるだろう。

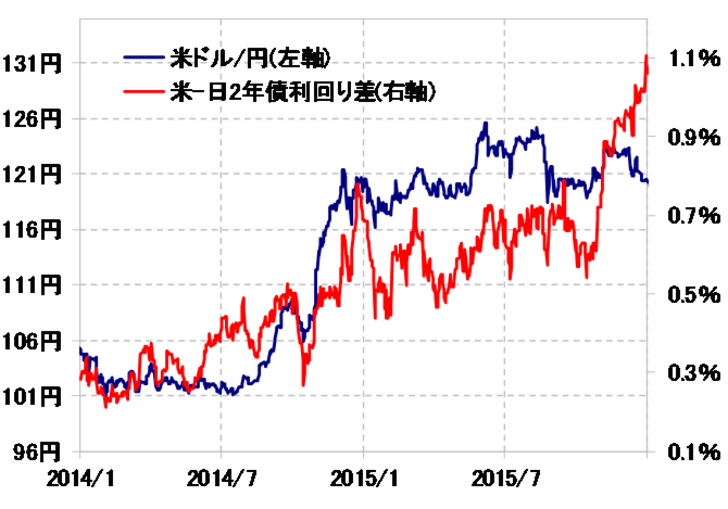

ところで、ゼロ金利政策+QEといった超金融緩和政策の転換は、かつて2014年に一度経験したことがあった。2008年の「リーマン・ショック」がきっかけとなった「100年に1度の危機」においても超金融緩和政策が採用されたが、「危機」からの脱出を受けて、この政策の転換が始まったのは2014年からだった。

この2014年からの超金融緩和政策の転換においても、米ドル/円は日米2年債利回り差と一定の相関関係で展開していた(図表2参照)。これは、同じ期間の日米10年債利回り差との関係と比較するとより分かりやすいのではないか。

長期金利の指標である10年債利回りの日米金利差は、緩和政策の転換が進む中で次第に米金利が低下することから、金利差米ドル優位も縮小し、米ドル高・円安とのかい離が拡大した(図表3参照)。基本的に、緩和政策の見直しが進むと、先行きの景気減速を織り込む形で、短中期金利の上昇に対し長期金利は低下に向かうことで長短金利差は縮小する。こういった中で米ドル高・円安は、短中期金利上昇が手掛かりとなったわけだ。

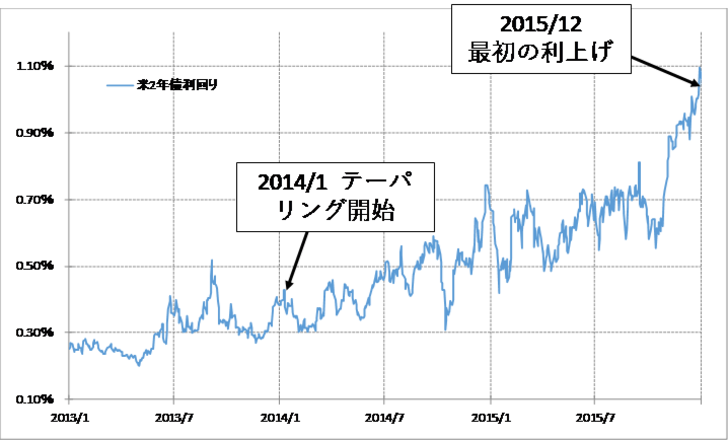

「リーマン・ショック」後の米超金融緩和政策は、2014年1月から「テーパリング」と呼ばれるQE縮小が始まり、そして約2年後の2015年12月にゼロ金利政策の解除という最初の利上げが行われた。こういった中で、米2年債利回りは、最初の利上げまでに1%まで上昇した(図表4参照)。

超金融緩和政策の転換において、「リーマン・ショック」後のそれと今回の大きな違いがインフレだろう。今回は、インフレ対策などの理由から「最初の利上げ」のタイミングがかなり早まるとの見方が強まっている。一般的には、2022年6月FOMCで最初の利上げが行われ、同年の年末までに2度目の利上げが行われるといった見通しが基本のようだ。

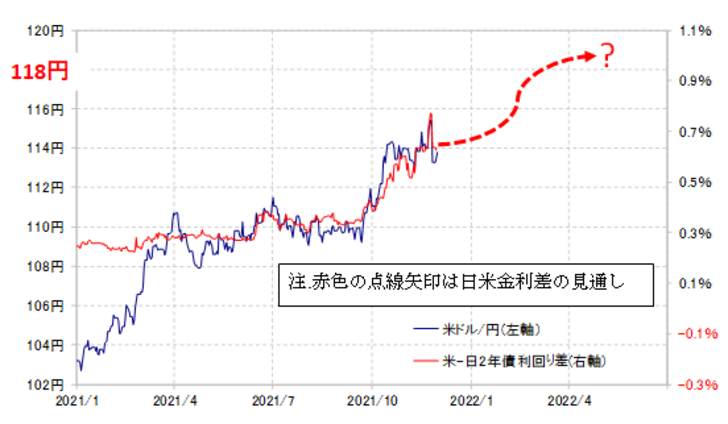

すでに見てきた「リーマン・ショック」後の経験を参考にすると、「最初の利上げ」までに、それを織り込む形で米2年債利回りは1%まで上昇する可能性がある。これをこの間の米ドル/円と日米2年債利回り差の関係に当てはめると、2022年6月の「最初の利上げ」前後に米ドル高・円安は118円程度まで進むといった見通しになる(図表5参照)。

ただそれは、まだ米ドル高・円安の途上に過ぎない可能性がある。今回の米ドル高・円安は2021年1月102円から始まったが、経験的に米ドル/円のトレンドが2年以内、そして一方向へ2割以下の動きにとどまることは少なかった。別な言い方をすると、今回の米ドル高・円安は、2023年にかけて120円を超えていくといった見通しが基本と言えるのではないか。

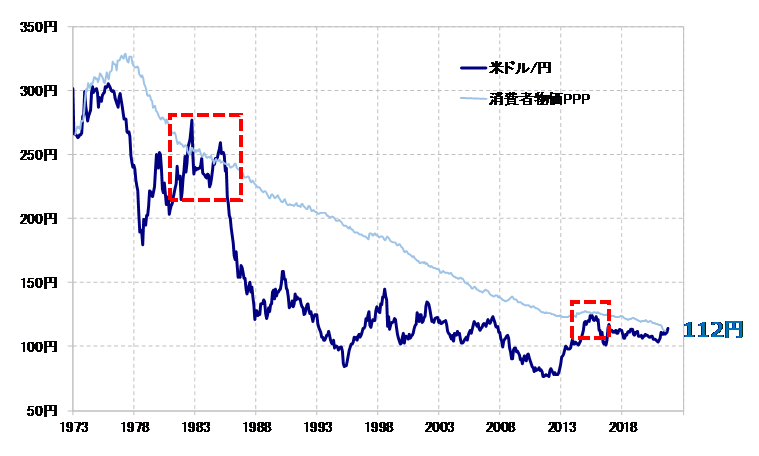

ここで1つ気になるのが、購買力平価との関係。米ドル/円は1973年の変動相場制への移行後、日米消費者物価で計算した購買力平価がほぼ上限となってきたが、足元で112円程度まで下落している(図表6参照)。その意味では、112円を大きく上回る動きは、すでに米ドル高・円安の限界に達している可能性もありそうだ。

ただ、これまでにこの消費者物価の購買力平価を一時的に米ドル/円が上回った局面があった。その1つが1980年代前半である。当時の米経済は、オイル・ショックを受けた猛烈なインフレとの闘いが重要課題となっていた。

インフレ、物価上昇局面では「モノ」の価値が高まることで、相対的に通貨価値は低下する。このため購買力平価も急ピッチで米ドル安・円高への推移となっていた。一方、インフレ対策でFRB(米連邦準備制度理事会)は高金利政策をとったため、それに連れる形で実勢相場では米ドル高が進みやすかった。

この局面で当時のレーガン政権は「ビナイン・ネグレクト(優雅なる黙認)」と呼ばれた米ドル高容認政策を続けた。購買力平価が米ドル安に振れる一方、米ドルの実勢相場は上昇したことから、この局面で米ドル/円は消費者物価購買力平価を最大1割程度上回る動きとなった。

当時と現在では程度は大きく異なるものの、米経済においてインフレが課題となる中で、消費者物価購買力平価より米ドル高・円安が進みやすくなっている可能性は考えられる。足元112円程度の購買力平価を1割上回るなら123円程度といった計算になる。

以上で述べたような考え方から、米国の超金融緩和政策の転換を手掛かりに、2022年は年央にかけて118円前後まで、そして年末にかけては120円を超える米ドル高・円安の展開を予想している。この米ドル高・円安のリスク・シナリオは、緩和政策転換に伴う金利上昇に耐えられず米国株が大きく下落に転換したケースだろう。そんな「米国株暴落」といったシナリオが未然にとどまる中では、米ドル高・円安が続く可能性が高いと考えている。