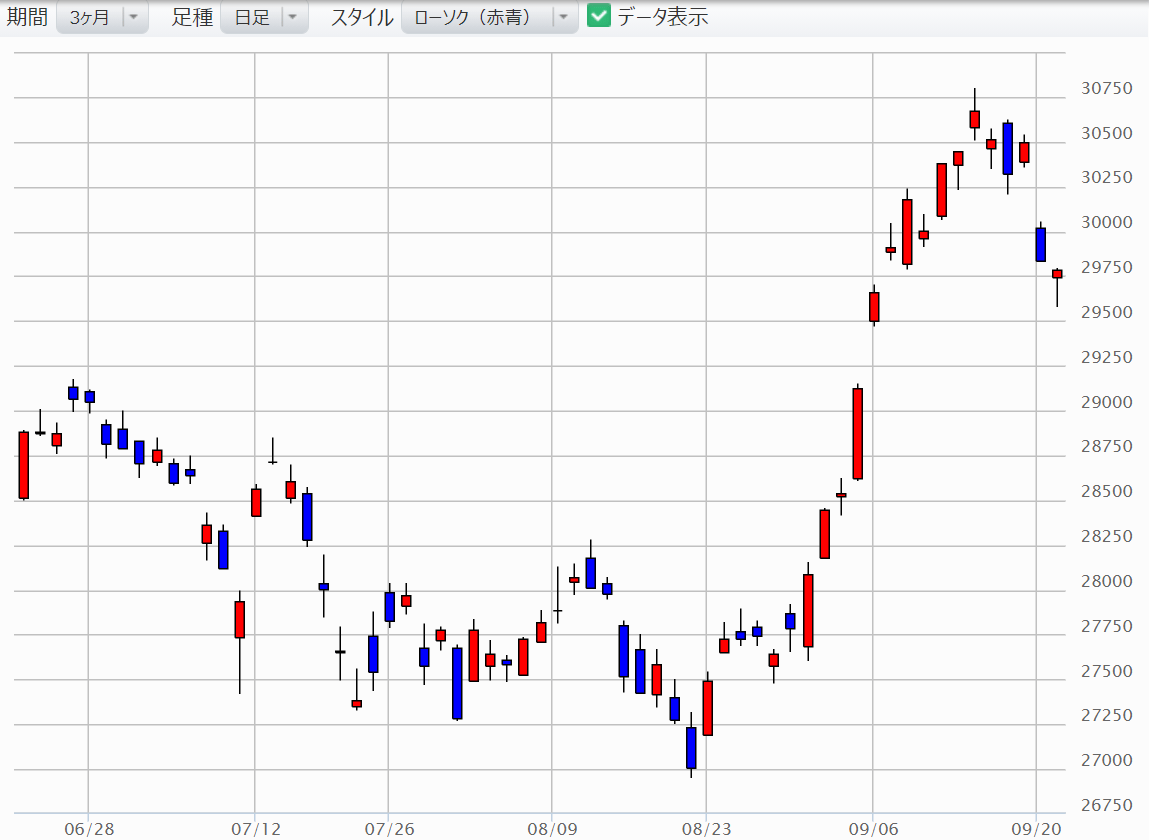

9月14日付の記事では、直近の株価回復局面についてまとめました。この上昇局面を詳しく見ていきたいところでしたが、この連休明けは中国の不動産会社の破綻懸念を発端として、香港株、欧州株、米国株と売りが波及し、日本株も売られています。9月21日の日経平均の終値は前週末比660円安の29,839円となり、30,000円の大台を割り込みました。しかし、直近までの上昇が急激で大きかったため、まだその反動と言っていい水準のようには見えます。今回はこの下落局面について解説したいと思います。

27,000円割れから30,800円に近づいた日経平均が30,000円を切ったということは、約3,800円上げたうちの、1,000円弱を失った程度です。日経平均でいうと、ちょうど1ヶ月前の8月20日時点で27,000円を割っていたわけですから、1日の下げのインパクトとしては強いものの、現状では「その程度」とマーケットは見ていると考えて良さそうです。

今回の下落は本格的な調整レベルではない!?

実際に過去の日経平均の推移と今回の下落局面を見比べてみましょう。現状では「下げには下げたが上げすぎの反動が来た=売る理由を探していたら売る場面が来た」くらいに捉えられている方も多いかと思います。

そのような体感を実際に数字にしてみることはできるでしょうか。「この下げは上昇局面の反動に過ぎない」というのは、現在の下げのレベルが上昇局面の上昇レベルに比べて小さいということです。「上昇局面」というのは一定の期間における状況ですので、それは移動平均と現在の株価の移動平均からの乖離率で表せます。以下のチャートをご覧ください。

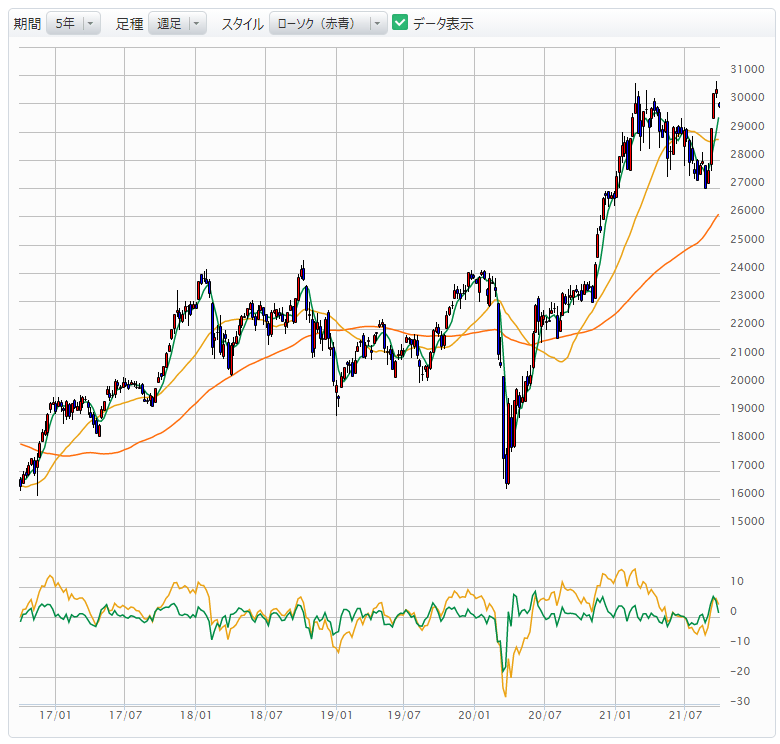

こちらは5年間の日経平均(週足)の推移です。ご覧の通り、2020年3月のコロナ・ショック以外、急な上昇の後は基本的に一定の調整があったことが分かります。日経平均のチャートに重なっているのは移動平均チャートで緑色(5週)、黄色(25週)、橙色(75週)です。

当たり前ですが、長い移動平均ほど変化が緩やかになります。緑色は5週間の平均ですので、例えば直近1ヶ月ほど上昇していたら「上昇局面」を表すことになります。通常、上昇局面ではチャート(つまり今の株価)は移動平均(つまり過去5週間)より上にいます。図表2からも、2017年から2019年頭にかけて、何度も日経平均はぐっと上がっては(上昇局面)急落する(調整)ことを繰り返していることが確認できます。その間、緑色の移動平均は(チャートとほぼ同じ動きなのもあり)すぐに下抜けており、黄色も下抜けていることが分かると思います。

コロナ・ショック以降は長期上昇局面でしたが、そこでも2021年初めからの下落局面で黄色を下抜けています。一方、今回はまだ緑色より上であり、黄色も離れています。移動平均をベースに見た過去の推移から見ると29,000円を割ってこそ、本格的な調整であると言えそうです。チャートで描画することで、なんとなく感じていることを具体的に見て取れ、どの金額が調整局面かという判断の材料にもなるでしょう。

このチャートと移動平均の差を示すのが、図表2の下側の移動平均乖離率です。簡単に言うと、上のチャートの日経平均と緑色・黄色の移動平均線との差分がこの移動平均乖離率になります。先ほど「黄色も下抜けている」と述べましたが、これは黄色が0を超える部分(+乖離)から、0を下回る(-乖離)になったことで、コロナ・ショック時とその後のリカバリー以外は、+乖離から、基本的には-乖離にすぐに戻っている、上昇のあとに調整が来ていることが分かります。今回はまだ+乖離の状態です。

チャート分析によって判断や取引タイミングが明確に

このようにテクニカルチャートを見ることで、自分の体感をより明確に認識でき、マーケットが現在どのような状況かを具体的に理解できると思われます。また、多くの他の投資家がマーケットをどのように体感しているかも考えられます。

もちろん、最終的な解釈は自分自身でするもので、その解釈こそが投資の醍醐味ではないかと思います。

例えば、現在の局面を弱気目線で見ると「多くの投資家は中国不動産ショックとして、株価がもの凄く下がったように認識しているが、実際はまだ調整とさえ言えなそうである。一方でもの凄く下がったと考えた投資家は絶好の押し目として買いに来るだろうから、今はむしろ売っていくべきだ。調整するのであればもう少し下がる」と考えることもできます。逆に強気目線で見ると「多くの投資家は中国不動産ショックを悲観している。しかし実際はまだ上昇局面から調整にさえ入っておらず、マーケットは危機モードではない。一時的な売りが出ているだけで、引き続き上昇を見込めるからここはいい買い場だ」と考えることができるでしょう。

いずれにせよ、これらの判断をベースにチャートで具体的な数字を見ることで、自身の判断や取引タイミングを明確化できると思います。

マネックス証券のチャートでは先ほど説明した移動平均線や移動平均乖離率のパラメータ(5週、25週等の数字です)を自在に変更できるため、自身の実感に近いチャートを設定することができます。もちろん、移動平均線や移動平均乖離率以外にも様々なチャートが自分のマーケットの局面の理解の手助けになると思います。

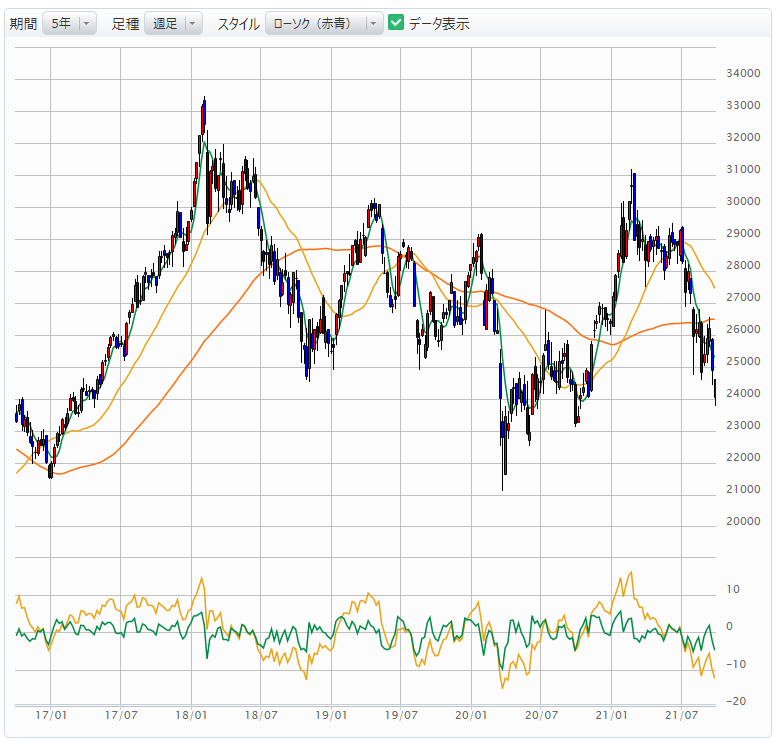

これらのチャートは他の指数にも使えます。先ほどの日経平均と同じく5年間の移動平均などを見てみましょう。例えば、今回の世界的株安の震源地と言える、香港株式市場は以下の通りです。

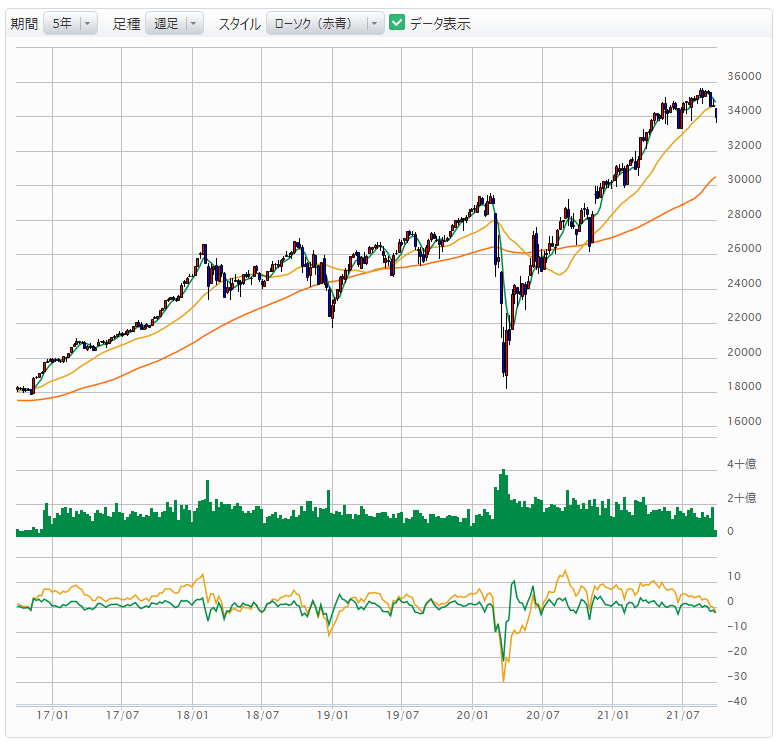

米国株式市場ですと、以下のようになります。今回、香港は中国の不動産会社以外にも香港での規制強化などが懸念されていますが、チャートを見るとかなり違った形をしていることが分かります。

中国版リーマン・ショックはあり得るのか

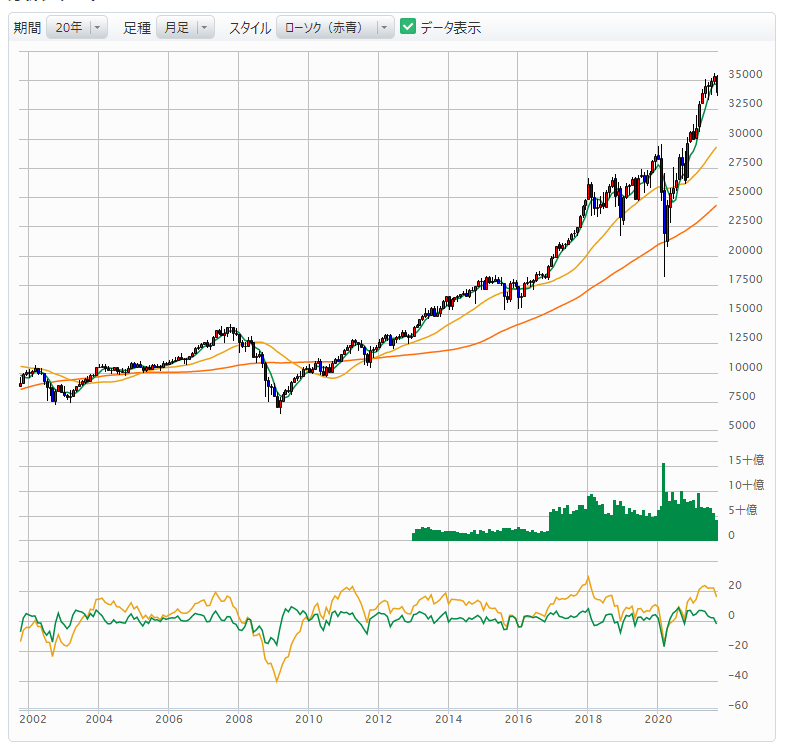

今回の動きはリーマン・ショックになりうるという声もあるようです。マネックス証券のチャートは最大30年見られますので、リーマン・ショックの時期も含めた20年チャートを先ほどと同じような形式で見てみましょう。

リーマン・ショックでリーマン・ブラザーズ証券が破綻したのは2008年9月でしたが、20年チャートの移動平均乖離率(5ヶ月・25ヶ月)を見ると、2008年6月にはマイナス乖離になっていたようです。これは今回の事案が大したことがないことを示しているのでしょうか。それとも、まだまだ初動だということを示しているのでしょうか。いずれにせよ、投資家の知識は過去に学んだこと以外にはなく、その多くはチャートにも表れているように感じます。

上記をご参考に、マネックス証券のチャート機能もぜひご活用いただければと思います。