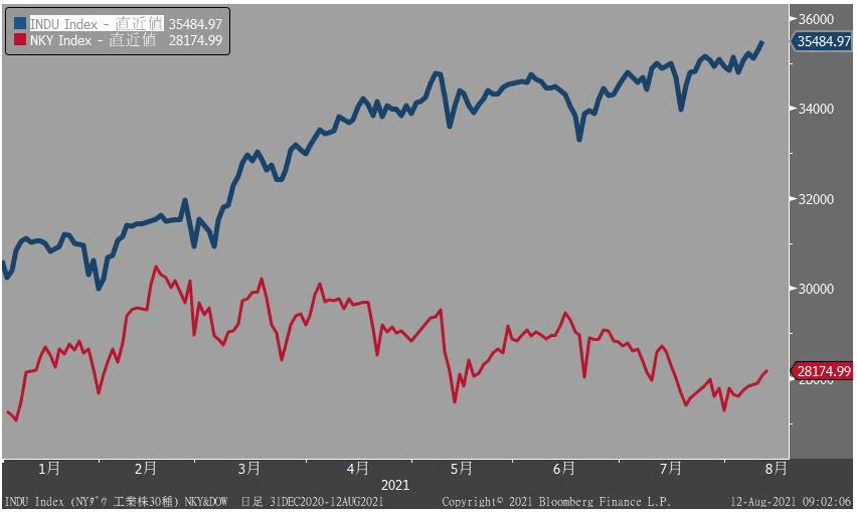

毎週同じことを書いている気がするが最高値更新が続く米国株に比べ日本株の上値の重さはどうしたことだろうか。昨日も結局、日経平均は上げきれず安く引けた。日米株価の2極化をK字相場、あるいはワニの口などと表現するケースも目立つ。

しかしよく見ると、ほんの少しだが日本株も上向いてきた感じがする。日経平均は上値が重いながらも、200日線を明確に下抜けすることなく、なんとか堪えている。25日線に抑えられることなく、とりあえず2万8000円台を回復した。

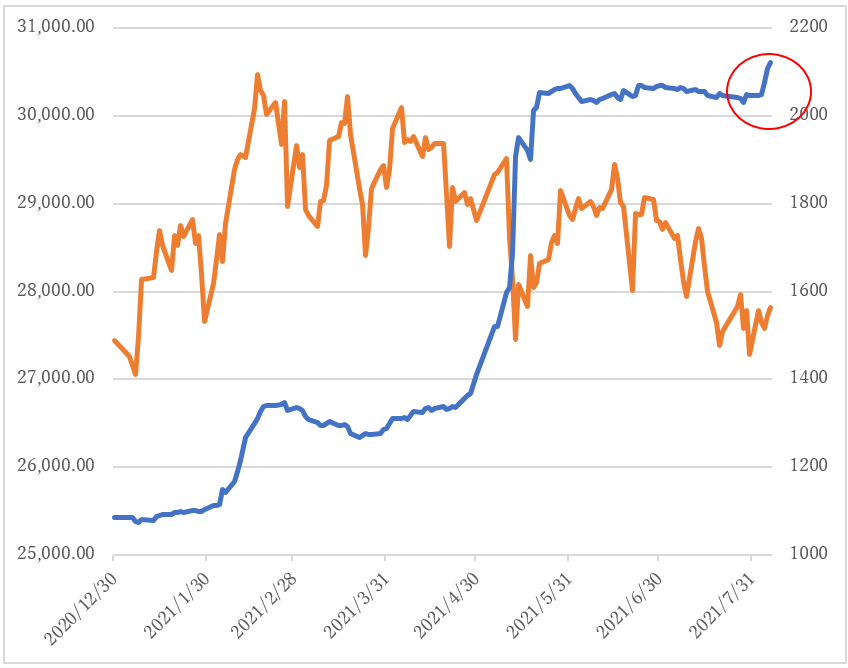

TOPIXを見ると200日線まではかなり距離がある。ざっくり言えば、このところはほぼ横ばいで1900ポイントと2000ポイントのレンジ相場が続いている。本稿執筆現在、TOPIXは1956ポイント。3月につけた高値の2013ポイントまではわずか3%弱だ。それほど悪いポジションではない。先週も書いた通りだが、もたもたしているうちが日本株の仕込み時だろう。アメリカも最高値、ドイツも最高値で、いずれ日本株もこれらをキャッチアップするだろうと思う。なぜなら投資環境が明確に改善してきているからだ。

まずはインフレ懸念の後退である。11日に発表された米国の7月CPIは価格変動が激しいエネルギーと食品を除いたコアが前月比0.3%上昇と、6月の0.9%上昇から伸びが減速し、市場予想の0.4%上昇も下回った。前年比で見ても4.3%上昇と、1991年11月以来、29年7カ月ぶりの高い伸びとなった6月の4.5%上昇を下回り、5カ月ぶりに伸びが鈍化した。FEDが従来から主張しているインフレは一時的という見通しを裏付けるデータとなる。無論、もうしばらく見ていくことが必要だが、おそらくピークアウトだろう。これでインフレの加速⇒テーパリングの早期開始という議論は引っ込むだろう。

そうなるとFEDの金融緩和はしばらく続き、緩和縮小に向かうのはまだ先だ ‐ というムードが市場で支配的になるだろう。これだけでも相場にとって大きな追い風である。

次に肝心の企業業績が好調だ。日経報道にあった通り、今期は35%増益の見通しだ。日経平均の予想EPSは過去最高に達している。今回の決算が始まる前に比べて5%弱の増加になっているのがグラフからも分かるが、一方株価は低迷。ますます割安度が強まっている。

新聞で、「来期業績に不安」という記事を見た。今期の業績は好調だが、来期に不安があるという。その証拠に来期のリビジョンが鈍いからだというのだ。これには思わず失笑を禁じえなかった。そんな理屈があるものか。今はまだ今期の第1四半期の決算発表だ。ただでさえコロナで先が見通せないのに、こんな状況、こんなタイミングで来期の業績を修正するアナリストがどこにいるか。来期のリビジョンが今期より鈍いのは当然だろう。

今は今期のこの好業績さえまともに織り込めていないと思われる。

インフレ懸念後退で金融緩和縮小が遠のき、金利上昇圧力も低下する。そうしたなか企業の業績は好調だ。あとはバリュエーションの切り上がりを待つだけである。