雇用統計発表後の米金利、米ドル反落

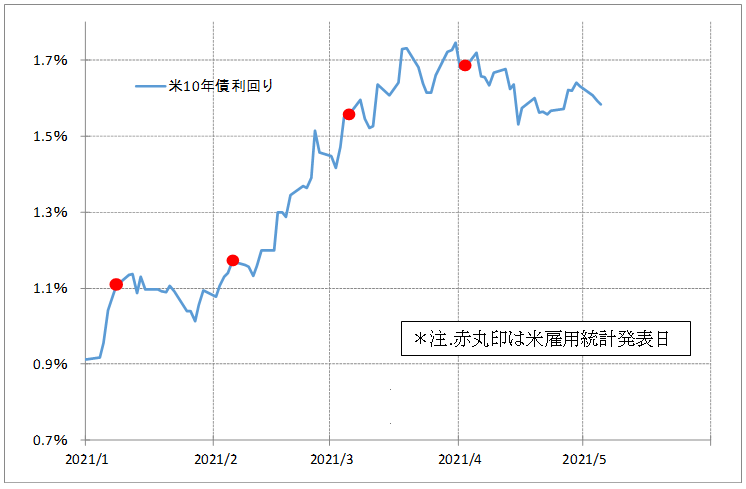

本日5月7日は米4月雇用統計発表が予定されている。ところで、この雇用統計発表日は、2021年に入り米金利のサイクル・トップのタイミングとおおむね一致してきた(図表1参照)。要するに、米金利は雇用統計発表まで上昇するものの、発表後間もなく低下に転じるパターンが基本となってきた。

では、それは雇用統計の結果を受けたものだったかといえば、そうではなさそうだ。たとえば、まだ記憶に新しい先月、4月2日に発表された米雇用統計のNFP(非農業部門雇用者数)は、事前予想を大きく上回る「ポジティブ・サプライズ」だったが、にもかかわらず米金利は間もなく上昇一巡となると、その後は低下傾向が続いた。

以上のように見ると、米雇用統計はその結果とは別に、発表のタイミングが、米金利のサイクル・トップをもたらすといった関係性が今年に入って続いているといえそうだ。

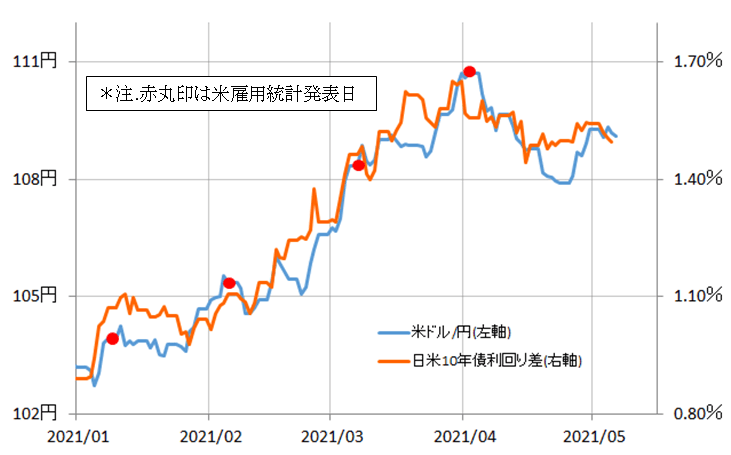

ところで、そんな米金利が主役の日米金利差と、米ドル/円は2021年に入ってから高い相関関係が続いてきた(図表2参照)。その意味では当然のように、米雇用統計発表日は、米ドル/円のサイクル・トップのタイミングとも一致することが少なくなかった。

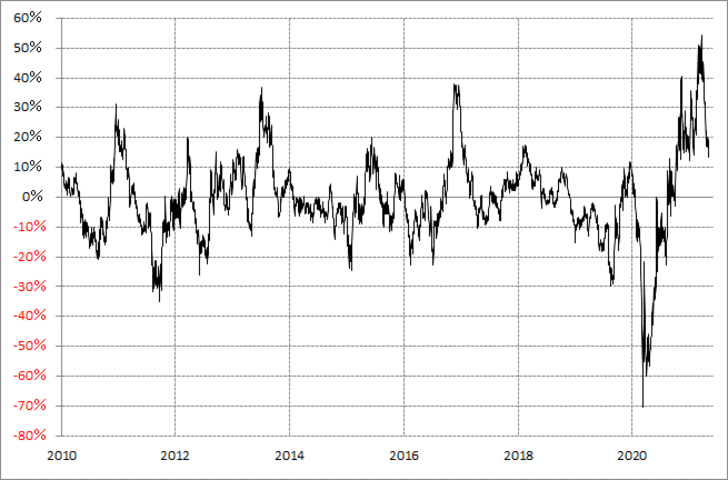

2021年に入った辺りから、米金利の特徴の1つとなっていたのは、短期的な「上がり過ぎ」懸念だった。それは、米10年債利回りの90日MA(移動平均線)からのかい離率などで見るとわかりやすいだろう(図表3参照)。以上から考えられるのは、短期的な「上がり過ぎ」懸念の強い状況が、注目イベントである米雇用統計発表をきっかけに修正に向かった可能性だ。

「上がり過ぎ」の米金利は、注目イベントの雇用統計の結果を受けて、その結果が予想より良いか悪いかは別にして、さらなる金利上昇の限界、つまり「上がり過ぎ」を確認することで行き過ぎの修正が本格化したということではないか。まさに「バイ・ザ・ルーマー、セル・ザ・ファクト(Buy the rumor, sell the fact:噂で買って、事実を確認して売る)」といった相場格言通りといえるような結果ではないか。

米10年債利回りの90日MAからのかい離率を見ると、「上がり過ぎ」はかなり是正されてきたようだ。ただ経験的には、「上がり過ぎ」の是正は、90日MA割れまで続くことが多かったので、その意味では、さらなる米金利低下リスクは注目される。そしてそれが、この数ヶ月のように、米雇用統計発表後にどれだけ広がるかは注目してみたいところだ。