米ドル/円は米金利次第

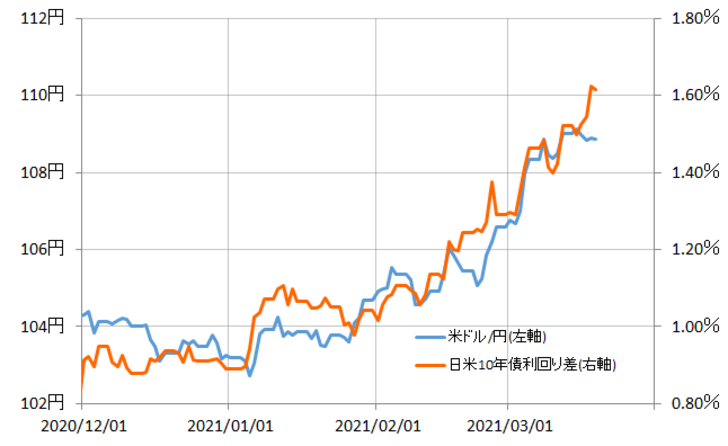

先週の米ドル/円は、109円近辺の高値圏での一進一退となりました。米金利上昇が続き、日米金利差米ドル優位の拡大傾向が続いたことに連れたということでしょう(図表1参照)。

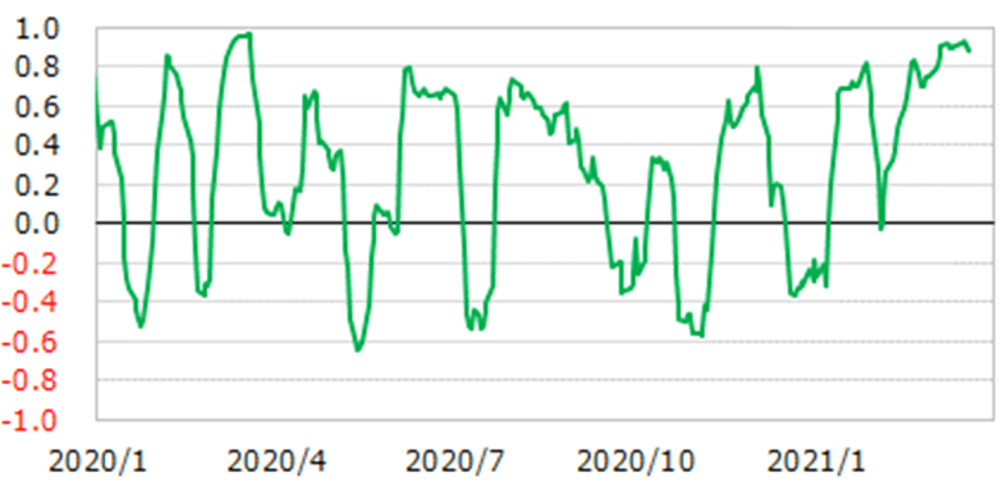

ちなみに、図表2は米ドル/円と日米金利(10年債利回り)差との相関係数です。これは、プラス1なら、両者が全く同じ動きになっているということです。逆にマイナス1なら両者が正反対の動きになっていることを示しています。

※金利が上がるとその国の通貨が買われるとのロジックに基づき、米ドル/円と日米長期金利差の相関係数(緑色)はプラスとマイナスを逆転させた

そんな相関係数が、最近は0.9程度といった具合に、かなり1に近いところでの推移が続きました。要するに、米ドル/円は滅多にないほど、日米金利差次第という状況が続いているようです。

ところで、そのような日米金利差の主役は、最近「破竹の上昇劇」が続く米金利でしょう。その米金利は3月17日のFOMC(米連邦公開市場委員会)終了後、上昇が一段と加速しました。例えば長期金利の指標とされる10年債利回りは一気に1.7%を大きく上回るところとなったのです。

では、なぜ米金利はFOMC後に上昇加速となったのでしょうか。そして米金利上昇は今週も続くのでしょうか。上述のように、これまで以上に「米ドル/円は米金利次第」となっている最近の関係がこの先も大きく変わらないのであれば、米金利の動きこそが、米ドル/円の行方を決めることになるわけです。

FOMC後に米金利上昇が加速した「理由」

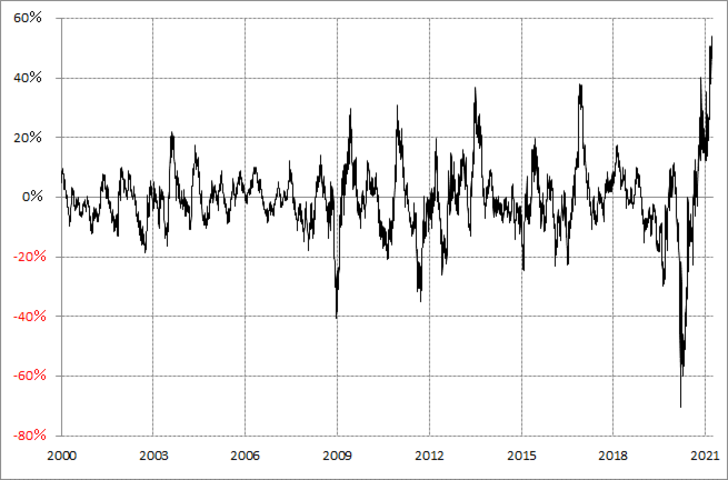

ところで、「止まらない米金利上昇」が続く中で、例えば米10年債利回りの90日MA(移動平均線)からのかい離率などを見ると、これまでになかったほど、その意味では「異常」と言えるほど「上がり過ぎ」を示す動きとなっています(図3表参照)。

こういったことが、3月17日のFOMCの後から一段と拡大しました。では、FOMCの「何」が、米金利の「異常」といえるような「上がり過ぎ」拡大のきっかけになったのでしょうか。その点について、私はFOMCの結果とは別の要因に注目しました。

FOMC終了後に行われたFRB(米連邦準備制度理事会)のパウエル議長の記者会見の中で、「補完的レバレッジ比率(SLR)」条件緩和の3月末終了予定について記者団とのやり取りがありました。このSLR条件緩和とは、2020年4月、いわゆるコロナ・ショックを受けて米金融監督当局が金融機関保有の米国債などをSLRの算出から除外することを時限的に認めたものでした。

これにより、金融機関は資本を積み増す必要に迫られることなく、米国債のポートフォリオを増やすことが可能になったわけです。ただ逆に言えば、この時限的措置が終わると、金融機関はバランスシートの債券保有を減らす必要に迫られる可能性があります。つまり債券売りが急拡大する可能性があるわけです。

最近にかけての米国債急落(利回り急騰)は、そのような時限的措置終了に伴う債券売りの急拡大といった需給悪化への警戒も大きくなっています。このためFOMC後のパウエルFRB議長の会見でそれが再燃したことこそ、米金利上昇(債券価格下落)が急加速した一因というより、主因の可能性もあったのかもしれません。

これを再確認したように、FOMCの2日後、3月19日にFRBがこの時限的措置の3月末終了を発表すると、米金利の急騰が再燃し、10年債利回りは改めてこの間の高値である1.75%に迫る動きとなりました。

では、SLRの条件緩和終了による米国債売り拡大といった需給悪化への懸念が現実になったことで、米国債価格の下落や、利回り上昇はさらに広がることになるでしょうか。それは、これまで述べてきたように、米ドル/円の当面の行方も決める可能性があるわけです。

米金利「上が過ぎ」は続くのか、それとも!?

それにしても、上述のように、米10年債利回りの90日MAからのかい離率は、プラス50%程度といった具合に、空前の拡大となっています。これは、米10年債利回りが短期的に空前の「上がり過ぎ」となっている可能性があることを示しています。そういった中で、米金利上昇は短期的にさらに続くのでしょうか。

米金利、10年債利回りの90日MAで見た「上がり過ぎ」または「下がり過ぎ」は、米金融政策を決めるFOMCが終了してから間もなく一巡することが、これまでは少なくありませんでした(図表4参照)。

これを参考にすると、SLRの条件緩和終了による米国債売り拡大といった需給悪化への懸念は、あくまでここまでの金利上昇をもたらしたものです。それが現実化することになったからといって、さらに金利上昇が広がるようなことにはならないでしょう。マーケットの格言の1つである「バイ・ザ・ルーマー、セル・ザ・ファクト(噂で買って、事実を確認して売る)」といった展開になる可能性にも注目したいと思います。

それにしても、既に述べてきたように、最近の米ドル/円は、いつも以上に日米金利差、特に米金利次第となっています。その関係に大きな変化がなければ、米ドル/円の行方も米金利「上がり過ぎ」が続くか、それともいよいよその修正が本格化するかが最大の焦点になるでしょう。