政治的なプレッシャーに直面する巨大IT企業

米議会下院の司法委員会は10月6日、巨大IT企業に対する反トラスト法(独占禁止法)の調査報告書を公表した。GAFA(グーグル、アップル、フェイスブック、アマゾン)の4社について、経済社会における基盤インフラとして重要な役割を果たしていると認める一方、4社が過去10年間で数百社を買収しており、この大量の買収によってデジタル市場で独占的な支配力を享受していると指摘した。企業分割を含む規制強化を求めたものである。

これに先立つこと7月末には、4社の経営トップが一同に出席し、同委員会による公聴会が開かれていた。議員らは各社が圧倒的な力でライバル企業を制圧し、公正な競争を阻害していると非難し、反トラスト法(独占禁止法)の規制強化に言及した。米カリフォルニア大学ロサンゼルス校のブレット・ホレンベック助教授は当時、「公聴会は始まりにすぎない。規制強化の流れは選挙で民主党がどの程度の議席を確保するかによる」と指摘していた。

今回の報告書は野党・民主党議員によってまとめられたもので、法的な拘束力はない。一方、与党の共和党では大胆な改正案に異議を唱える声もあり、立法化につながる可能性は現時点では高くないため、政治的なパフォーマンスとも言える。しかし、1ヶ月弱後に迫った米大統領選において民主党候補のバイデン前副大統領が勝利した場合は、少し話が変わってくるであろう。

バイデン氏はかねてより、「巨大テクノロジープラットフォーマーは独占的な地位を乱用している」と述べていた。もしバイデン政権が誕生し、民主党が上下両院で過半数の議席を獲得し、米議会におけるねじれ状態が解消されれば、規制の流れは一気に加速する可能性もありそうだ。

また、フォーチュンの記事「Joe Biden wants to end the era of big companies paying nothing in taxes(ジョー・バイデンは大企業が何も税金を払わない時代を終わらせたがっている)」によると、バイデン氏は、法人税率を現在の21%から28%に引き上げることに加えて、企業の「簿価所得」、または投資家に報告された利益に15%の最低税を設定するなど、米国の大企業が合法的な抜け穴を利用するのを防ぐため、法人税法の変更を提案している。

さらに、米国企業によって報告された外国での利益に対する税率を既存の10.5%から21%に倍増することも考えており、2017年にトランプ米政権が米国の法人税法を大幅に見直したことを事実上覆そうとしている。「おそらくアマゾンのように、税制を自分たちに有利な方法で使い、巨大な収益を上げる時代に終止符が打たれるだろう」と記事はまとめている。

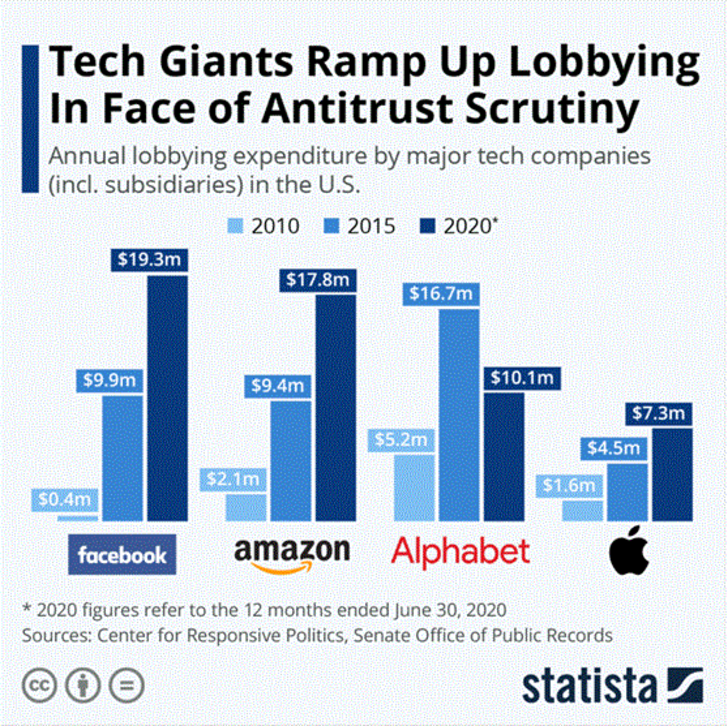

テクノロジー企業は反トラスト法の動きに対し、ロビー活動を強化している。(図表1参照)

ハイテク各社はワシントンにおけるロビー活動に巨額の資金を注ぎ込んでいるが、強大な力を持ち今や帝国レベルとも言える規模にまで成長したハイテク企業に対して、政治的なプレッシャーが強まりつつある。言い換えれば、政治的なプレッシャーに直面するほど、彼らの存在は強く、大きく、そしてなくてはならないものになっているということでもあろう。

なぜハイテク企業は成長し続けられるのか?

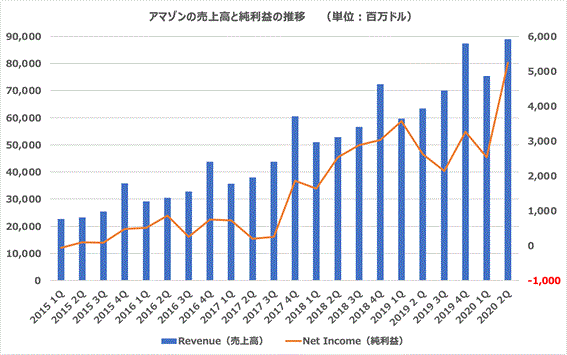

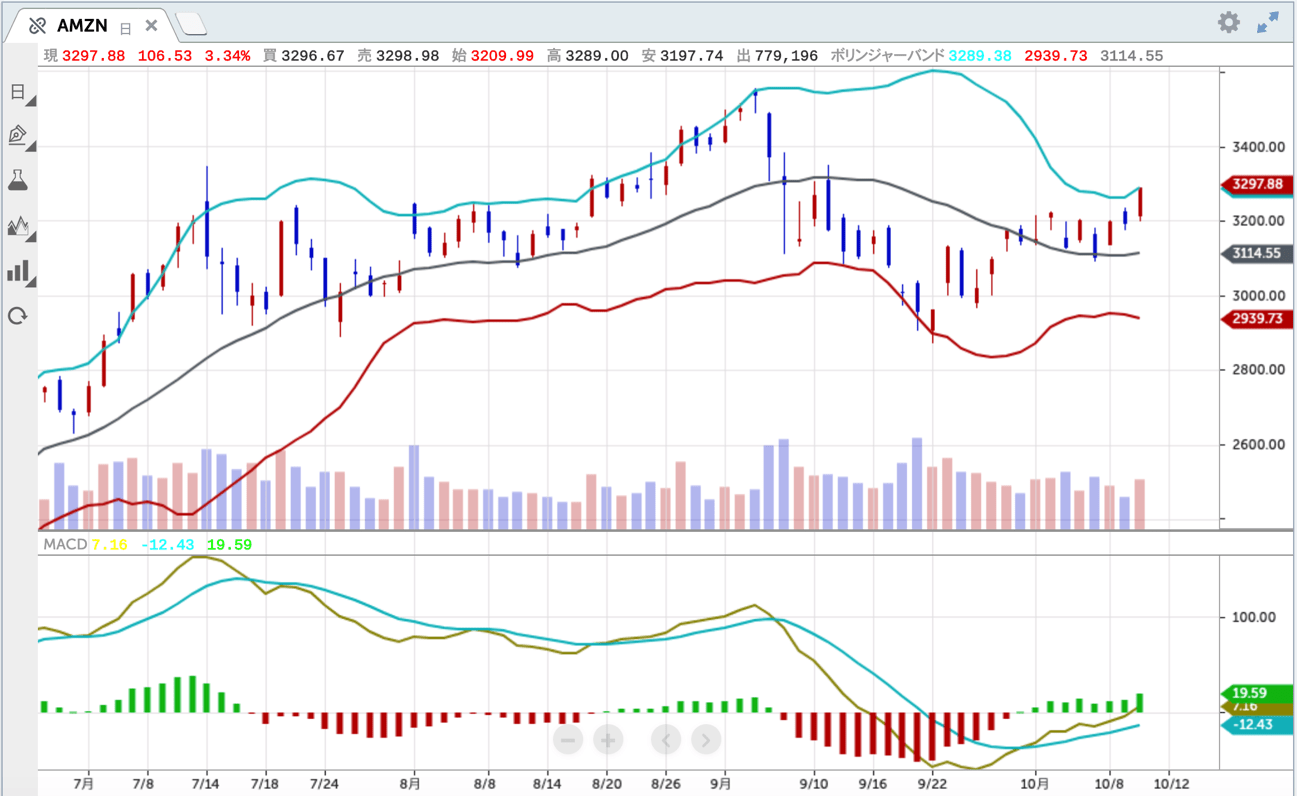

新型コロナウィルス感染拡大を受けた都市封鎖などにより、航空業界や小売業界といった旧来型の企業が多大な影響を受け、一部経営破たんに追い込まれている。一方、上記4社にマイクロソフト(MSFT)を加えたハイテク5社の業績は、強弱はあるものの総じて堅調で、なかでもアマゾンの2020年4-6月期は売上高が前年同期比37%増(約9兆5603億円)、純利益は2倍(約5637億円)と大幅に増加した。コロナ禍における外出規制などを背景に旺盛な通販需要を取り込んだほか、在宅勤務の拡大によってクラウドサービスAWSの売上げも好調だった。

アマゾンの業績は拡大し続けている。(図表2参照)

これらハイテク企業に共通するのは、デジタル社会における新たなインフラとなるサービスを提供している点である。新型コロナウィルス感染拡大で社会や企業がさらにデジタル化へと大きく舵を切る中、消費者や企業はデジタルインフラへの投資を加速させており、その際に大手ハイテク企業の製品やサービスが使われているのである。

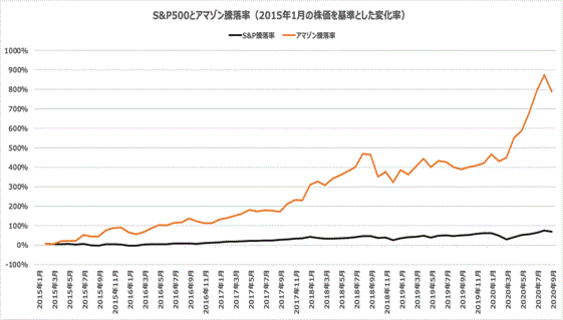

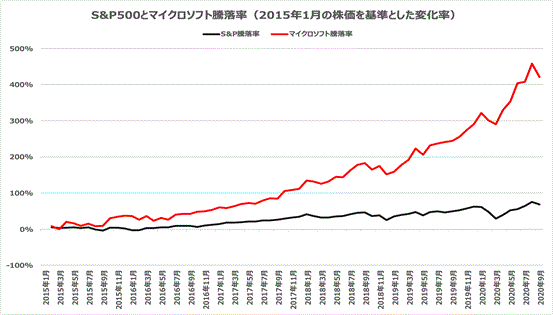

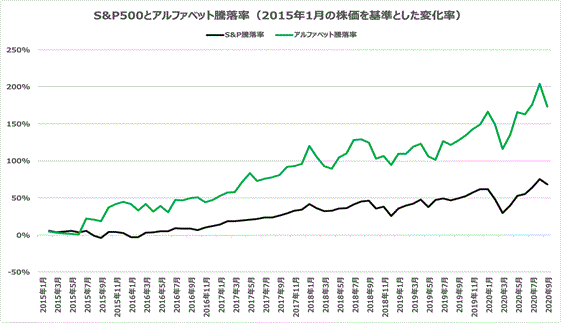

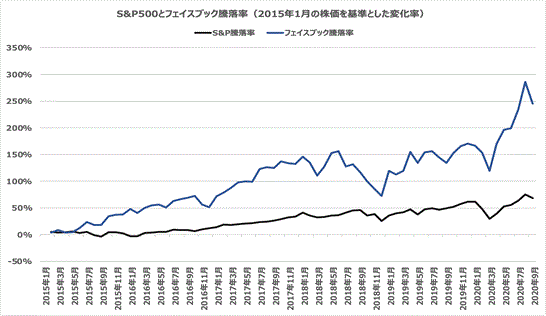

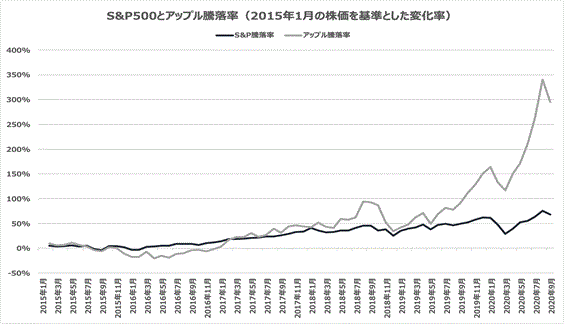

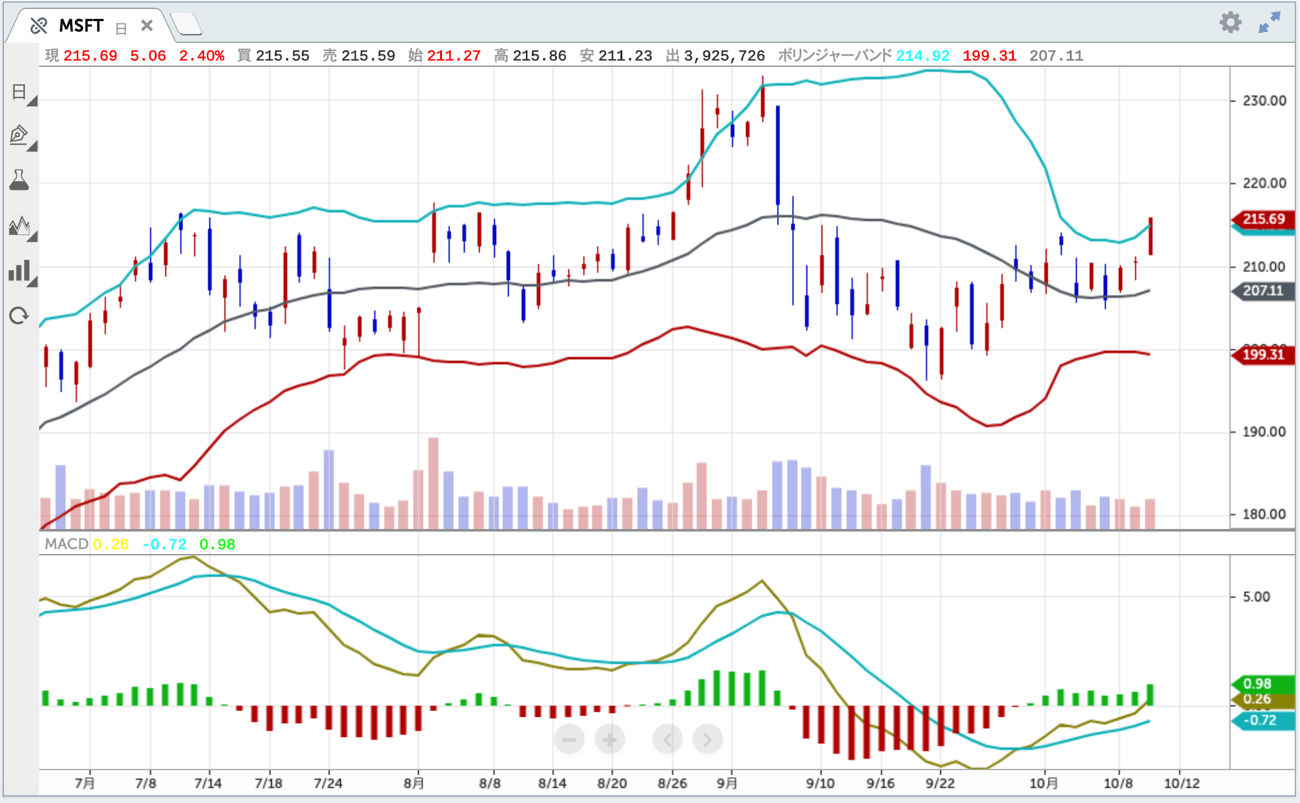

以下は2015年からのS&P500とハイテク5社それぞれの騰落率を比較したものである。(図表3~7参照)9月末時点でS&P500は70%近く上昇しているが、いずれもそれがかすんでしまうようなパフォーマンスをたたき出している。(※1)アマゾンの株価は8倍、マイクロソフトは5倍と大幅に上昇。

(※1)アップルは8月末の株式1株を4株に分割しており、このチャートでは便宜的に8月と9月の株価について分割後の株価を4倍したもので表している。

ハイテク5社はS&P500を大幅にアウトパフォームしている(2020年9月末時点)。

このようにハイテク株が高いパフォーマンスを達成している背景として、提供する商品やサービスが時代に即した市場ニーズを捉えており、前述のように社会インフラになっていることが挙げられるが、これらの企業に共通する強みがもう一つある。それは潤沢なキャッシュフローである。

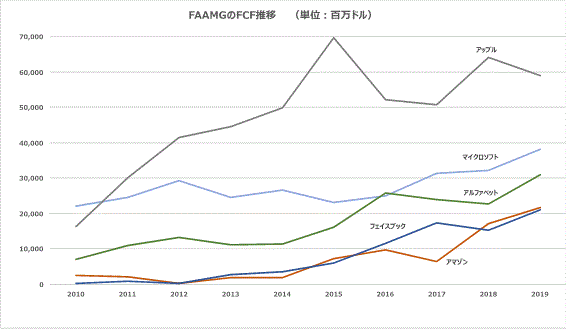

ハイテク5社は潤沢なフリーキャッシュフロー(FCF)を持っている(図表8参照)。

フリーキャッシュフロー(FCF)は、営業キャッシュフローから事業拡大に必要な設備投資などの投資を差し引いたもので、会社が自由に使うことができる資金である。企業が存続するためには常に変わり続け、自ら未来を創り出していくことが重要であるが、潤沢なキャッシュを持たない企業にはそれが困難である。FCFが潤沢な企業であれば、今後の成長に向けた新たな投資を継続することができる。米議会下院の司法委員会が「多数の買収を行っている」と指摘したのも、このFCFがあるからこそできることなのである。

株式市場における歪みは社会における歪み。それでもハイテク企業は止められない?

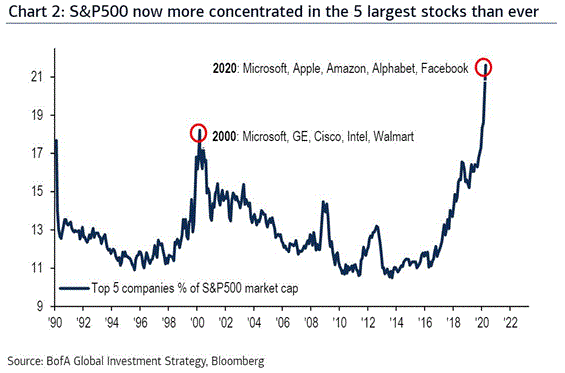

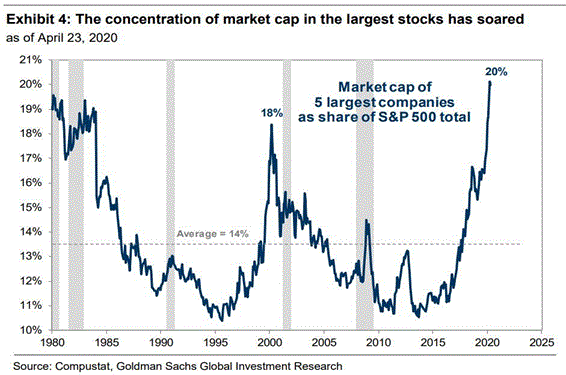

好調なパフォーマンスをご覧いただければわかる通り、今や米国市場は5銘柄そのものになっている。5銘柄の時価総額がS&P500市場に占める割合は2割を越え、2000年(※2)を上回り、かつてない水準まで高まっている。

S&P500の1%に過ぎない5銘柄が、時価総額では市場の20%を占めている(図表9参照)。

(※2)2000年当時の5銘柄はマイクロソフト、GE、シスコ、インテル、ウォルマートであった。

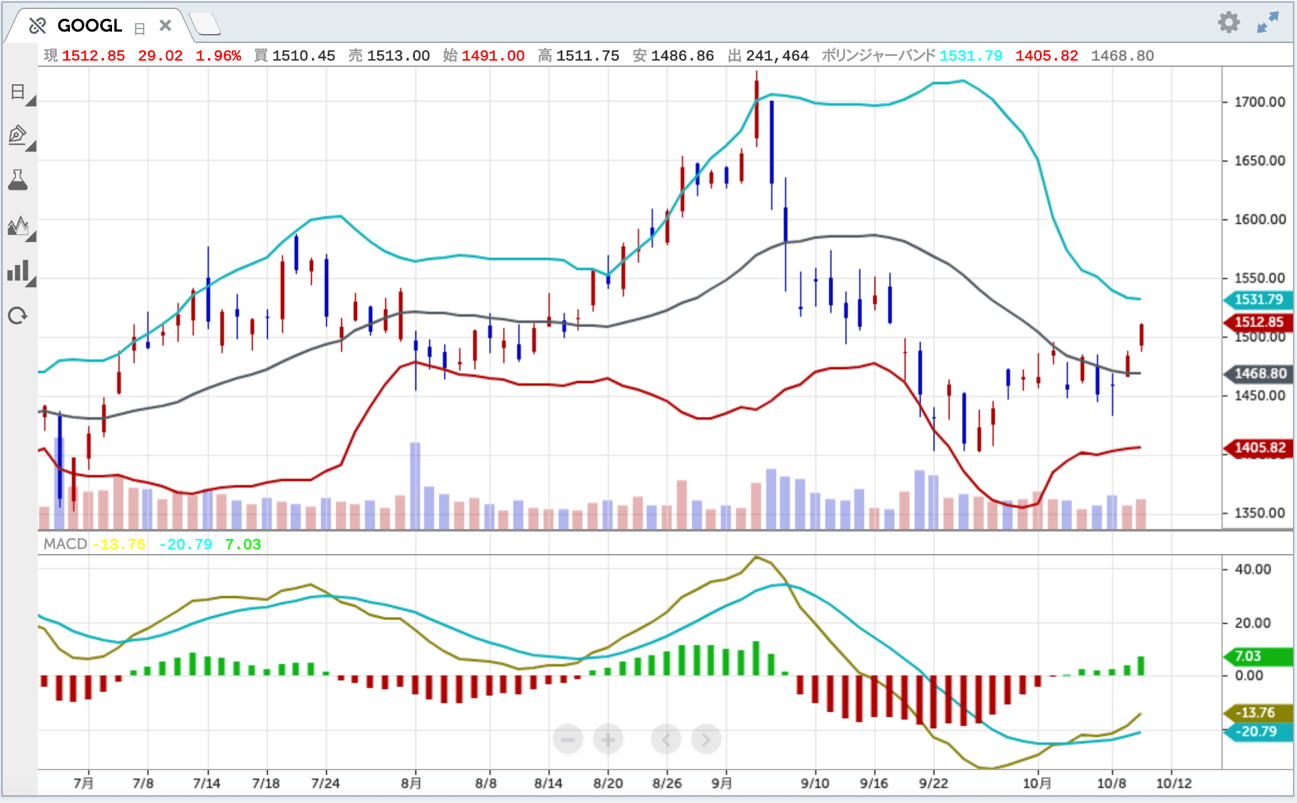

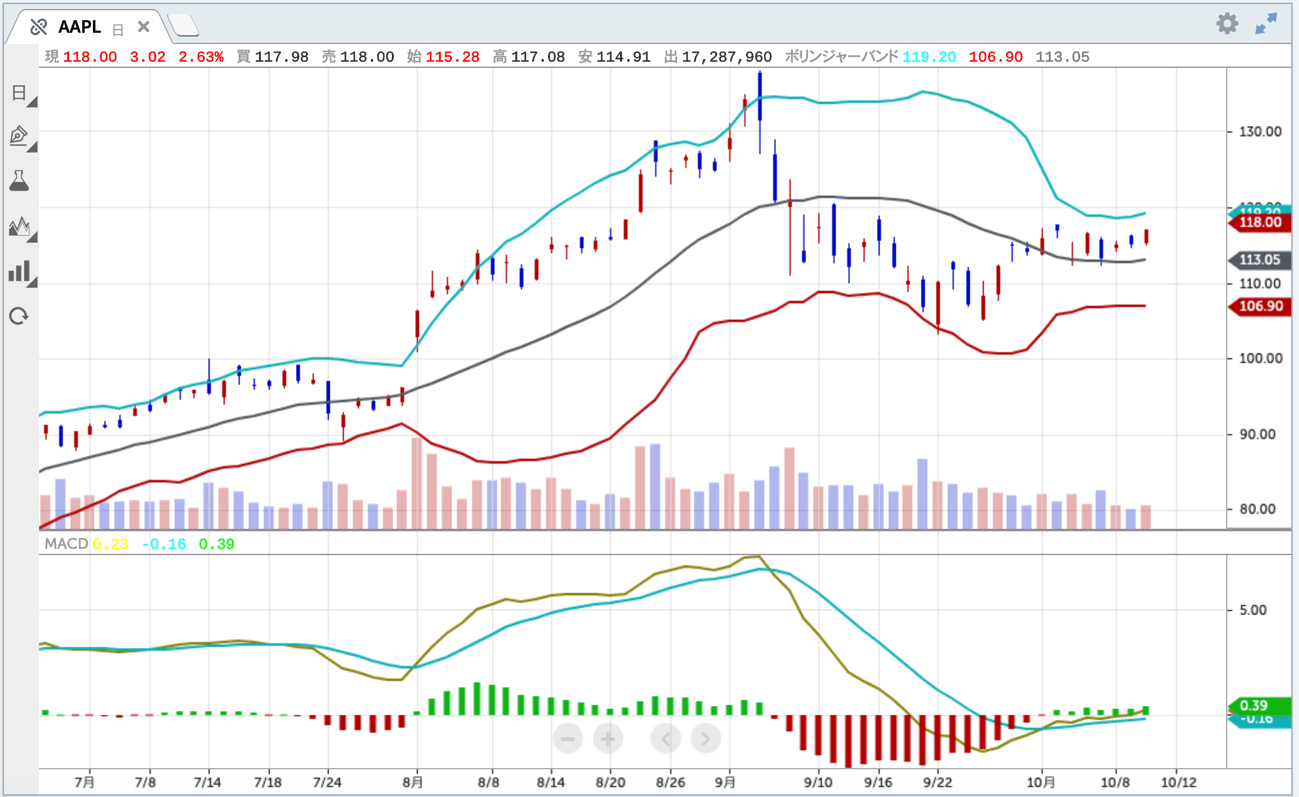

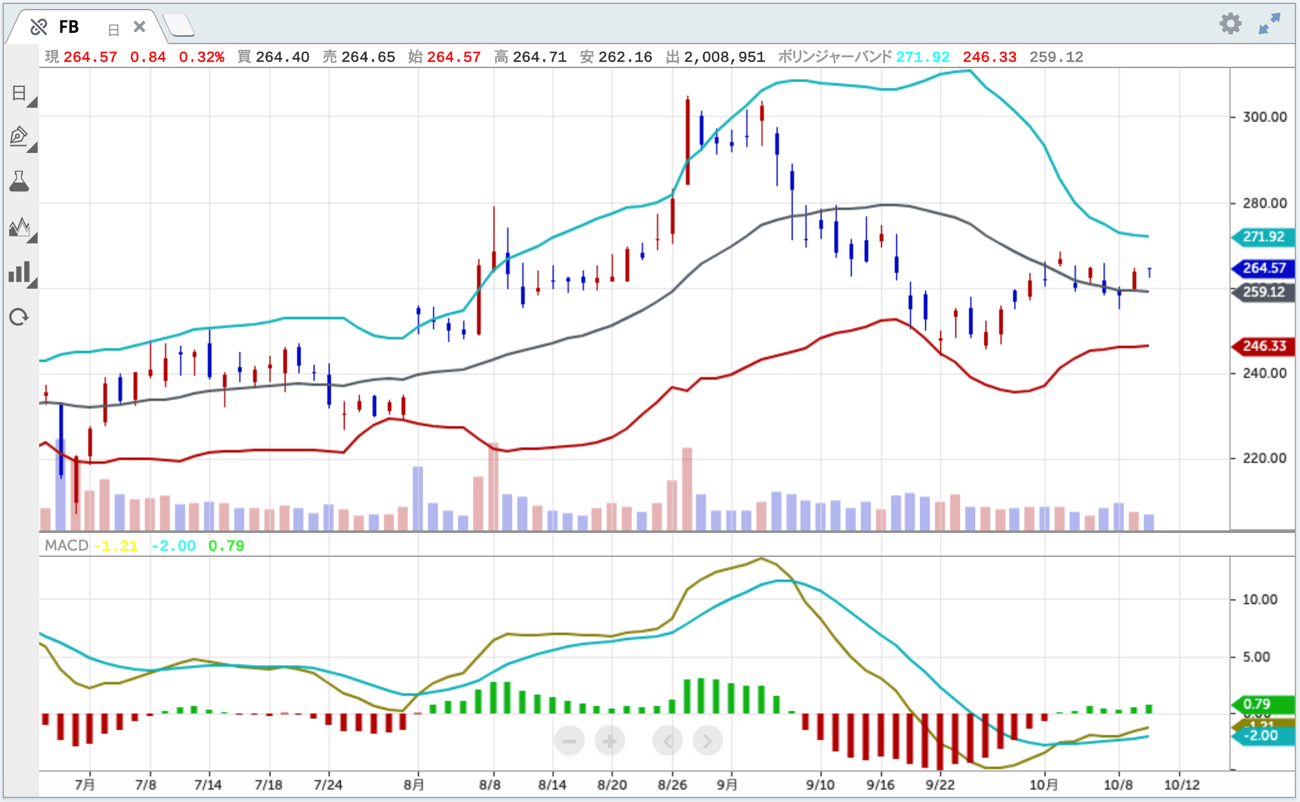

しかし、こうした過度な集中には脆さも伴う。ハイテク企業の業績は今のところ「向かうところ敵なし」といった状況ではあるが、市場にもたらされた需給の歪みが修正されるタイミングがいつかはやってくるだろう。以前から指摘しているように今は長期で株を買うタイミングではない。短期で機動的なトレードを心がけたい。

2000年のハイテクバブル期、1990年と2008年の景気後退に先立っても一部銘柄への過度な集中が起きていた(図表10参照)。

この株式市場における歪みは何を映し出しているのか。それは、社会における富の集中や分断であろう。世界の富の大部分をごくわずかな数の富裕層が独占しており、その他の大多数との格差が拡大していることはよくご存じだろう。株式市場でハイテク5社に資金が集中していることが意味するのは、デジタル社会においては富の偏在、格差の拡大がさらに加速するということである。

現在、世界的にテクノロジーをめぐる熾烈な競争が起きている。テクノロジーは国家の安全保障にもつながっているからだ。政府がハイテク企業に対する規制を強め、その企業の競争力を削ぐことは、翻って自国の利益を毀損することにもなる。規制強化の流れはあったとしても、ハイテク企業を根本から潰してしまうようなことは政治的には決してできないだろう。テクノロジーは国の競争力の屋台骨なのである。

1998年に独占禁止法の疑いでやり玉に挙げられたマイクロソフトは、結局、分割されなかった。今回の巨大IT企業に対する反トラスト法(独占禁止法)の問題は、ハイテク企業が富の偏在の象徴として、狙い撃ちされているのである。

富の偏在は、暴落・暴動・革命などによって、体制の変化を促す。米国の金持ちトップ50人の資産は2兆ドルで、下位50%の1億6500万人分に匹敵すると言われている。

「金は天下の回りもの」とは、よくいったものだ。お金は回さないといけない。歴史大局観から言えば、富の偏在は危機のシグナルである。

石原順の注目5銘柄

日々の相場動向については、ブログ「石原順の日々の泡」を参照されたい。