“リスクテイクの金買い”の可能性

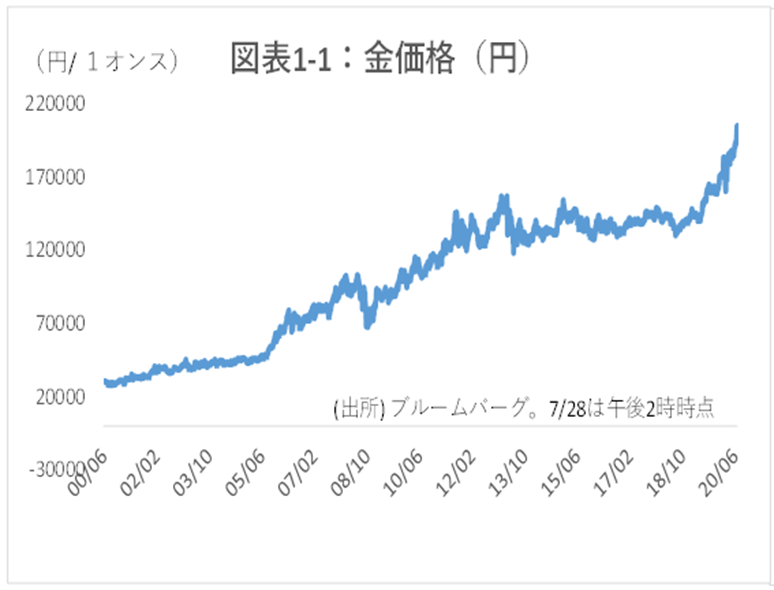

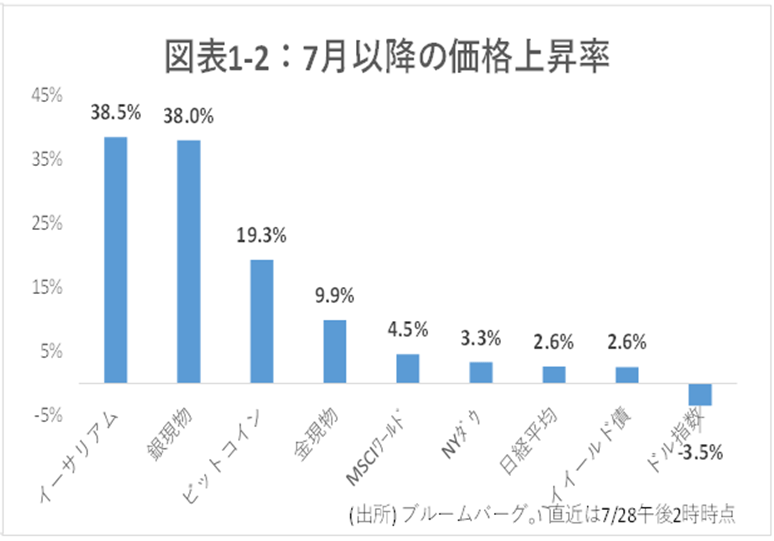

金の価格上昇が著しい。7月だけで9.9%上昇し、過去最高を更新し続けている、28日午後14時時点で1オンス205,147円(ドル建て1942ドル)に達した (図表1-1)。更に、金以上に激しく上昇しているのが、銀や暗号資産で、いずれも7月中に2桁%の上昇となっている(図表1-2)。ビットコインは、昨年9月以来となる1万ドルの大台に乗せた。

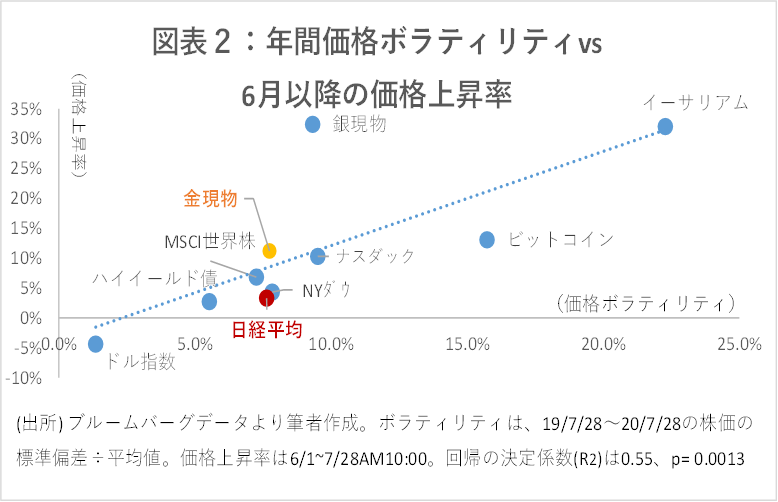

金価格のラリーが顕著になった昨年以来、「リスクオフの金買い」での説明も試みられたが、足元では恐らく正しくない。6月以降はむしろリスクが高い金融資産ほど買われている可能性があるためだ。図表2の通り、主な金融資産の価格上昇率は、過去1年間の価格のボラティリティ(≒リスク)と正の相関がある。金についても、市場がリスクを求めた結果、株式以上に選好された可能性がある。

リスクオン市場の背景にあるマネー量。ドル不信の始まりか?

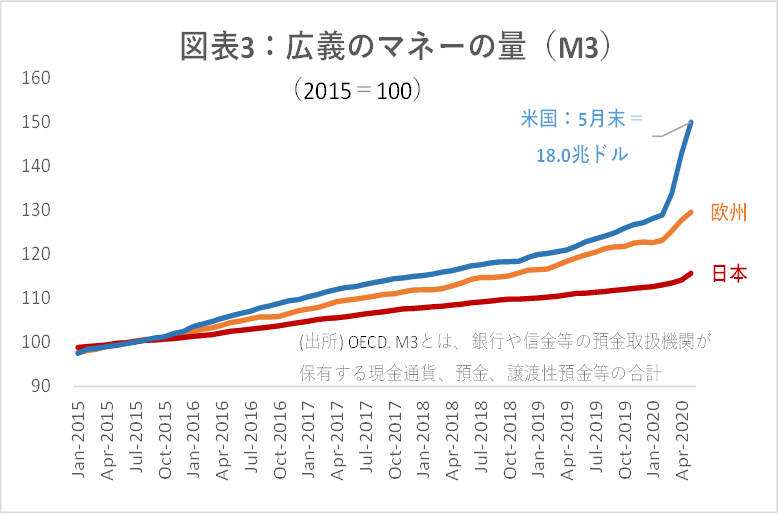

コロナ禍が続くなかで、なぜ市場はそこまでリスク選好を強めているのか。背景にあるのは、やはり巨額の経済対策による、世界的なマネーの量の増加だろう。米国では、市場にあるマネーの量を表すM3(=銀行等が預かっている預金等)が昨年末から17.9%増え過去最高となった(図表3)。他国でもマネーの量は増えているが、米国の増加ペースは突出している。

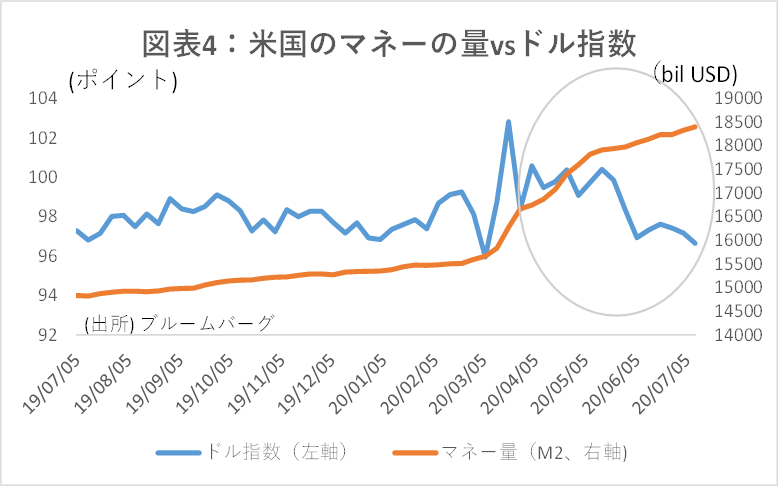

こうしたマネー量の増加とともに、足元ではドル指数が下落している。一時的かもしれないため、もう少し傾向を見る必要はあるが、米国のマネー急増で市場がドルの価値に懸念を持ち始めた可能性がある(図表4)。こうしたドル不信が、金などの貴金属や暗号資産の価格を押し上げているもう一つの背景かもしれない。

マネー増加は止まらない。その行方は…

こうした傾向に追い打ちをかけるのが、米国の追加経済対策だ。昨日、米共和党は、新型コロナ追加経済対策として1兆ドル(105兆円)の上乗せ案を発表した。既に提示されている民主党の3兆ドル規模の経済対策の対案である。選挙前ということもあり、巨額のバラマキ合戦になるのは必然で、米国の追加経済対策はいずれにしても兆ドル単位となり、マネー量も更に増えると思われる。

では、増加するマネーはどこに流れていくのか。前掲図表3の通り、巨額のマネーは、足元でボラティリティが高い資産に流れている模様で、この傾向はもうしばらくは続くだろう。こうした過剰流動性(カネ余り)相場では、同じ資産クラスの中の2番手、3番手のもの(金に対する銀、ビットコインに対するイーサリアム、ビットコインキャッシュ、ライトコインなど)が買われる傾向があることから、短期的にはこれらの二(三)番手市場の動きに注目したい。但し、反動も急激となるため、売買を試みるとしても、あくまで短期で、かつ、細心の注意をもって行う必要がある。

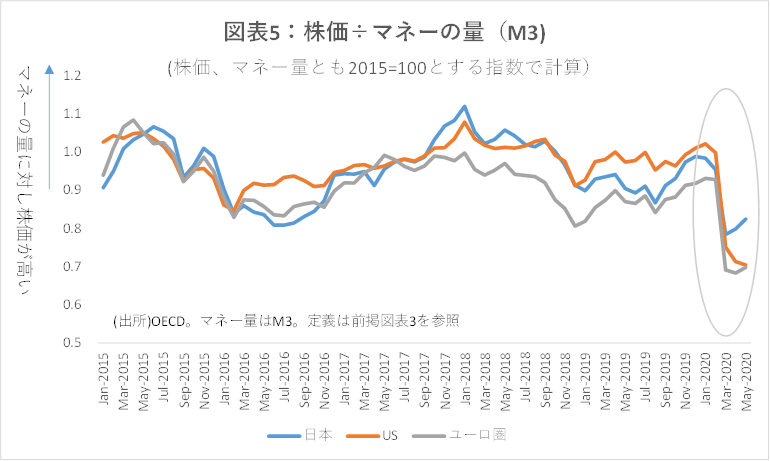

一方、株式については、各国ともにマネー量の増加に反応はしているものの、そこまで顕著ではない。図表5の通り、日米欧の株価をそれぞれの国・地域のマネー量で割ると、いずれも過去はそれなりに安定していた。つまり、マネーの増加が株価を押し上げる傾向にあった。しかしこの関係は今年2月に崩れており、マネーの増加があまりに急激で株価が追いつていないことがわかる。

このため、株式市場にも、いつかは溢れたマネーが流入する可能性が高いだろう。特に米大手企業の場合、ドル安が続けば、(たとえ原因がドル不信だとしても)、他国から上がる収益が見かけ上増えることから総じてプラスである。ただし、コロナによる企業の業績懸念は予想以上に長く燻りそうだ。企業収益を反映する株式が本格的に持ち直すのにはもう少し時間がかかるだろう。

これらの点から、株式は、これまで以上に米国株に注目し、成長力がある銘柄を選択的に中期目線で保有し、高ボラティリティ資産は短期目線で売買するというハイブリッドな投資戦略を考え、この不確実性の高い市場を乗り切りたい。