コロナ前後で転換した投機筋のポジション

米ドル/円は足元でも107円中心の、方向感のない展開が続いている。コロナ・ショックが一段落した3月末以降でも、106~110円中心の一進一退がすでに3ヶ月以上続いた形となっている。

このため、米ドル/円を見る限りでは、投資戦略として米ドル売りなのか、米ドル買いなのかわかりにくいというのが、本音ではないだろうか。ただし、プロの投資家、ヘッジファンドなどは、じつは3月を境に米ドルの売買戦略が、それまでの米ドル買いから米ドル売りへ転換したようだ。

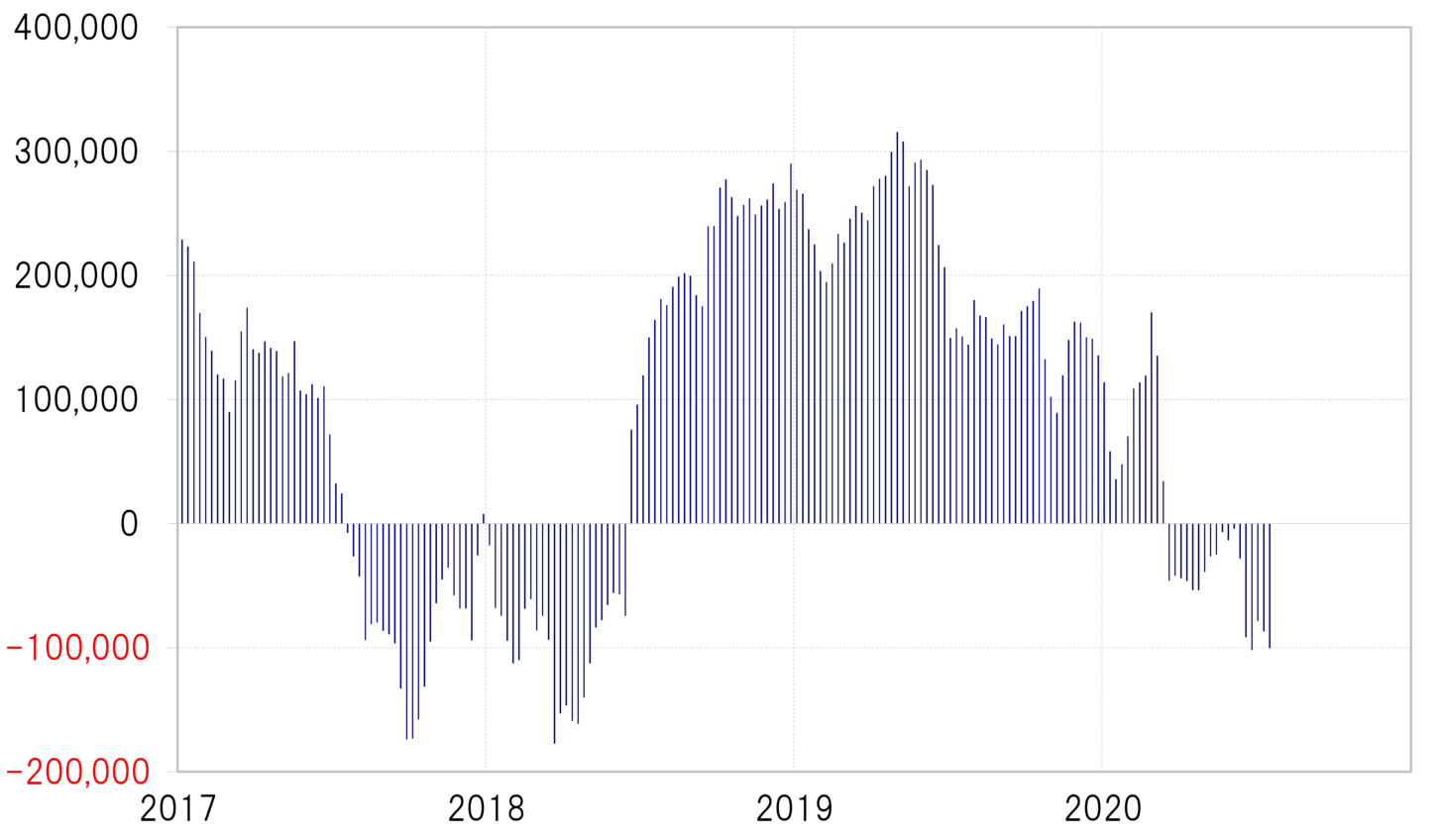

CFTC(米商品先物取引委員会)統計の投機筋のポジションは、ヘッジファンドの売買を反映しているとされる。その米ドル・ポジション(主要5通貨=日本円、ユーロ、英ポンド、スイス・フラン、カナダドルのポジションをもとに試算)は、今年2月までは買い越し傾向が続いていた(図表参照)。ところが、「コロナ・ショック」が起こった3月から売り越しに転落、その後は売り越し拡大となった。

【図表】CFTC統計の投機筋の米ドル・ポジション(2017年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

米ドル/円も、3月のいわゆる「コロナ・ショック」では、101円まで暴落、その後は一転して111円まで反騰といった具合に乱高下した。ただ、「ショック」一服後は、「ショック」前の方向感のない展開に戻ったようになっている。

これに対して、ヘッジファンドなど投機筋の投資戦略は、3月のコロナ・ショック前後で、極端な言い方をするとがらりと変わった。要するに、「コロナ前」の米ドル買いから、「コロナ後」は米ドル売りに大転換した。

このような投機筋の投資戦略の転換も、米ドル/円を見ているとわかりにくくなっている可能性はありそうだ。