リスクオンの米ドル安、リスクオフの米ドル高の背景

株高からリスクオンが広がる局面で米ドル安が進む。株安からリスクオフが広がって米ドル高。となる傾向がこの数ヶ月顕著になっている。今週も、ソフトバンクによる200億ドル規模の巨額米ドル売りの思惑をきっかけに一時106円割れ寸前まで急落した米ドルだったが、24日にNYダウが700ドル以上急落すると、一転して107円台へ買い戻された。

この背景にあるのは米ドル・キャリー取引の影響ではないか。米ドル・キャリー取引とは、低金利の米ドル資金を借りて、それを売って為替リスクをとる形で米国以外へ投資する手法だ。この方法が拡大していると考えると、リスクオン局面で米ドル売りが拡大し、リスクオフでは米ドルの買い戻しが拡大するのも納得できる。

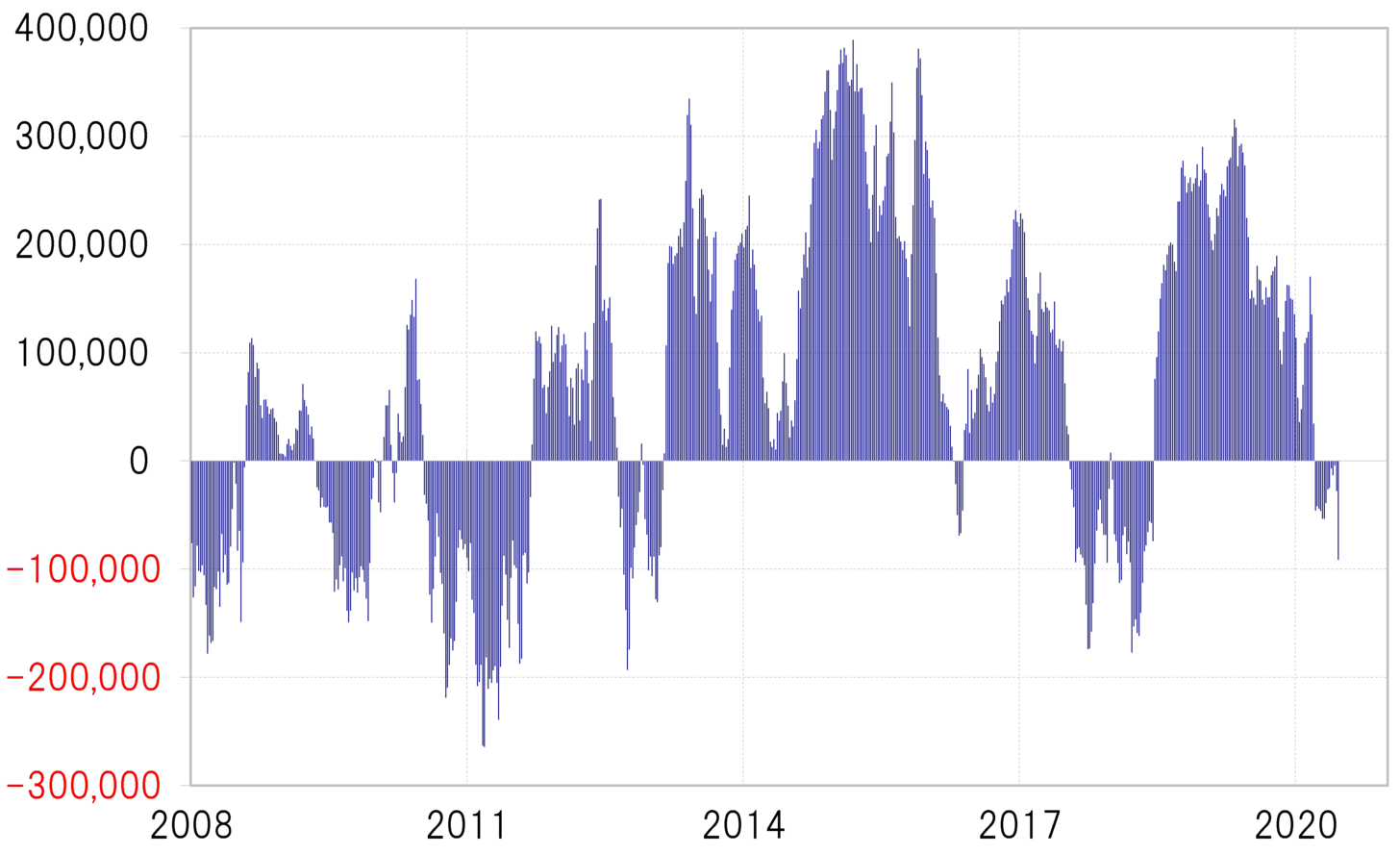

実際に、ヘッジファンドなどの取引を反映しているCFTC統計の投機筋の米ドル・ポジション(円、ユーロ、英ポンド、加ドル、スイスフランの対米ドル・ポジションの合計で試算)は、3月から売り越しに転換し、最近にかけて売り越しが急拡大している(図表参照)。

米ドル資金が投資の元手になっていることから、金融市場が安定すると米ドルを売って投資するため米ドル安が広がりやすくなり、金融市場が不安定になると投資の引き揚げは米ドル買い戻しにつながりやすい。最近はまさにそういった傾向が目立っているが、当面続く可能性は注目される。

ちなみに、リーマン・ショック以降では、2009年春に株価が底を打ち、金融市場が安定化する中で米ドル安は続いたが、それはこの米ドル・キャリー取引の影響が一因だった可能性がある。

基本的には、資源国通貨やユーロに対して米ドルをショートにする(売る)手法が増え、また米ドルの割安感に注目し、米ドル建ての商品相場が押し上げられるといった影響もあった。そして米ドル/円は、2011年以降しばらくの間1米ドル=80円割れをみせるようになった。