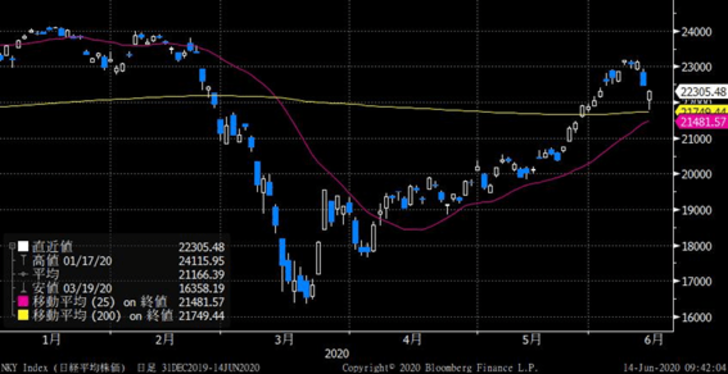

先週金曜日の日本株相場は、米国市場の急落を受け大幅続落で始まったが、午後は急速に持ち直して結局167円安で終え、買い遅れている投資家の押し目買い意欲の旺盛さをうかがわせる展開となった。日経平均の200日移動平均が意識された面もある。また、日経新聞に書いてあった通り、25日移動平均からの乖離(かいり)率が3.83%となり、過熱の目安とされる5%を5月25日以来、約3週間ぶりに下回った。SQも過ぎ、需給要因もいったんリセットされる中、テクニカル面の過熱感も払しょくされた。相場は、ここから仕切り直しの局面に入る。では再び、すぐに上昇基調が強まるかと言えば、しばらく小休止だろう。理由は米国株がここでいったん頭打ちとなりそうだからだ。

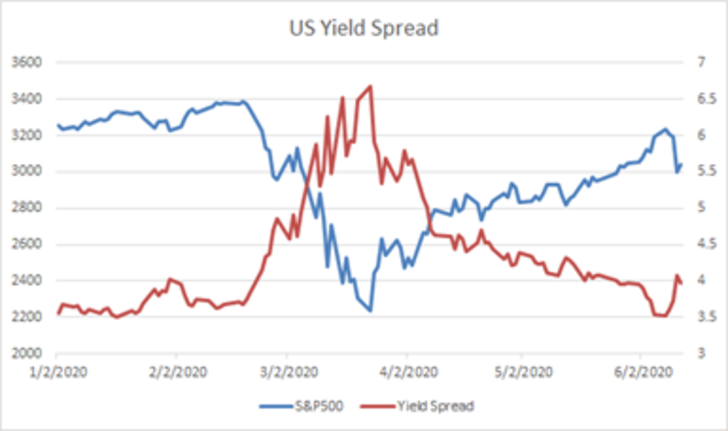

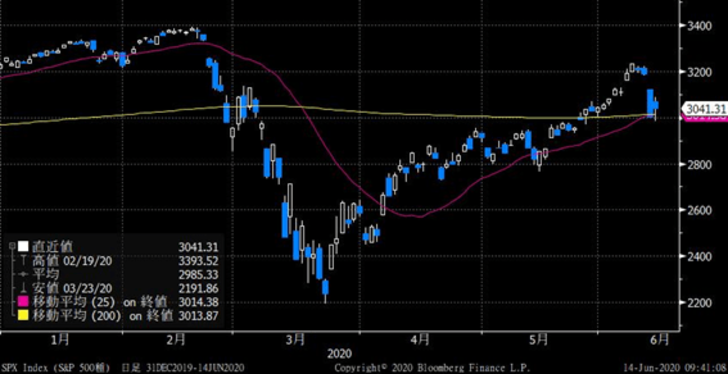

S&P500は先週初め、昨年末の終値を上回り、年初来リターンがプラスに浮上した。戻り相場に目標達成感が台頭してもおかしくはないくらいの水準に戻った。それ以上に重要なのがバリュエーション的に目先の上限に達したということである。Bloombergの1年先ブレンドPERでS&P500のPERは一時22倍を超えた。これだけでは判断できないが、金利対比のバリュエーションであるイールドスプレッドを見ると3.5%に接近したことがわかる。株式益利回りが高まらない一方、雇用統計はじめ経済指標の改善を受けて金利が急上昇した。それでスプレッドが急に縮んだのである。

これまでの「分水嶺」は3%だった。しかし、2018年にこの「3%割れ⇒急落」というパターンを2月のVIXと10月からブラック・クリスマスへと向かう急落と2回も繰り返したことから、それ以降は市場が要求するプレミアムが増し3.5%がイールドスプレッドの下限となっていた。先週急落する前はこの3.5%に急接近。S&P500が史上最高値をつけた2/19でさえ3.67%だったので、バリュエーション的には最高値を越える水準にまで高くなっていたというわけだ。

株価の急落とともに長期金利も低下し、現在のレベルなら問題はない。しかし、再び金利か株価かどちらか(または両方とも)上昇するとなると、バリュエーション面の均衡が崩れる。よって米国株はここでしばらくホバリングを続ける必要があるだろう。

短期的なことをいうと、S&P500はチャート上のクリティカル・ポイントにある。先週木曜日の急落は25日・200日線上で止まったが、翌日も戻し切れていない。ここから明確に切り返せないと、もっと底値模索の展開となる公算が高く警戒したい。

今週の重要イベントは15、16日に開催される日銀の金融政策決定会合。大きな政策変更はないが、なにかしらの「小出し」的なアクションはあるかもしれない。指標は中国の5月の小売売上高、鉱工業生産や米国の5月の小売売上高、6月のフィラデルフィア連銀製造業景況感指数など。特にフィリーは振れが大きいので注視したい。

リスク要因は香港をめぐる米中の対立激化と北朝鮮。北朝鮮の外務省高官が非核化は消えたなどと発言しており、今後の展開がやや懸念される。

今週の予想レンジは2万1900 -2万2800円とする。