前回コラムでは、変化日5月21日からの方向が大事としたものの上昇するケースでは方向性は明確化せず、下落するケースのみ日足先行スパン下限割れで長期低迷が決定づけられると述べました。

5月21日変化日は日足均衡表の受動的変化を念頭に置いたものですが、19日の上昇により転換線が上昇し、基準線と転換線の交わりは21日を前になされる結果となりました。

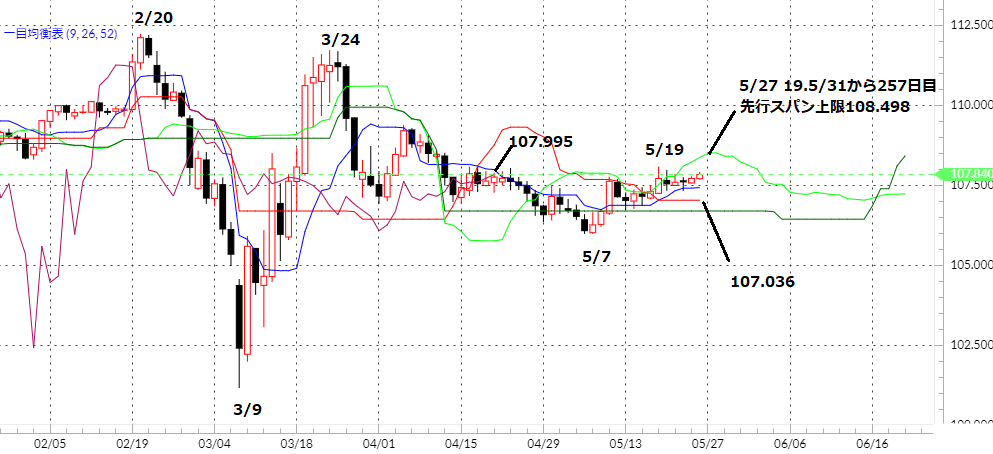

5月26日現在、転換線より上の位置にありますが、遅行スパンは4月21日の転換線107.995円を超えることができていません。

明日5月27日は3月安値から58日目と2016年9月27日安値からの上昇日数58日に見合う時間が経過するだけに、現在位置から押す可能性も考慮しなくてはなりません。

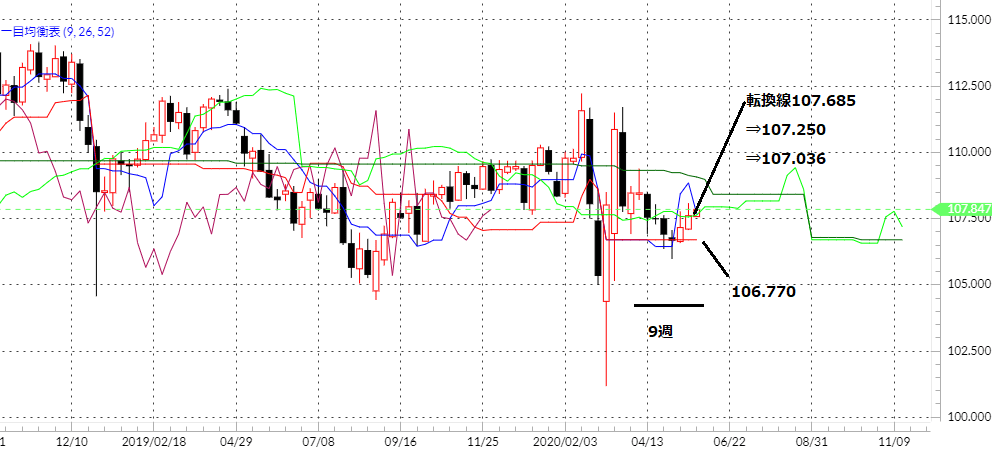

現時点で均衡表上着目すべきは、週足転換線の受動的下落に対してどうかということになるでしょうか。

週足転換線は今週107.685円まで下げ先行スパン下限107.633円に近接してきました。5月26日現在、これらを超えてはいるものの単なる綾である可能性は残ります。この週足転換線は来週107.685円で変わらぬものの、5月19日高値を上抜く上昇がなければ来週107.250円、再来週には107.036円まで受動的に下げることになります。

107.036円は日足基準線と同値となりますが日足基準線は再来週木曜日まで受動的には変化がありません。これら収束する各均衡表の水準は2018年1月3日終値107.657円に見合うものとみてよいでしょう。

現在位置から大きく下げることなく5月28日以降の上昇ならば本格的上昇につながらないまでも一応買ってよいと言えるでしょうか。

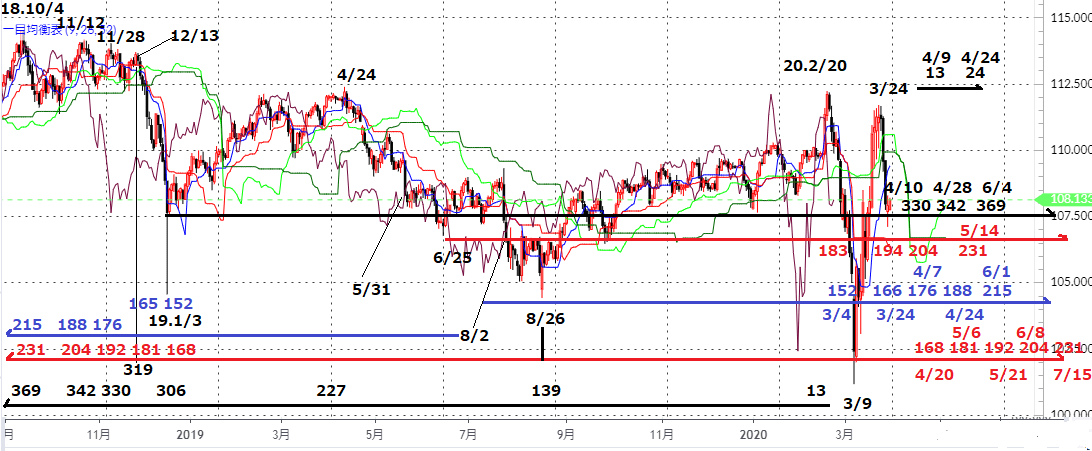

以下の図は4月14日コラムで提示した時間関係となります。

相場水準としては(1)2018年1月3日終値107.657円、(2)2019年6月25日安値106.778円(2019年8月2日実線と交わる遅行スパン106.915円)の2つの水準があります。昨年(2019年)に重視した(3)5月31日実線と交わる遅行スパン108.483円もまた大事です。

(1)を中心として(2)と(3)はほぼ同じ値幅であることもここでは大事ですが、(3)を提示しないのは下落時間に見合う日数が当面見当たらないからです。

2018年5月31日から257日目(226日+α)が5月27日であることは一応注目すべきでしょう。5月27日実線に対する日足先行スパンの上限は108.493円となっています。現在位置から急騰が起きてもこの水準を上抜くことは難しいと言えるでしょう。

いずれにしても、これらの水準から上下どのように逸脱する値をつけてくるかが方向性を明確化するカギとなりますが、おそらく6月もはっきりとしません。

6月初旬の変化日としては6月1日、2019年8月2日から215日目(2018年10月高値から2019年8月2日までの215日の下落に見合う)。6月4日、2018年1月3日から369日目(2018年10月高値から今年3月安値までの369日の下落に見合う)、6月8日昨年8月安値から204日目(2018年11月高値から昨年8月安値まで204日の下落、下げ三波動構成変化日、以降7月15日も残る)。

一応これらを重視しますが、週足基準線、月足基準線、転換線は当面動きません。

上昇ははっきりしないものの106.700円割れでは低迷長期化のみはっきりするという相場環境であり、6月初旬が(2)から(3)の間の変動に終始するようであれば7月変動を重視することになるでしょう。

前回述べた9週足の観点からは、下落は陰連時代継続を示唆するとしたものの現在位置からは崩れず、さらに6月変化日週からも下げないとなれば陽連継続が期待できる形になります。9週足の遅行スパンもご確認ください。

※本文ならびにチャートの時間軸は取引日で作成しています

※お詫び:前回記事の図表1において、2018年1月3日から369日目が5月21日となっておりましたが、正しくは2018年1月3日から359日目が5月21日です。