20/3期決算は想定通りの減益。ネガティブ・サプライズなし

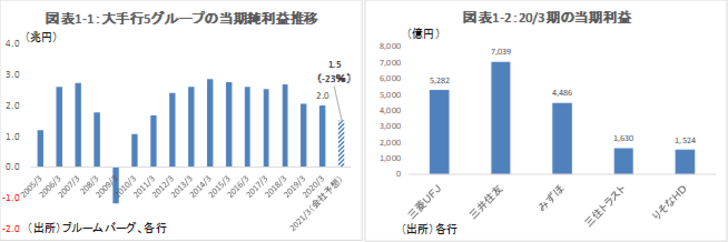

大手行の決算が出そろい、大手行5グループ*合計の20/3月期の当期利益は2.0兆円で、前年度比2.4%の微減で着地し、今期はそこから2割の減益とする会社予想を発表した(図表1-1,1-2)。新型コロナの発生が期末に近かったため、前期の影響は大きくはなく、大半の銀行が、「利益は今期(21/3期)が底」だとしている。

*三菱UFJFG、三井住友FG、みずほFG、三井住友トラストHD、りそなHD。

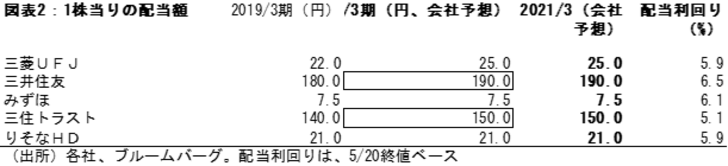

一方、配当については、終了した期について、三井住友FG(8316)と三井住友トラストHD(8309)が増配とした。今期についても、この局面ではあるが、大手行は全行配当予想を開示し、かつ、前期同額を維持した。結果として、配当利回りは、5%~6%前後と極めて高くなっている(図表2)。

銀行側が言う通り、コロナ禍による収益影響が今期で終了するのであれば、銀行株は魅力的に思える。では、利益に二番底はないのだろうか。

21/3期収益予想の2つの注目点

今期予想に関する注目点は、やはり新型コロナの影響度合いである。各行ともに、トップライン収益への影響と与信費用の発生という2つの予想を開示している。

1)トップライン収益へのマイナス影響

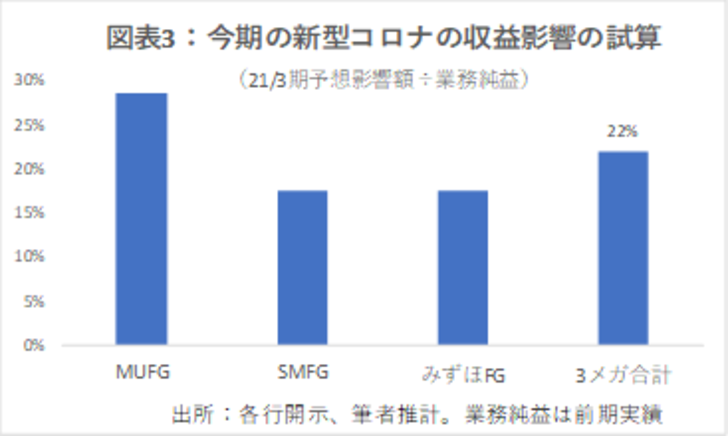

各行が予想する影響額は、概ね前期の業務利益の2割程度とされている(図表3)。主な要因は、世界的な金融緩和による金利低下、預かり資産の目減り、法人や個人の投資意欲減退などである。

試算の前提はまちまちで、それだけで優劣の判断は難しいが、過去との比較はある程度可能である。そこで、リーマンショックの当時に比べると、これらの予想は、同程度か、むしろやや厳しいくらいとなっている。未曾有の出来事でキメ打ちの予想は難しいが、これらの金額が極端に拡大するようなシナリオは考えにくいと思われる。

2)与信費用の増加

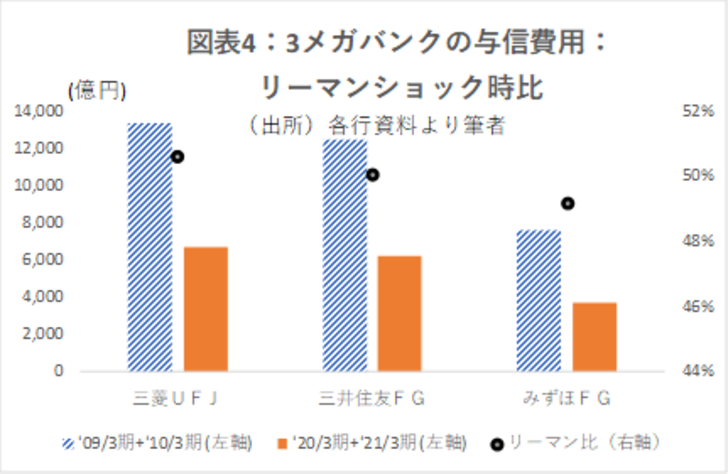

与信費用については、終わった期にも若干の“予防的引当”を実施したことから、前期と今期の2期の合計で見てみたい。20/3期と21/3期(会社予想)の与信費用の合計額は、1.6兆円となっている。

これらの金額は、リーマンショック時の与信費用のピークだったと比べると、図表4の通り、ちょうど半分程度となっている。利益対比でみても、業務純益の3割程度で、リーマン時の5~8割というマグニチュードに比べて少額となっている。違いの理由として説明されているのは、当時と比べて貸出先が小口分散している、企業自体の財務内容が健全化している、政府自身が巨額の支援を行っている、などの点である。

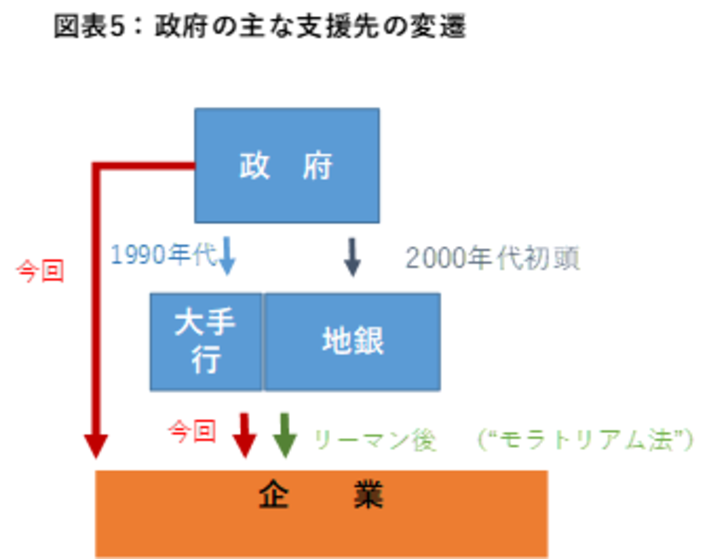

このうち、「政府による支援」という点が前回の危機との大きな違いだろう。図表5の通り、過去の危機では、政府は銀行(90年代は主に大手行、その後地銀)を支援し、銀行の預金や貸出能力を保護した。リーマンショック後は、銀行が、「金融円滑化法(モラトリアム法)」に基づき大がかりな支援を行ったが、政府が直接企業に支援融資や出資を行うことはあまりなかった。

ところが今回は、銀行からも支援を行うが、それ以上に、政府が支援融資や出資も自ら行う方向であり、銀行が支援の主体となった頃に比べて大きく踏み込んでいる。

懸念材料:急増する貸出の“質”と海外要因

しかし懸念材料もある。

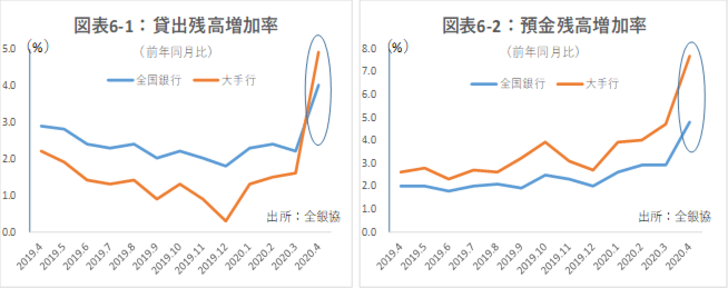

銀行の貸出残高は、決算後の4月末に急増した(図表6-1)。背景には、困った先への支援資金や返済猶予(貸出が減らなかったことで残高に寄与)と、大企業からの予防的な借入の両方があると思われる。因みに、大手行では預金の増加も著しいので、大企業が念のために借り入れたものの、手元資金としてため込んでいるという状態にあると思われる(図表6-2)。

これらの貸出金は、資金利益にプラスにはなる。しかし、3月末から4月末にかけての9兆円の貸出増加に平均貸出金利の0.6%を掛けても、銀行全体で年540億円の増収にしかならない。むしろ、これらの貸出のリスクが気になる。

銀行に対する支援要請は、どの程度まで拡大するのか。一部の地銀が開示している支援要請金額は、1行につき数千億円に上っている。これをもとに、銀行業界全体に対する支援要請額を推定すると10兆円にも上る。しかも、その後もまだ積み上がっている模様だ。景気回復が遅れれば不良債権となる可能性もある。その場合、今期計画している与信費用では不足するかもしれない。

また、海外リスクについても、まだ不透明だ。3月末時点では、不良債権が前年同期比で1割程度増加しているにすぎない。しかし、新興国では新型コロナの猛威が収まらない国もあり、今後の引当金がどの程度まで膨らむかは見えない。同様に、エネルギー関連与信についても、現在は原油価格はやや持ち直していても、今後の価格動向次第では追加与信費用の発生も否定できない。

銀行への投資スタンス

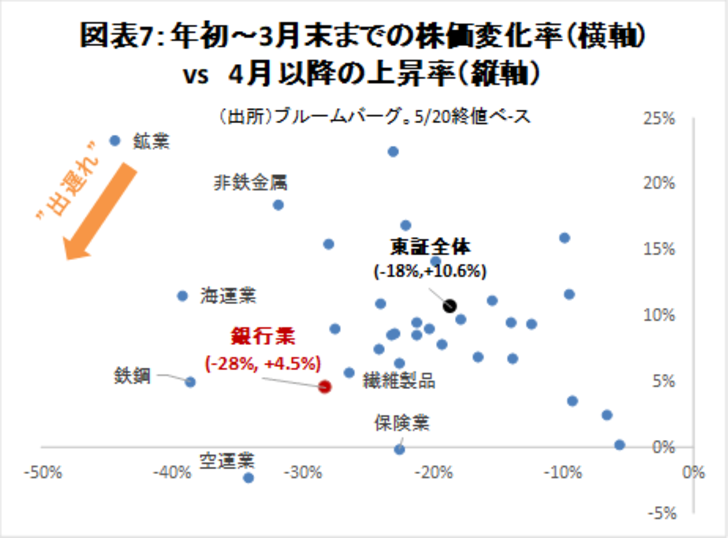

銀行セクター株は、年初から3月末までに28%下落したのに対し、4月以降の上昇率は4.5%と、東証全体の回復に比べると弱い。しかし、現在発表されている2割程度の減益であれば、全業界の平均からあまり乖離はない(図表7)。

むろん、前述の通り、与信費用はもう少し拡大する可能性は十分ある。しかし、これらが発生するとしても、リーマン並みに上る可能性は低く、また、今期ではなく来期以降にずれ込む可能性が高いと思われる。

なかなか中長期的な成長が見えにくい業界ではあるが、現在の株価は、やや売られ過ぎの印象がある。結果として配当利回りは、5%~6%前後と極めて高くなっている(前掲図表2)。短期的には、銀行業界のポジション引き上げを検討してもいいだろう。