メキシコペソ/円の現状

「コロナ・パニック」といった歴史的なリスクオフが広がる中で、為替のリスク資産と位置付けられる高金利通貨も急落、暴落となった。その中でも、たとえば「高金利通貨の優等生」的な存在だったメキコシペソ/円は、2月の高値6円から、一時は4.5円も大きく割り込むなど、3割近い暴落となった。

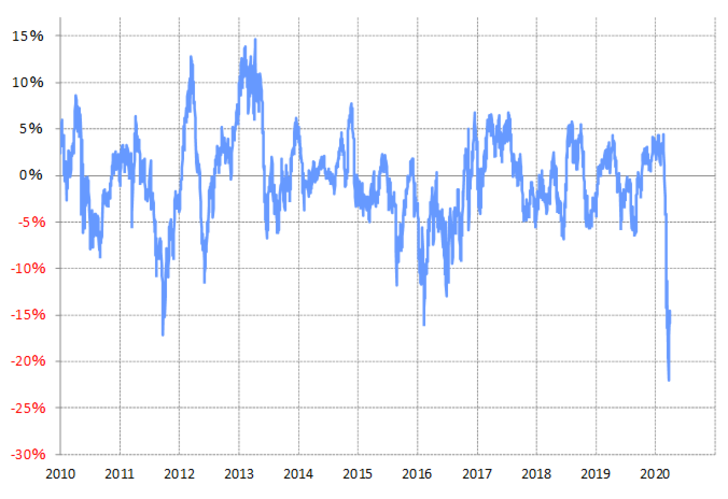

これを受けて、90日MA(移動平均線)からのかい離率は、一時マイナス20%以上に急拡大した(図表1参照)。これは、短期的な「下がり過ぎ」が2000年以降で最高になっている可能性を示すものだった。

また、5年MAからのかい離率も、マイナス20%以上に急拡大した(図表2参照)。経験的に、同かい離率はマイナス30%からゼロを中心としたレンジで推移してきた。その意味では、2月までは「高金利通貨の優等生」として人気を集める中で徐々に割高懸念が浮上していたが、それが3月以降の暴落で、逆に割安の可能性が出始めたといえそうだ。

高金利通貨は、成熟した先進国通貨に比べ、中長期的に上値が切り下がるトレンドが基本だけに、中長期的な割高圏での買いは基本的に禁物で、金利差といった最大の魅力を活かすといった意味では下落リスクが限られる割安圏での買いが基本。今回の暴落で、ある意味では待望の中長期割安圏まで下落した可能性はある。

株安、リスクオフ局面では、基本的には為替のリスク資産と位置付けられる高金利通貨の買いは慎重さが必要だろう。ただ、短期的な「暴落」を経て、金利差というメリットを享受できそうな、短期的、中長期的な割安圏での買いが試されそうな局面を迎えている可能性もある。

以上を整理すると、投資金額などは抑制しつつ、大きな金利差が吹き飛ばされず、そのメリットを享受できそうな、短期及び中長期の割安圏の高金利通貨投資が可能になり始めている点は注目されそうだ。