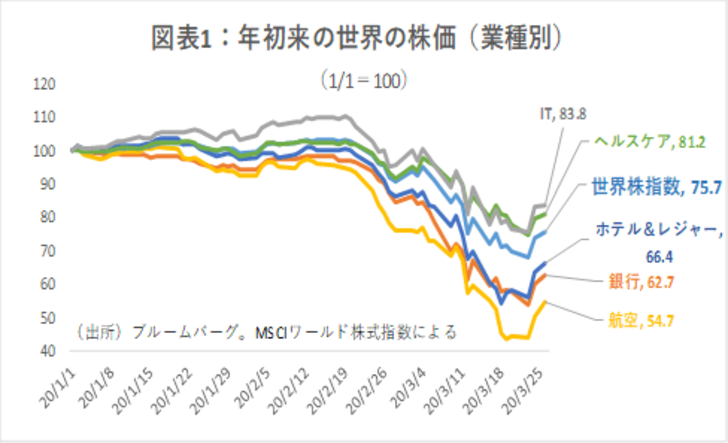

今週、先進諸国で相次いで新型コロナに対する経済対策が打ち出され、株価は、大打撃が予想される航空やホテル等の業界も含めて、大きく持ち直した(図表1)。世界の株式指数は、先週末から約14%上昇した。

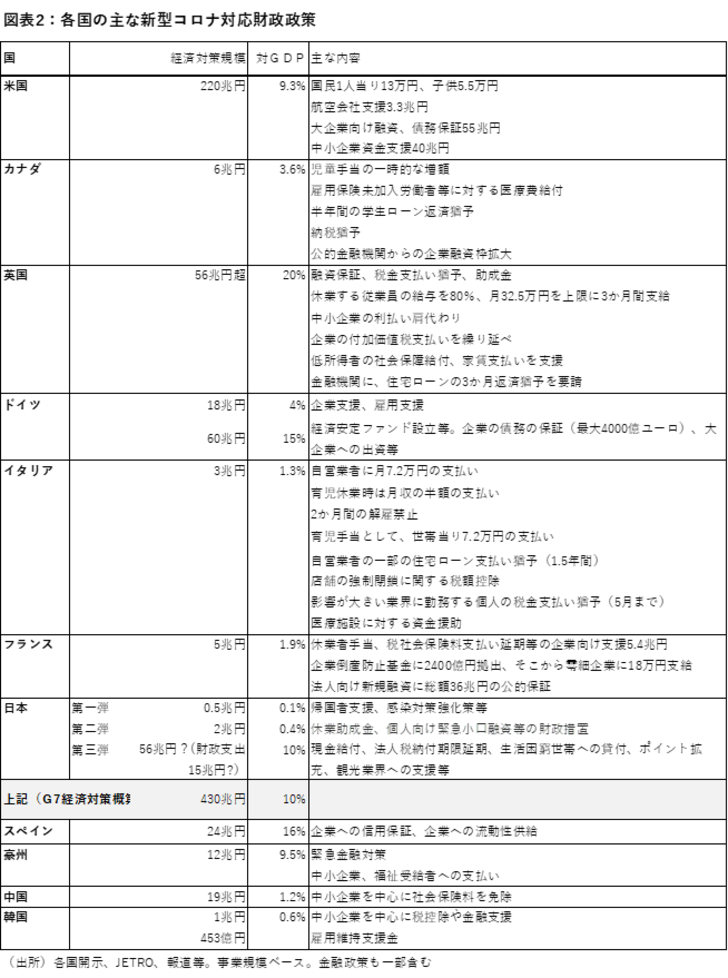

昨晩、G20首脳のよる電話会議が開かれ「5兆ドル(550兆円)を超える資金拠出を行う」と発表された。この金額は、G20諸国のGDPのおよそ7%超に相当する。これに先立ち、G7諸国は、既に様々な経済対策を発表しており、その規模はGDPの9%・400兆円を超える(図表2)。なかでも圧倒的に巨額なのが、米国の220兆円の経済対策である。27日中に議会で成立する見込みである。

また、これとは別に、見たこともないほど踏み込んだ金融政策も取られている。米FRBは資産購入規模を「無制限」とするとともに、地方債や社債購入、大企業等への直接融資を行う方向とされている。また、金融機関には、資本や流動性のバッファーに関する規制を緩和した。

欧州でも、銀行の資本規制を一時的に緩和するとともに、不良債権費用計上を猶予するといった案が報じられている。更に、救済資金の与信枠を活用しつつ、主要国が共同で「コロナ債」を発行するという案も提示されている。依然各国の思惑に隔たりはあるものの、EU全体で立ち向かうという意欲はこれまでになく強い印象である。

今回の経済対策の特徴と課題

これらの財政政策の効果は持続するだろうか。先週までの日米欧の金融緩和策の効果は一時的だった。政策の限界が透けて見えてしまったことが一因と見られる。

今回の各国の経済対策にはいくつか特筆すべき点がある。まず第一に、その規模と将来へのコミットメントである。各種政策の規模は、計測できる範囲で史上最大級と見られる。しかも、G20の声明では「大胆かつ大規模な財政支援を継続する」として、一回限りではないと強調した。

第二に、スピード感である。各国の支援は、税・社会保障費の支払い猶予や、既存の融資の元利金返済猶予が柱となっている。これらについては、通常なら、公平を期すため、年収や企業収益等に区分を設けることが多い。しかし今回は煩雑さを極力避け、手元に資金が届くまでのスピードを重視している印象だ。

とりわけ、個人への数万円単位の現金給付や企業への補助金は、あとで返済する必要がない資金であるため、マインド的にもプラス効果は大きいだろう。

一方課題は、財政のキャパシティである。G20の経済対策金額は、予算措置がどの程度を占めるかは不明である。仮に、550兆円の2~3割が各国政府の予算を使うとすれば(残りは民間銀行の融資支援等)、平均でGDPの2~3%、国の債務が増える可能性がある。

既に政府債務が巨額になっている多くの先進諸国にとっては、この程度の増加はいまさら痛手でもないかもしれない。しかし、イタリアなど海外投資家が国債の3割を保有しているような国にとっては、今回の財政政策は乾坤一擲の勝負であろう。

米国もその例外ではない。フィッチ・レーティングスは、昨日、米国の格付けを「AAA」に据え置いたものの、新型コロナの景気への影響と、対応策が財政に与える影響の大きさ次第では下方リスクを見直す可能性にも言及した。いくらG20で「継続する」と表明しても、これ以上の大盤振る舞いができる国ばかりではない。

なお、日本の補正予算措置はこれからである。英国等では、一部の政策は早くもスタートしている。財政の規模や制度が違うとはいえ、個人のマインドを冷やさないためにも早急な対応が望まれる。

今回の経済対策で足りるのか

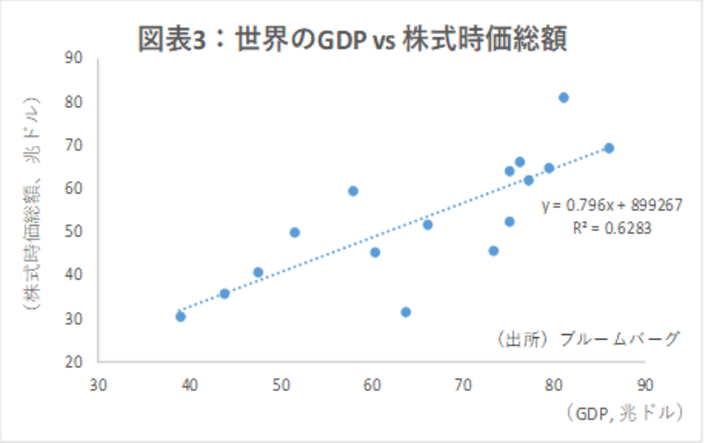

世界のGDPと株価との相関を見ると、概ね、GDPが100兆円増加すると株式時価総額は80兆円程度拡大するという関係にある(図表3)。今回の政策は、巨額ではあるものの、仮にこれが一回限りで、かつ波及効果を生まないとすれば、株価の押上げ効果は数%程度と限定的となる。

これらの対策が市場を支えているうちに、“本丸”の感染防止にメドがつくかどうか勝負だ。今回の政策で想定されている回復期は、2~4か月程度と推定されよう(各種の支給額より)。イメージ的には、今後1か月程度で行動制限が解かれ、経済正常化のメドが立てば、その後のラグを考えても、現在の施策で“二番底”は回避できるだろう。しかし、行動制限が長期化し、夏のバケーション・シーズンに影響する可能性が出てくれば、観光依存度の高い欧州を中心に、もう一段の施策が必要になる可能性が高いだろう。