【特別調査】コロナウィルスの影響下における投資センチメント

今月は特別調査としてコロナの影響下における投資センチメントについて調査しました。

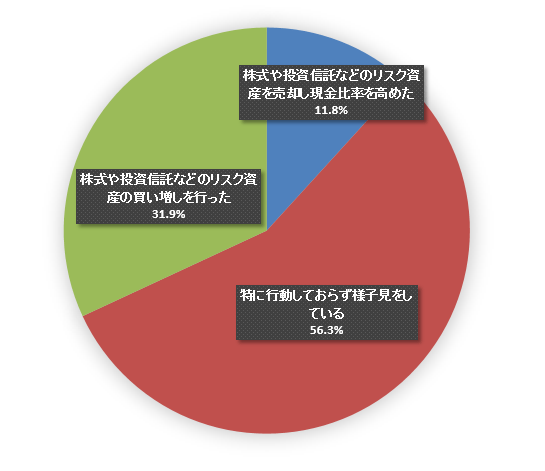

コロナウィルスの感染拡大による株価下落を受けてとった投資行動

コロナウイルスの感染拡大に伴い世界的に株価が下落している中での投資行動について調査しました。「特に行動しておらず様子見している」と回答した投資家が56.3%と過半数に達しました。次に多い回答は「株式や投資信託などのリスク資産を買い増した」で31.9%となりました。世界的に株価は大きく下落しましたが、焦って行動せず様子見をしている方が多いようです。

今回の日本株の株価下落はどの程度の期間続くか

足元で大きく下落した日本株の底打ちタイミングの予想について尋ねました。「3月中など比較的短期に株価が底打ちすると思う」との回答は3割強にとどまり、「4-6月以降も株価は調整基調を続ける」と思うとの回答が7割近くに達しました。今回の株価下落は短期的には収束しないのではと予想している個人投資家が多いことがわかりました。

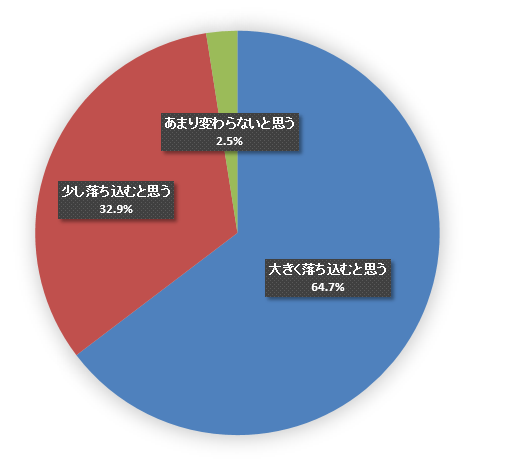

日本の国内景気はどのように変化するか

コロナウイルスの感染拡大により日本の国内景気がどのように変化すると思うか尋ねました。「大きく落ち込むと思う」との回答が65%近くに達し、「少し落ち込むと思う」との回答と合わせると97%以上の個人投資家が日本の景気が落ち込むと見通していることがわかりました。

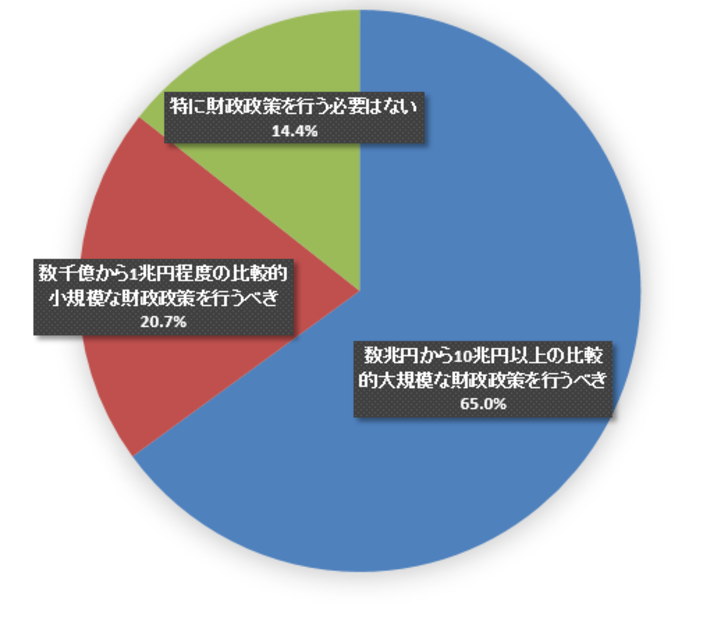

日本政府はどのような規模の財政政策を行うべきか

国内景気が落ち込む可能性があるなかで日本政府がどのような規模の財政政策を行うべきと思うか尋ねました。65%と過半数の投資家が「数兆円から10兆円以上の比較的大規模な財政政策を行うべき」と回答しました。前項の回答と合わせ多くの方が大きな景気落ち込みを予想しそれに対し積極的な財政出動を行うべきと考えていることがわかりました。

配当が投資に与える影響について

特別調査の2つ目として、企業が出す配当が投資判断に与える影響について尋ねました。

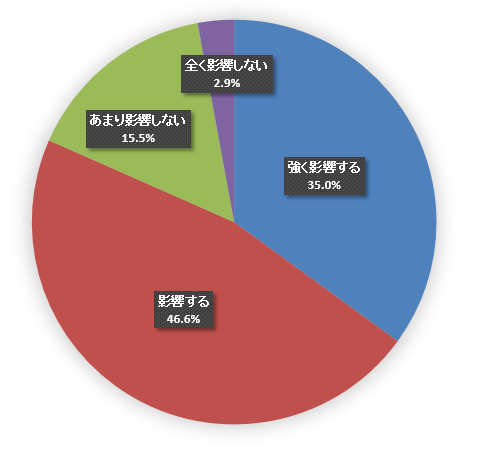

配当の有無や配当利回りの高さは投資判断にどの程度影響するか

配当の有無や配当利回りの高さが投資判断にどの程度影響するか尋ねました。35%の投資家が「強く影響する」、46.6%の投資家が「影響する」と回答し計81.6%の大多数の投資家にとって配当は投資判断に一定の影響を与えるファクターであることがわかりました。

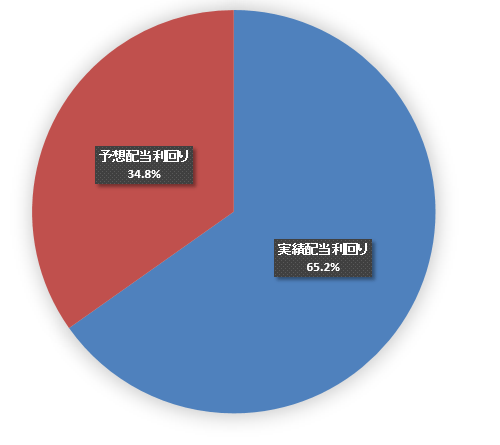

実績配当利回りと予想配当利回り、投資判断の際にはどちらを重視するか

配当利回りを投資に活用する際に企業が実際に出した配当実績に基づく「実績配当利回り」と、今期にどの程度の配当を出す予定かを発表した予想に基づく「予想配当利回り」のどちらを重視するか尋ねました。「実績配当利回り」を重視すると回答した投資家が65.2%と多くの投資家は「実績配当利回り」を重視していることがわかりました。

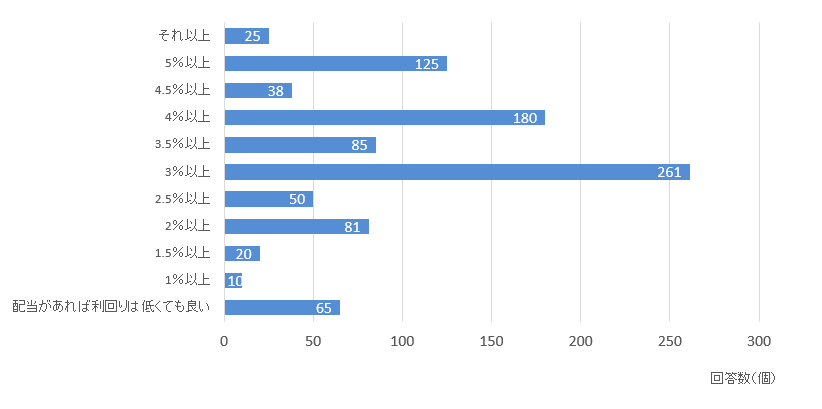

配当利回りが何%以上であると投資魅力を感じるか

配当利回りが何%以上あると投資魅力を感じるか尋ねました。最も多かったのが3%以上という回答で、続いて4%・5%の順となりました。3%以上の回答を選んだ投資家の割合が8割近くに達しており、一定の配当利回りの高さを求める投資家が多いことがわかりました。

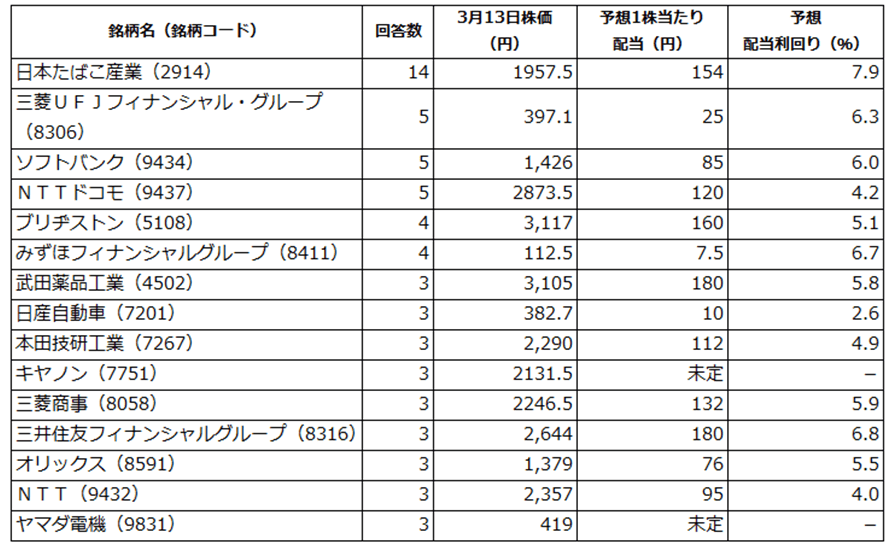

配当利回りに魅力を感じている日本株の銘柄について

配当利回りに魅力を感じている日本株の銘柄について尋ねました。最も回答数が多かったのが日本たばこ産業(2914)でした。足元の株価下落を受け同社の予想配当利回りは7.9%と非常に高くなっているため魅力を感じている投資家が多いようです。その他は三菱UFJ(8306)、ソフトバンク、NTTドコモなど時価総額が大きく予想配当利回りが高い銘柄への回答が多くなりました。その他の回答としては、イオン(8267)や日本マクドナルドホールディングス(2702)など株主優待の人気も高い銘柄や予想分配金利回りが高いJ-REITを挙げる声もありました。

定例調査~個人投資家の相場観について~

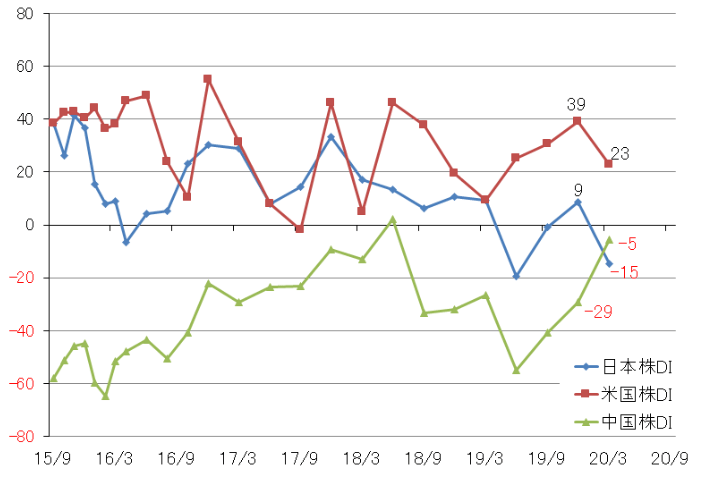

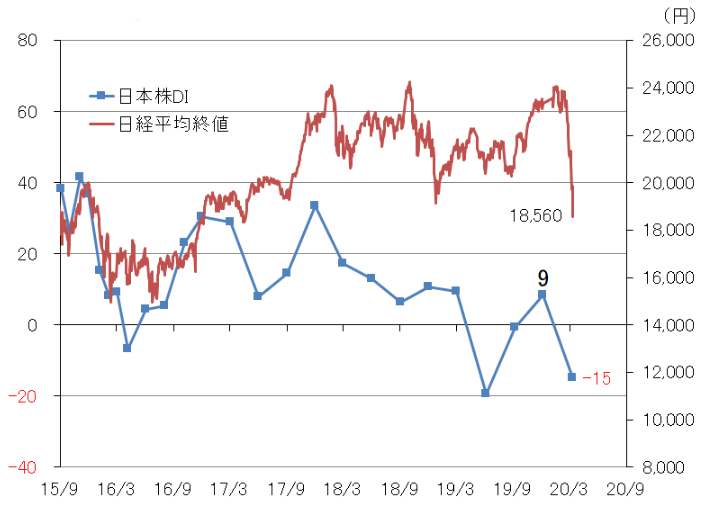

日本、米国、中国のDIについて

今後3ヶ月程度の各国(日本、米国、中国)の株式市場に対する個人投資家の見通しは、 前回調査より日本株DI(※)が23ポイント下落、米国株DIは16ポイント下落とそれぞれ大きく下落した一方で、中国株DIは24ポイント上昇しました。コロナウイルスの感染拡大による株価の下落を受け日米の株価に対する見通しは大きく悲観に振れたようです。一方で比較的底堅い中国株に対しての見通しは改善しています。

【日本株DI】(2019年12月) 9→(2020年3月) -15(前回比-23ポイント)

【米国株DI】(2019年12月) 39→(2020年3月) 23(前回比-16ポイント)

【中国株DI】(2019年12月) -29→(2020年3月) -5(前回比+24ポイント)

※DI:DIとは、相場が「上昇すると思う」と回答した割合(%)から「下落すると思う」と回答した割合(%)を引いたポイントです。DIがプラスとは、「上昇すると思う」と回答した割合が高く、DIがマイナスとは、下落すると思うと回答した割合が高いことを示します。

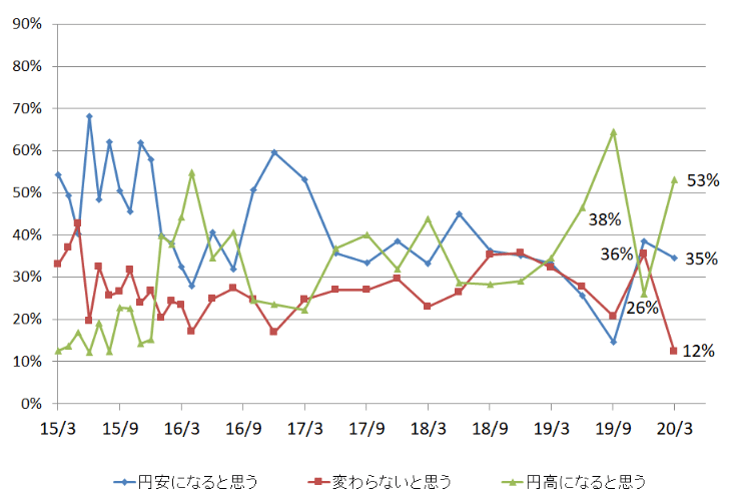

為替市場について

今後3ヶ月程度の米ドル/円相場の見通しについて、「円安になると思う」と回答した個人投資家の割合は前回調査の38%から35%にわずかに減少しました。「変わらないと思う」と回答した割合は36%から12%と大きく減少しました。一方で「円高になると思う」と回答した割合は26%から53%に大きく増加しました。足元の急激な円高進行を受け円高を想定する投資家の割合が増加したようです。

【円安になると思う】(2019年12月)38% →(2020年3月)35%(前回比-3%)

【変わらないと思う】(2019年12月)36% →(2020年3月)12%(前回比-24%)

【円高になると思う】(2019年12月)26% →(2020年3月)53%(前回比+27%)

総 括 (マネックス証券 マーケット・アナリスト 益嶋裕)

今月は「コロナウイルスの感染拡大による株価下落」と「配当が投資に与える影響」をテーマに2つの特別調査を行いました。3月13日時点で日経平均株価は17,431円、NYダウ平均は23,182ドルまで下落しました。NYダウ平均は2月12日時点で29,551ドルと30,000ドル直前まで上昇していましたから、短期間で異例の株価下落となっています。

今回の調査で株価底打ちのタイミングを4月以降と考えている方が多数となるなど、調整が一定期間長引くと予想されている方が多いようです。たしかに世界的にコロナウイルスの感染が収束していく道筋は見えておらず、今後もマーケットの混乱は続いていく可能性があります。

ご不安になられている方も多いと存じますが、少しでも皆様の不安解消のお役に立てるようチーフ・ストラテジストの広木を始めとして社一丸となり情報発信に取り組んで参りますのでご参考いただければ幸いです。

また、2つ目の特別調査により多くの個人投資家が「配当」を重要視していることがわかりました。足元の株価下落を受け予想配当利回りが上昇している銘柄が多数ありますし、今後の情報発信を行う上で非常に貴重な情報を得ることができました。

今月も皆様のおかげで大変有意義な調査を行うことができました。ご協力本当にありがとうございました。(2020年3月16日執筆)

■調査の概要と回答者の属性