2016年2月のJPモルガンCEOによる自社株買い

長年米国株市場の下落の局面でよく起きる大事なことの1つで、私が注視してきたのは、企業の経営者自身による自社株買いです。1つ象徴的な例を紹介したいと思います。

2016年2月の株価の大幅調整時のことです。米大手金融機関JPモルガンのジェイミー・ダイモンCEOが個人資産2,660万ドル(当時の為替で約30億円)を使い同社株を50万株買ったことがありました。

平均取得価格は53.18ドルです。金融株が大幅に売られたとしても、昨日のJPモルガンの株価は88.36ドルですから、買値よりまだ上のレベルです。

同社株は、ダイモンCEOが株を買ってから増配を行っています。現在毎期当たりの1株当たりの配当金は90セントですから、年間3.6ドルとなり、昨日の株価(88.36ドル)で計算する配当利回りは4.07%ですが、3年前に買ったダイモンCEOの購入価格に対する配当利回りは6.8%となります。

初期投資金額に対し、年間の配当利回りが6.8%であれば、今の低金利の時代、決して悪くない配当利回りではないでしょうか。 結果としてそうなっている訳ですが、歴史的に増配を継続して行う企業が多い、米国株投資では決して珍しい話ではありません。

市場が恐れる景気敏感銘柄ダウの財務体質

たまたま見ていた米国のテレビ番組で、ダウ(NYSE:DOW)のジム・フィッターリングCEOがテレビに出演しインタビューに答えていたのですが、それを見て皆さんに紹介する価値があると思い、このコラムの筆をとった次第です。

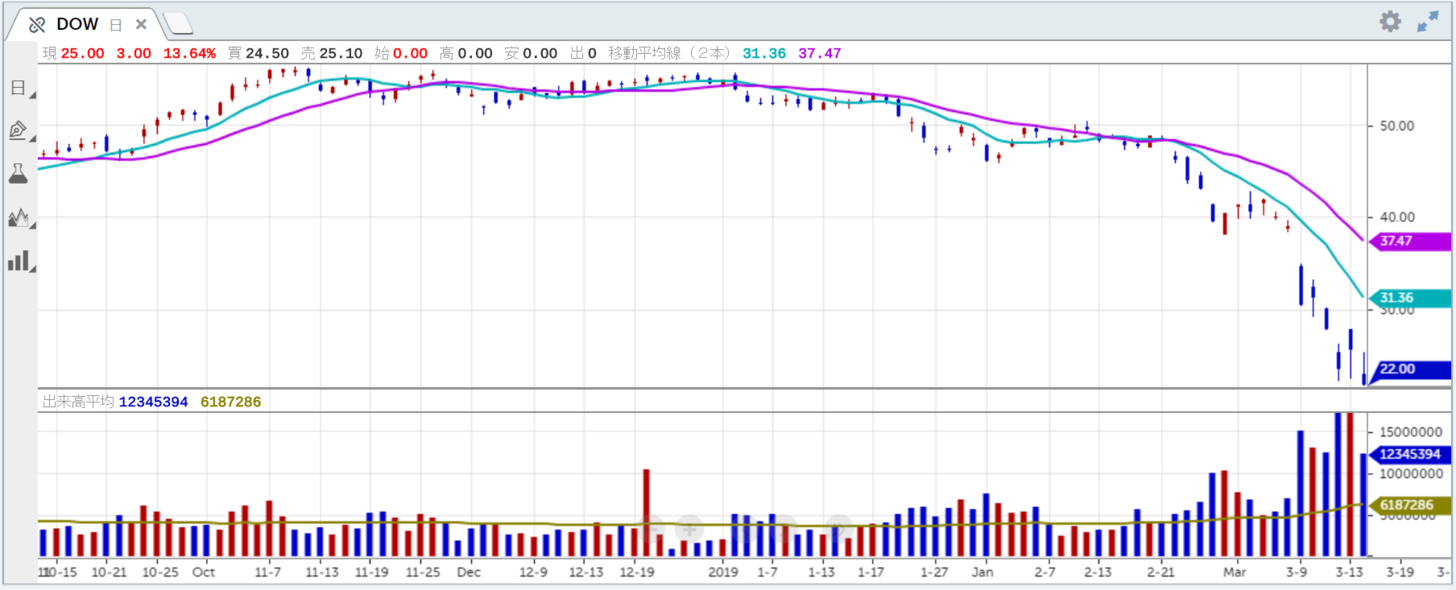

新型ウイルスによる米国株のスピード調整の局面で、景気敏感銘柄であるダウは中国の景気後退懸念から、同社の株価は年初から59.8%下落しました。S&P 500指数は同期間で26.1%の下げですから、全体マーケットを大きくアンダーパフォームし下げています。

ダウの配当利回りですが、同社の1四半期の配当金は70セントですから、年間2.8ドルとなり、昨日の株価の22ドルで算出した配当利回りは12.7%となります。市場のダウに対する懸念は、同社が事業の悪化により減配を行うのではないかというものです。

フィッターリングCEOは、今回のインタビューで市場の見方は間違っていると語りました。

その背景として、同社の製品に対する需要は強く、過去2週間で中国での需要も回復しており、中国で2月に新型ウイルス騒ぎが始まっていることを考慮すると、同じようなことが米国でも期待できると語りました。

同社は、2019年に起きた経営統合で、30億ドルの借金の返済を行い、直近も2.25億ドル相当の負債を低金利で借り換え、返済期限を2023年へ延ばすなどを行い、財務体質が改善していることを指摘しました。

今年の同社の配当金の支払いは総額21億ドルが必要なのですが、手元現金は24億ドルあることに加え、経営努力等による20億ドルもあり、減配のリスクはないと言います。

市場はダウに対し、恐れ、不安や疑いを持っており、株価が下がったものの、同社は以前の会社と全く違う財務状況であると語ります。

自社の将来に自信を持ち自社株買いをするダウCEO

原油価格が今後25ドルへ下がっても、減配となるリスクは低いと社内で行ったストレステストの結果を踏まえて説明します。同社の現金用途の優先順位は配当金であり、余裕があれば、引き続き負債の返済、自社株買いも検討するとしています。

今年の設備投資には15億ドルを充てる予定ですが、今年はそれほど使う必要もないだろうと説明しています。原油価格についても、現在の30ドルは低すぎであり、今後原油価格は徐々の上昇に向かうだろうとのことです。今までの長い歴史で起きたことを考えると、今年の年末の原油価格が年初の原油価格に戻ることもありうるとしています。

ここは先ほどのJPモルガンのダイモンCEOの話と関係するのですが、フィッターリングCEOは、先週の金曜日に約50万ドル(約5,300万円)分の自社株買いを行ったことを明らかにしました。

JPモルガンのCEOは30億円だろうという意見があるかもしれませんが、ダウのCEOの2019年の基本給は119万ドル(約1億3000万円)であり、銀行家のダイモンCEOの年収は一桁違うのです。

5,000万円という金額であっても、日本を代表する企業で自社の将来に自信を持ち、このような局面で自社の株式を買えるトップはどのくらいいるのでしょう。

米国では、このようなアクションは今後もでてくると思います。

フリッターリングCEOは語ります。1987年に自分がダウ社の営業マンだった時、金融市場の当時のダウ・ケミカルに対する反応は、今と全く同じであり、若かった彼はありったけのお金でダウ・ケミカルの株を買ったという昔話を紹介しました。

このような話がグローバル企業のトップからでるとは、なんとも興味深い話ではないでしょうか。私は3年後、いやひょっとするともっと早く、マネックス証券のセミナーで、この話をフリッターリングさんの株式投資のサクセス・ストーリーとして、皆さんにお話をしているだろうなと思っています。