株式市場暴落の背景

新型コロナウィルスの影響で、昨日、米国は2,352ドル・10%の大幅安で、欧州株も軒並み10%超えの大暴落となった。国別で特に下げがきつかったのはイタリアで、史上最大の16.9%の下げを記録した。他のリスク資産も軒並み下落し、13日昼時点で、ビットコインは前日から3割を超える下落となっている。

これらを受け、日経平均も、前日終値から7.97%下げ17,081円で前場が引けた。昼に、財務省、金融庁、日銀が今週2度目となる異例の会合を開き、午後一で臨時の国債買いオペを通告した。市場はやや下げ止まったものの、不安からは抜け出せてはいない。

下落の4つの要因

今回の下げの主な要因は、1)トランプ米大統領の欧州からの渡航制限発表、2)イタリアの店舗等閉鎖要請、3)ドイツ銀行の債券コール不履行、4)ECBが利下げに踏み切れなかったことである。

1)については、イタリアなど一部の国のみではなく、EU26か国全体を制限したことが強烈なネガティブ・ヘッドラインとなった。欧州域内では、シェンゲン協定(自由な域内移動を認めるもの)があるため、全土に制限をかけざるを得なかったとみられる。今後、欧州域内の移動制限もさらに強化される可能性が高く、2)のような店舗閉鎖の動きが他国に広がる可能性もある。

3)のドイツ銀行の件は、「AT1債(Additional Tier 1 Bond)」と呼ばれる特殊な債券である。もともとの契約で、市場が一定の時期に返済する「権利」をドイツ銀行が持つという債券で、発行体であるドイツ銀行は、市場が混乱した時には返済(コール)をしなくてもよいことになっている。このように銀行にとって有利な条件であるため、一定の資本性をもつものとして、「規制上の資本」に含めることが許されている。

従って、今回のような時には疑似資本としてキープしておくことが本来の目的に合っている。しかし、債券投資家は、基本的に期限でコールされることを期待して利回りを計算しているので、コールされないと、「想定より期間が長い割に利回りが低い」と嘆くことになる。債券市場での評判も落ちるので、極力避ける(=コール日に返済する)のが通例だ。

因みに、過去にもリーマンショック後には欧州の銀行がコールを履行しなかったことはあったし、2000年代初頭には邦銀大手行もいくつか同様の措置を取った。いずれも、資本比率が相対的に苦しい金融機関だった。

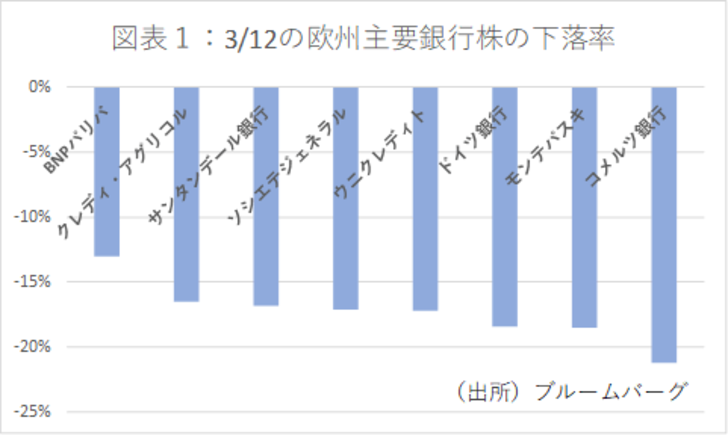

ドイツ銀行の株価は、昨日、18%の大幅下落となった。他行も同様の動きが懸念され、主要行は軒並み2桁の大幅下落となった(図表1)。

4)の昨日のECB理事会も、市場の失望を招いた。会合では、現在の月200億ユーロ(約2兆3千億円)の国債等の買い入れに加え、1200億ユーロ(約14兆円)の資産を年末までに追加購入することは決めた。プラス、最低マイナス0.75%で銀行に資金を貸し付けることとした。しかし、米国や英国が緊急利下げに踏み切ったのに対し、ECBはマイナス金利(現在-0.5%)の深堀りに踏み切れなかったことで、市場に限界を強く意識させてしまった。

しかし、実際、マイナス金利をこれ以上深掘りするのは、むしろリスクだろう。前述の通り、ドイツ銀行を始めとして、イタリア等の金融機関も、欧州危機からの再建が道半ばだったためだ。特に、渦中のイタリアでは、不良債権比率がまだ8%近いし、ギリシャに至っては、40%弱のままである。金利を下げるとこれらの金融機関の収益をさらに痛め、新型コロナショックが金融危機に発展するという懸念も排除できない。

今後のリスク要因とカタリスト

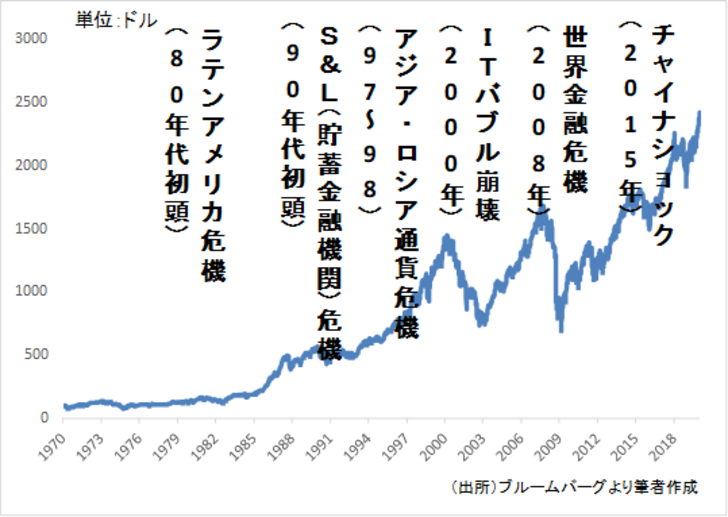

過去40年間の数々の金融ショックの震源地は、すべて、株式、債券、為替、コモディティ等の金融市場に関わるものだった(図表2)。今回は、疫病という異質のものであるために、影響に幅があり、不透明感が高いことからボラティリティが高まっていると推測される。ただ、震源地が金融でなくても、ここまでくると、クレジットリスク経由で銀行への影響を意識せざるを得ない。

今後はどのようなシナリオが考えられるだろうか。

これまでの例から考えると、まずは財務が脆弱な中堅企業(中小・零細企業の方がむしろ救済措置が取られやすい)の経営への懸念が発生する。その後、そもそもリスクが高い欧州系の金融機関の経営が厳しくなる。以前から厳しい見方をされていた金融機関は、市場が資金供給を避けるため、実体以上に経営が苦しくなる可能性がある。例えば、ドイツやイタリアの金融機関の動向がカギだ。このような流れがどこで止まるか。本日昼の政府・日銀の会合では、早急な対応は出てこなかった。今後何らかの金融政策の変更が発表されても、本源的にはグローバルな問題なので、効果は一時的なものに留まる可能性がある。

反転はいつか。直近のリーマンショックでは、09年3月までに、震源地の米国の金融機関への巨額の公的支援枠が決定した頃から持ち直した。問題の根源に直接かつ十分にアプローチしたためだ。ITバブル崩壊もラテンアメリカ危機も、信用不安の対象先の整理(デフォルト等)が見えたところで収束した。

現在は、新型コロナの感染者数の拡大もさることながら、市場としては、その封じ込めのための経済活動停止が最大の不安材料である。しかし、活動制限はまだ強化される可能性が高いだろう。例えば、国家間の渡航制限強化や国内の経済活動制限の拡大、欧州シェンゲン協定の一時見直し、米国の非常事態宣言の地域拡大、船舶の寄港制限などだ。

これらが、金融機関の財務に影響を及ぼす前に緩和されるかどうかが最大のポイントと思われる。今回、日本については為替への影響が比較的小さく、かつ、欧州からはやや影響を受けにくいことから、早めのエントリーを検討したいところではあるが、欧州の金融システムが瓦解したら影響は避けられない。底値買いは難しい相場であり、当面は静観したい。