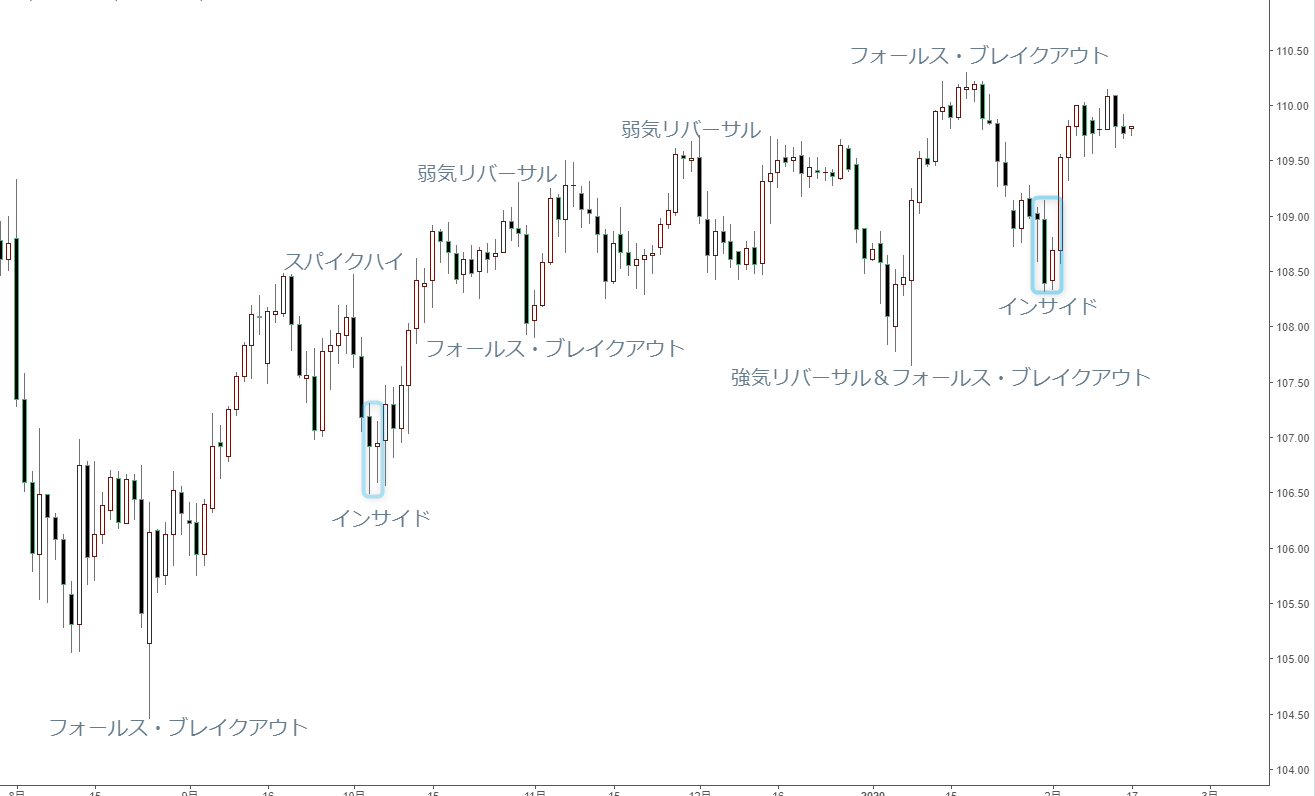

米ドル/円 日足

週間予想レンジ:109.50~110.50

メインストラテジー:押し目買い

・新型肺炎の広がりがあっても底固く、米株堅調が背景

・日本での広がりや防疫体制の不備で「悪い」円安を招く恐れ

・従来の「リスクオフの円高」や「不況の円高」と違う反応パターンへ

アナリシス:

先週は高値圏で小動き、陰線で大引けしたものの、値幅は限定的であった。先々週の大幅切り返しに続き、途中の一環として位置付け、テクニカル上のサプライズはなかった。

一方、ファンダメンタルズ上の要素に照らし、目先を含め、高値件での保ち合いの維持自体が大きな示唆を示す。中国発の新型肺炎が日本でも広がる気配をみせ、日本政府の初動の遅れや防疫体制の不備などへの指摘も多かった。

その上、個人消費や設備投資の落ち込みが一段と確認されているなか、従来の「リスクオフの円高」や「不況の円高」と違う反応パターンができつつある。つまり「リスクオフの円売り」といったパターンの可能性が意識されはじめ、またこれから浸透していく可能性がある。

こういったファンダメンタルズ上の要素と総合的にみれば、足元を含めた高値圏での保ち合い自体がひとつ大きなサインを灯すだろう。言ってみれば、円高への反応が鮮明になってこなければ、円安の蓋然性が高く、またこれから円安のトレンドを大きく押し進む可能性が大きいと思う。

もっとも、米株の高値更新(先週のナスダック指数)がなお続いており、リスクオフとは言い切れない側面もあるから、断定的な考えではないことにもご注意。

繰り返しとなるが、米ドル/円のリスクオン/オフはあくまで市場センチメント次第なので、結局は株次第、特に米株次第の側面が大きい。米株のブル基調が維持される限り、米ドル/円の上昇志向は変わらないとみる。

新型肺炎の広がりがあっても米株の高値更新が見られたように、市場は常に現実より先行、また最悪な事態を織り込んで値段を形成してきたから、同リスク要素の大半を織り込み済とみる。これから同リスク要素の再拡大があっても基本的に許容範囲に留まり、メイン基調の修正には至らない。

従って、メインシナリオを維持、1月8日安値107.64円を更新しない限り、米ドル/円の構造に変化なし、新型肺炎に関する最悪な想定があっても、底割れを回避できる公算。

1月第1週の大陽線、強気リバーサルのサインを点灯、また昨年10月末安値に対する一時の下値更新が「ダマシ」であったことが証左され、事実上「フォールス・ブレイクアウト」のサインを果たしたから、その後昨年年末高値に対する高値更新自体は当然の成り行きであった。

目先の支持ゾーン、109円関門半ばへ上方シフトされるだろう。再打診があっても下放れを回避できれば、再度1月高値110.30円をトライできる公算。先週安値109.56円の割り込みがあっても、高値圏での保ち合いさえを維持できれば、その後の上昇モメンタムを加速しよう。保ち合いの先行や値幅限定があれば、出遅れたロング筋にとって、引き続き参入の好機とみる。

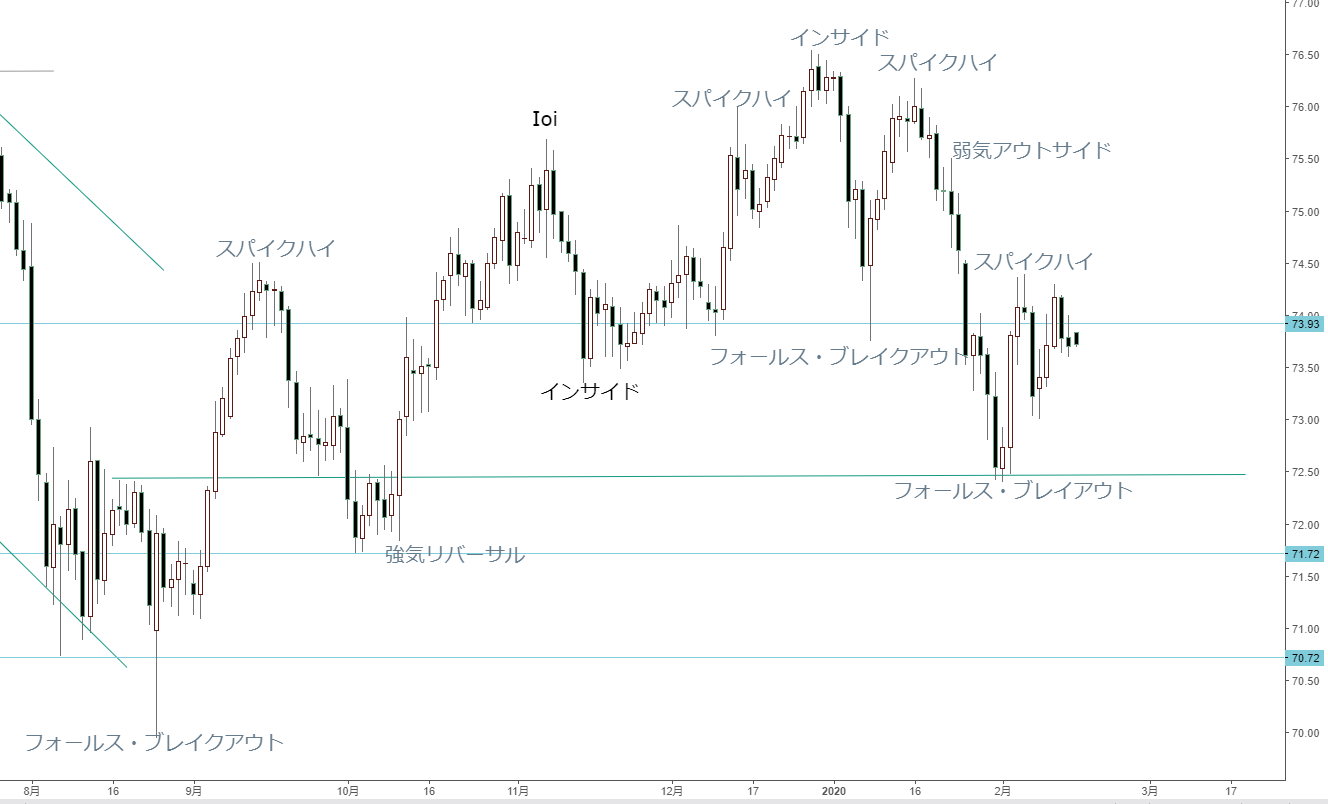

豪ドル/円 日足

週間予想レンジ:73.50~75.50

メインストラテジー:押し目買い

・円高より外貨安の側面が大きかった分、豪ドル/米ドルの反騰が効いた

・一旦72円関門割れを覚悟していたが、先週の続伸で底割れ回避できたとみる

・72円半ばのメインサポートゾーン、維持できればブル基調の維持につながる

アナリシス:

先週は続伸、先々週の切り返しに続く形で基調の改善を示唆。もっとも、先々週に続き、先週の値幅も限定的であった。週足では再度「スパイクハイ」のサインを点灯したものの、1月最終週の大陰線に包まれる形を示し、調整波の一段拡大を阻止したとみる。

中段保ち合いの継続がなお有力視されるが、レンジの下限を確認できた、という意味合いでは、先週の続伸は先々週の切り返しの意味合い(底割れ回避)を一層強化したとみる。

もっとも、1月末の大幅続落、反落幅の一段拡大を示唆した。米ドル/円と同様、中国肺炎の件で一旦リスクオフに傾き、途中のスピード調整を深めた。さらに、中国の影響を強く受ける豪ドル/米ドルの下落が目立ち、円高より豪ドル安の側面も大きかったから、先々週まで豪ドル/米ドルの下落が目立ち、豪ドル安に主導される状況は変わっていなかった。

しかし、先週豪ドル/米ドルの反騰がみられ、下支えになる公算が高まる。さらに、日本でも新型肺炎蔓延の兆しが見られ、「リスクオフの円売り」になる可能性が浮上した疑いもあって、豪ドル/円の切り返しが継続されやすいムードに。

先週の切り返し、なお先々週の値幅に留まり、また74円台前半の抵抗を確認したが、豪ドル/米ドルの「売られすぎ」の修正や「リスクオフの円売り」の継続があれば、今週続伸する公算が大きいとみる。

74円半ばのメイン抵抗ゾーンを突破できれば、75円半ばへの戻りを想定しておきたい。最終的に1月高値76.27円の打診やブレイクをもってブル基調への回帰を示唆するが、時間がかかる見通し。言い換えると、なお基調回復の初期段階、引き続き値幅限定を覚悟しておきたいということだ。

とはいえ、底割れのリスクの一段後退が確認しただけに、「リスクオフの円高」といった従来の反応パターンの再来も杞憂に終わるだろう。

より長いスパンでは、既述のように、昨年11月第2週から12月第一週まで、大きな「インサイド」のサインを形成していた。故に、その後の高値更新自体が上放れを決定させ、また上放れが確認された以上、ブル基調は維持される。

繰り返し強調してきたように、年初来の安値更新があっても一時に留まり、本格的なベアトレンドへの転換はないとみるから、底割れ回避をもって一段と蓋然性が高まる。中長期スパンにおける押し目買いの好機、と言う判断は変わらない。