米国株全般が売られる一方、米国債は強めの買い上げに

目下は、とにもかくにも新型肺炎話題でもち切り…。市場が閉まっている土日も関係なく、新たに感染された方や亡くなられた方の数が増えていくという状況で、もはや当面の行方を想定しようもないところが実に厄介です。

メディアは本件について様々な取り上げ方をしていますが、ここはいたずらに慌てず騒がず、つとめて冷静な情報収集を怠りなく適切な判断を下して行くよう心掛けてくことが肝要でしょう。

先週末1月24日には、新型肺炎の感染拡大に対する懸念もあり、米国株が全般に売られる一方で米国債はやや強めに買い上げられました。ただ、ほんの数営業日前まで米国株市場では主要3指数ならびにフィラデルフィア半導体株(SOX)指数などが、連日のごとく史上最高値を更新し続ける状態にあったわけです。そろそろ目先の高値警戒感から一旦調整を交える展開となったところで、それは道理との見方もないではありません。

また、日経平均株価にしても、さすがに「因縁の2万4000円処」では、一旦上値を押さえられる展開となっても仕方がないと見ることができます。なにしろ、日経平均株価は2018年1月高値や同年10月高値、そして今年に入ってからの直近高値が、いずれも2万4000円台前半の水準で上値を押さえられる格好となり、そこから押し戻される展開を繰り返してきているのです。

リスク回避が強まれば、円もドルも買われやすくなる

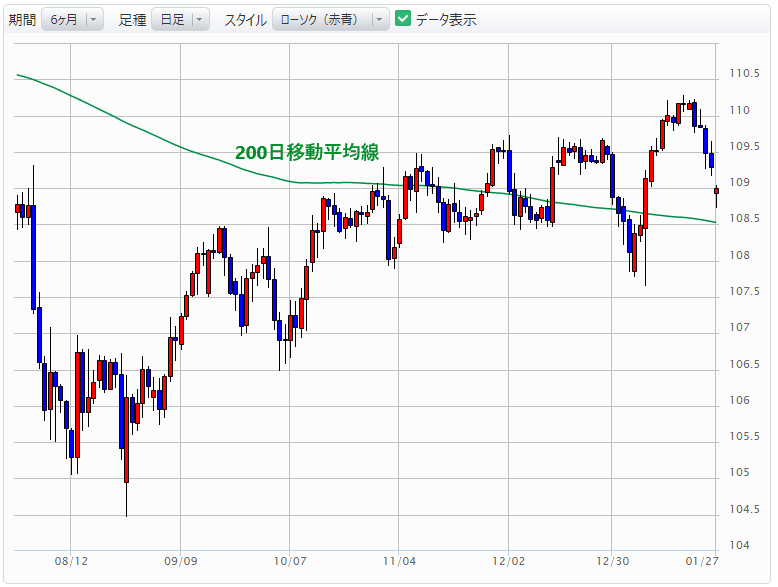

米ドル/円についても足下の状況は似ていて、やはり110.20~30円処というのは複数の重要な節目が位置しているところとして意識せざるを得ない水準であると言えます。

なにしろ、同水準には一目均衡表の週足「雲」上限が位置しているうえ、2015年6月高値と以降の高値を結ぶ強力なレジスタンスラインが存在しているのです。同ラインは「三角保ち合い(=トライアングル)の上辺」と見ることもでき、ここで一旦押し戻されるような展開になっても何ら不思議ではありません。

むろん、新型肺炎の感染拡大に対する懸念から、市場全体がしばらくの間リスク回避ムードに包まれ続ける可能性は大いにあると言えます。だからと言って、必ずしも米ドル/円が過度な円高方向へと強く引っ張られるわけでもないでしょう。

リスク回避姿勢が強まれば、円も買われやすくなるでしょうが同時にドルも買われやすくなり、結果的に米ドル/円の下値は自ずと限られたものとなる可能性が高いと思われます。

米ドル/円の下値は限られたものに

まして近年は、かつて円が「安全通貨」と見なされた状況にも変化が生じています。少なくとも、もはや日本経済はデフレ下にあるわけではないのですから、円の購買力に対する評価も以前ほど高くはないはずです。

また、マイナス金利下の通貨という意味では、目下のところユーロの方が低水準(中銀預金金利はマイナス0.5%)です。つまり、今では円よりもユーロの方がキャリー取引の対象とされやすく、キャリー取引が巻き戻されるケースでは当然、ユーロを買い戻す動きも強まることとなります。

もちろん、目下はユーロ/米ドルで見てもドルの方が圧倒的に優勢であり、実際、このところの「ドル指数」は非常に強い動きを示しています。

よって、やはり米ドル/円の下値は限られたものとなりやすく、目先は89日移動平均線(執筆時は108.80円処)や200日移動平均線(執筆時は108.50円処)が下値の目安にされやすいと見られます。さらに、もう一段の下値模索となった場合は、1つに一目均衡表の週足「雲」下限(執筆時は108.00円処)が目安として意識されやすいと言えるでしょう。