先週末、主要な米国株価指数は史上最高値を更新

クリスマス休暇を挟んで“超閑散”となった先週の米ドル/円相場は、109.45円を軸として109.30~109.60円前後の狭い価格レンジ内での値動きに終始することとなりました。

ちなみに、週足チャートで確認すると、先週の週足ロウソクは前の週に引き続いて一目均衡表の週足「雲」のなかに潜り込んでいるうえ、その上値は62週移動平均線にガッチリ押さえられた格好となっています。テクニカル的な観点からすれば、もともと上にも下にも振れにくい状況にあると言えます。

一方、全体が薄商いで推移するなか米国株の値動きはすこぶる堅調で、先週末12月27日もNYダウ平均など主要な株価指数は史上最高値を更新する展開となりました。

いわゆる米クリスマス商戦が好調であったことを示すデータも出てきています。良好な米雇用情勢を背景に賃上げ期待や消費マインドの盛り上がりが「来年の米景気や米企業収益を押し上げる」と楽観視する向きも増えてきているように思われます。

それでもドルの上値が重い状態が続く2つの要因

それでも、なおドルの上値が重い状態は続いており、それは1つに足下でポンドやユーロが対ドルで強含みの推移となっていることによるものとみられます。

実際、英ポンド/米ドルは先週、一時的にも1.3000ドルの節目を下回る動きとなったものの、週足「雲」上限を試したところで下げ渋りました。その後は同水準を下値サポートとして切り返す動きを見せております。

また、ユーロ/米ドルは21日移動平均線の下値支持を受け、先週末12月27日以降は1.1200ドル付近まで戻りを試す展開となっています。ただ、これらは「あくまでポンドやユーロにショートポジションの調整が入った結果」と見ることもできるように思われます。

また、未だに米10年債利回りが1.9%台前半の水準で伸び悩んでいることも、足下でドルの上値を押さえる一因になっていると考えることができそうです。

先週末にかけては再び1.9%を割り込む動きとなり、結果としてドル指数も低下しています。ただ、市場関係者のなかには年明け以降に米10年債利回りが2.0%超の水準を試すと見る向きも少なくはないようです。

そのことが米国株にとっての波乱要因となる可能性もあり、その点はある程度警戒しておくことも必要でしょう。ただ、少なくとも「ここにきて2~10年債の利回り格差が開いてきている」ことも事実であり、それは米景気の先行きに対する期待が高まっていることの証と捉えることもできるように思われます。

米ドル/円は次の「雲」のねじれとほぼ同時に上放れか

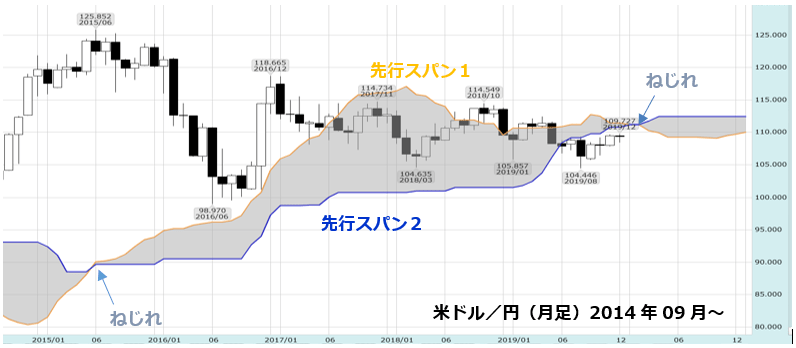

なお、間近に迫った年明け以降は米ドル/円の一目均衡表の月足「雲」を形成する「先行スパン1」と「先行スパン2」の位置関係に重大な変化が生じるということにも大いに注目しておく必要がありそうです。

下図でも確認できる通り、米ドル/円の月足「雲」には2020年明け1月、2月あたりに「先行スパン1」と「先行スパン2」の上下が入れ替わる「ねじれ」が生じます。

前回、この「ねじれ」が生じたのは2015年6月に米ドル/円が125.85円の高値をつけに行くタイミングで、その後は長らく「三角保ち合い(トライアングル)」を形成することとなりました。

つまり、前回のねじれは米ドル/円にとって「調整局面入りの合図」となったわけです。その意味からすると、次のねじれは「調整局面=保ち合い状態からの脱出」を意味する可能性が十分にあると言えます。

実際、このトライアングルは既に相当煮詰まっており、そろそろ上放れてもおかしくありません。つまり、奇しくもそのタイミングは月足「雲」にねじれが生じるタイミングとほぼ同時になる可能性があるということ。そんな、実に興味深い局面にこれから遭遇しようとしているということは一応心得ておきたいものです。