11月ぐらいに向けて上昇基調が続く可能性

日経平均は8月の値固めから、9月に入り一気に22,000円まで上昇しました。昨年1月高値~10月高値までの「173」日を、昨年12月安値からの先の期間で当てはめた9月13日前後が変化日として重要となりますが、短期的に調整があっても11月ぐらいに向けては上昇基調が続く可能性が高まってきた状況です。

前回のコラム「日経平均の9月は十字足か?最後の値固めへ」では、10月ぐらいになれば200日線が上昇に転じる可能性を指摘しましたが、これだけ株価が上昇すると上昇が前倒しになる点なども市場には追い風になりそうです。

このまま上昇なら短期的にはTOPIX重視の戦略へ

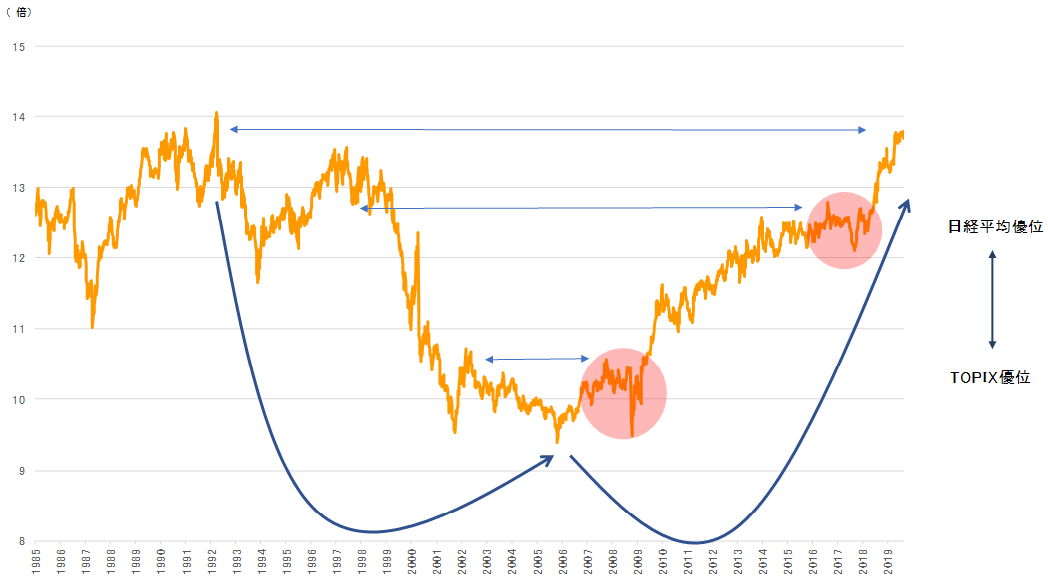

さて、図表1に示した、NT倍率(日経平均÷TOPIX)の長期推移をみると、V字回復のようにみえます。

実は、1992年4月から約14年かけて低下が続きましたが、2005年11月(9.4倍程度)を底に、2008年の金融危機を通じて最近まで約14年間上昇しました。下げた期間で上げ戻した感じですね。

普通にテクニカル分析をすると、過去にはフシ目付近でいったん上昇が止まり(横矢印の部分)、間もなくすると急速に低下につながった局面がみられます。

つまり、足元は1992年4月の水準まで戻ってきたわけですが、短期的には長らく続いた拡大基調が一服する可能性が考えられます。つまり、株式市場が上昇に向かうのであれば、短期的にはTOPIX重視の戦略となります。

バリュー株物色は価格差の修正である点にも留意

バリュー株物色といわれながらの銀行株物色は、その兆候ではないかと思います。銀行はTOPIXに対する影響度が相対的に大きいため、実はバリュー株物色といわれながらのTOPIXの逆襲を意味する相場なのかもしれません。

バリュー株物色は2016年の安値からの立ち上がりの局面で顕著にみられ、2017年末もややそういう場面がみられました。

今年もバリューとグロースの価格差(バリューがかなりアンダーパフォーム)からみると、しばらくの間バリュー株物色が続く可能性は高いですが、価格差が広がり過ぎた単なる修正であるといった点にも留意が必要です。