2019年1月17日に東京・大手町でマネックス証券主催、日経WOMAN協力のセミナー「2019年、お金力の磨き方」を開催しました。会場は “お金力の磨き方”に関心を持つ多くの方の熱気にあふれていました。

第1部はフィデリティ退職・投資教育研究所の野尻哲史さんに「10年後、20年後の自分へのプレゼント 未来のお金の育て方・殖やし方~フィデリティの「退職準備の指標」~」について解説していただきました。

※本コンテンツは2019年1月17日開催セミナーの書きおこし記事です。(セミナー内容を一部抜粋して掲載しております。)

動き出した資産形成世代

本日はセミナーにご参加いただきありがとうございます。将来に向け、「なぜ資産を殖やさなければいけないのか?」「いくらぐらいあればいいのか?」を意識することが大切です。国立社会保障・人口問題研究所の人口予測では、高齢化率は2065年には40%近くになり、年金を支える20~64歳の現役世代が約3000万人減ります。

お金をなぜ用意するのかといえば、年金だけでは生活ができなくなる社会の中で生きていかなければならないからです。自分で自分の老後の面倒を見るという強い思いを持っていただきたいです。まず、お勤めの企業に、確定拠出年金があるのであれば、そこから始めてほしいと思っています。投資を始めてみなくともよいので、「お金のこと」について頭を巡らせてほしいです。

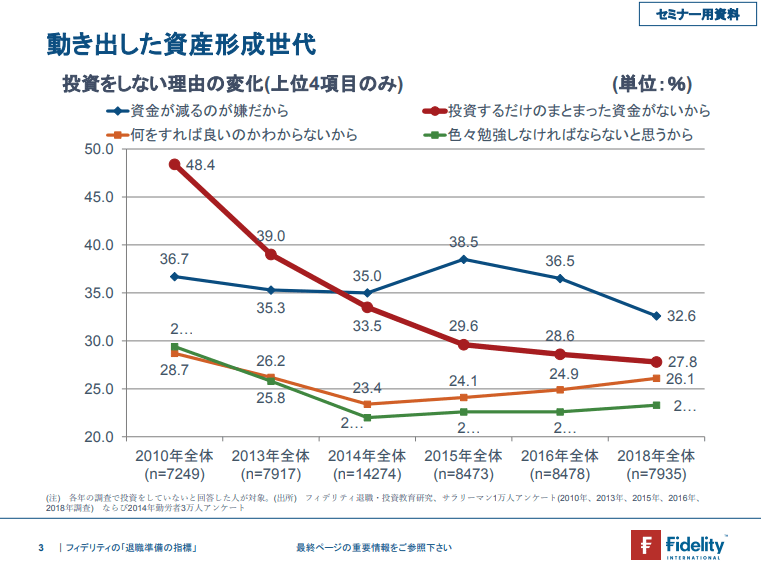

私は、長期的に資産運用に関するアンケートを集計しています。投資をしない理由として2010年には、「投資するだけのまとまった資金がないから」という回答が48.4%と多数を占めていました。「100万円ない投資できない」といった考え方の方が多かったということですが、2018年には27.8%まで減っています。

これが何を示しているかというと「少額で投資ができる」ということが広く認識され始めているということです。最近ようやくお給料のなかからでも投資・資産運用ができるということについて認知が広がってきたと思います。

では、どのくらいのお金を作っていけばよいのでしょうか?

よくあるマネーセミナーでは、「ゆとりある生活だと月33万円必要」といわれることが多いのですが、これは平均値ですから、あくまでの参考値として考えるべきです。ゆとりある老後の生活費は個々人によって異なるのが当然です。

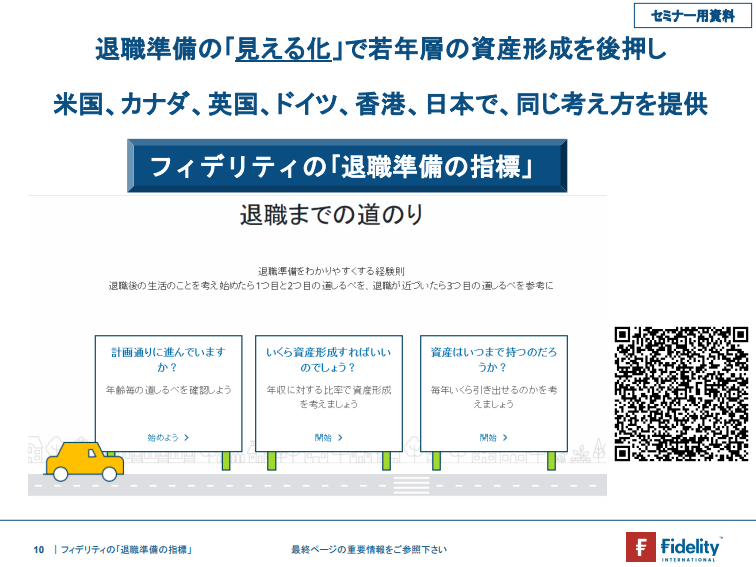

フィデリティでは、「退職準備の指標」としてアメリカで主流の考え方である年収倍率を使って退職後の生活資金を考える方法を2018年11月に世界で同時に提案しました。この考え方を少し紹介します。

67歳で「年収の7倍」が退職準備の指標

私たちのアンケートでは、年収が高い人ほど老後の資金は多数必要だと答える人が多いことがわかっており、退職直前の年収が、老後資金を決定づけると考えてよさそうです。

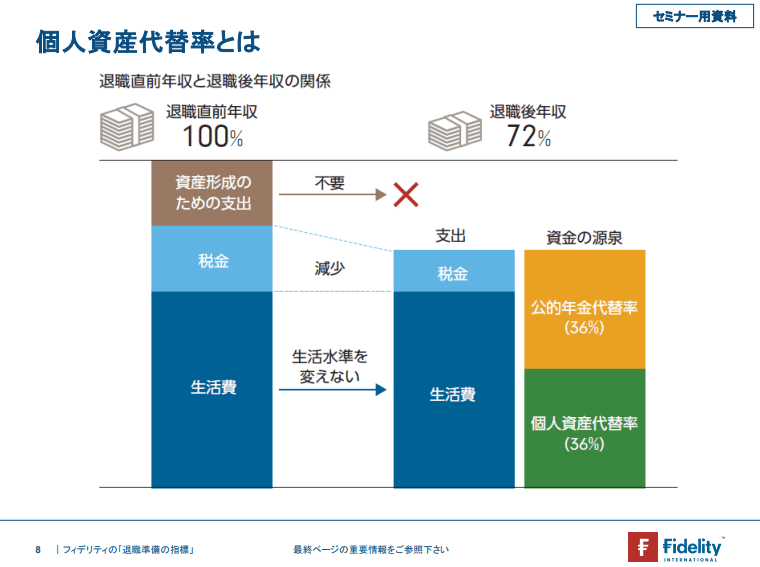

退職後は、資産形成が要らなくなりますし税金なども減りますから、支出が減ります。そのため、退職直前年収を100とした場合の約7割を年金と自分の資産でつくるという前提で考えています。

年金支給額が今後減っていくと考えられるため、「年金は心配だ」と思われている方が多数いらっしゃると思います。この年金について2つの観点、制度の観点と支給額の観点について考えましょう。

大前提は「制度は存続するが、支給額は今後減少する」です。そのため、私たちは公的年金は今後20パーセント減るという前提で試算しています。

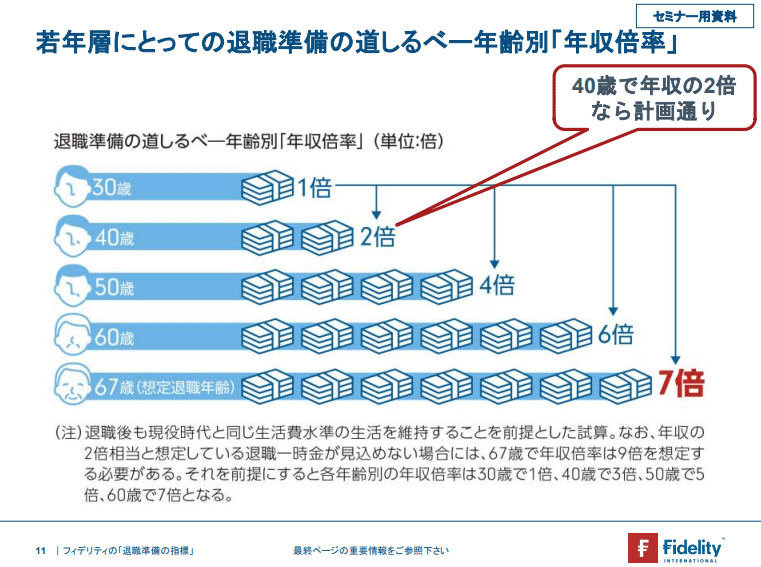

想定退職年齢を67歳で試算しています。みなさんにとってまだまだ先の話だなと感じられるかもしれませんが、実はあっという間です。フィデリティでは、「年収の7倍」という考え方で、退職準備を考えていただけるようにお話しています。

未来のお金、いくらあればいい?

例えば、67歳時点で年収600万円だとすると、年収の7倍である4,200万必要ということです。

先を見すぎてしまうと実感がわかない場合もあるので、より現実的な40歳でみていきましょう。67歳で年収の7倍に到達するためには、40歳で年収の2倍が必要であることがわかります。

年収の高い人ほど退職後のお金が多数必要であるというのが、アンケートをとればとるほどわかっています。

平均余命は女性の場合、80代後半なのですが、平均余命で計算するとどんなに緻密な計算をしても半分はうまくいかないことになりますから、ライフプランを考えるには、もう少し先まで生きることを考えましょう。

例えば20%の確率で生きている年数を計算すると、60歳の女性は96歳まで生きることになります。60歳を退職年齢と考えた場合、36年の生活を考えなければなりません。

(※)本コンテンツの続き「お金に対して不安にならないための3つのポイント」を2019年3月16日(土)に公開しました。