株価の方向はニュースによって作られるのではない

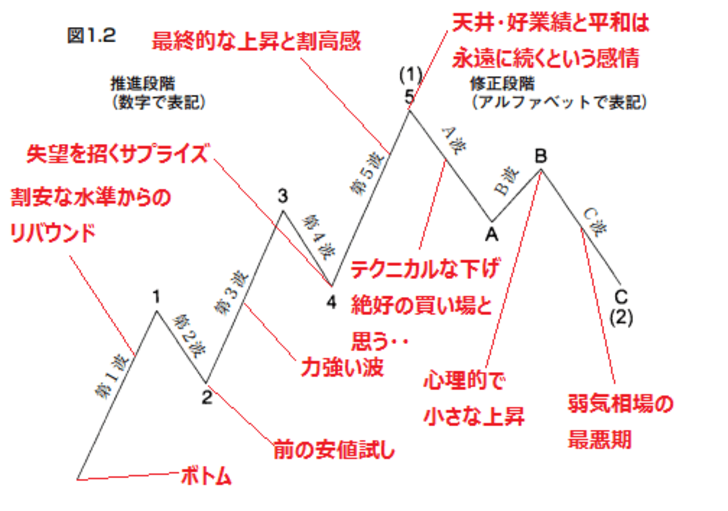

ラルフ・N・エリオットは、「ランダムに見える市場の価格変動には、よく観察すると一定の秩序が存在する」と述べ、相場のフラクタル構造を明らかにした。フラクタル構造とは、「どんなに小さな一部分をとっても、それが全体と同じ形をあらわしている構造」のことで、<自己相似>と呼ばれるものである。

相場のフラクタル構造は、フィボナッチ数列のもと、5つの局面(5波動の推進波)とそれに続く3つの局面(3波動の修正波)という8つの基本リズムを1つの周期として反復して繰り返す。

エリオット波動分析の第一人者であるロバート・プレクターは、「株式相場は自らの法則を持っている。それはわれわれが日常的な生活のなかで経験しているような直線的な因果関係によってできるのではない。株価の方向はニュースによって作られるのではないし、また株価は一部の人々が言うような循環的にリズムを描く機械でもない。株価の動きは、偶然のように思われる出来事と周期性とは独立した繰り返される形を反映したものである」と述べている。

このロバート・プレクターの発言は一般人からみたら驚くべき見方と言ってよいだろう。「株価の方向はニュースによって作られるのではない」と断言しているのである。相場はニュースによって作られるのではない。長くマーケットと格闘した人なら分かるだろうが、ニュースは相場が作るのである。そして、相場は行きたいところに行く。

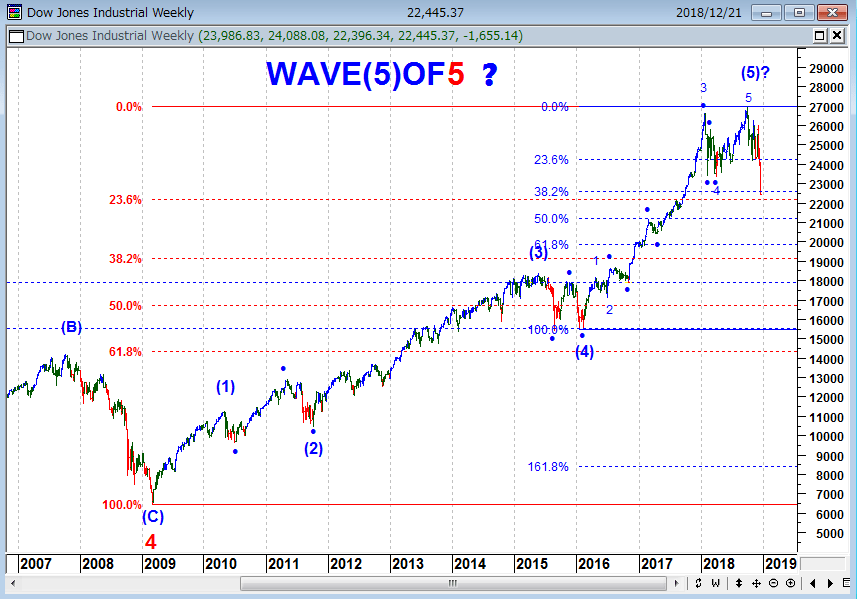

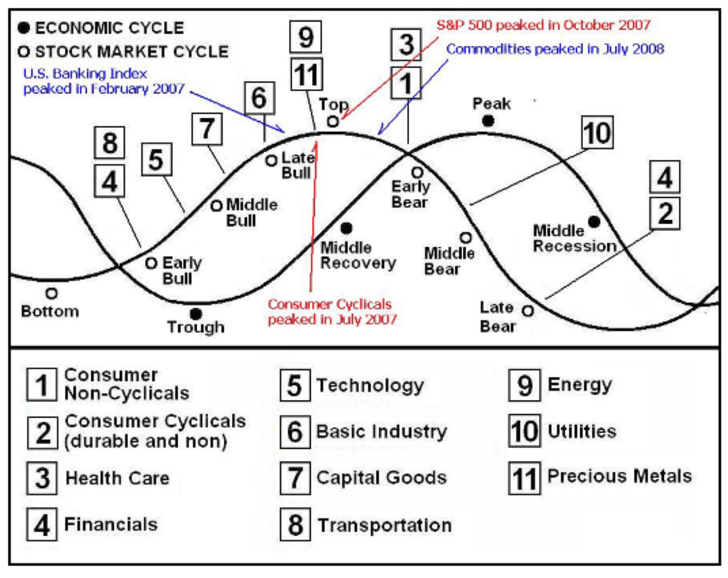

エリオットの波動カウントはカウントする人によって違うので、様々な解釈が存在することを最初に断わっておく。下のNYダウの週足チャートは、筆者の周辺の運用者のカウントだが、現在のNYダウは2009年から始まった長期上昇相場の最終波動、すなわち、第5波動の5、つまり天井を付けたようにも見える。

1波や3波の上げ相場で売り損ねても、その後の上げでお迎えが来てポジションを利食いすることは可能だ。しかし、5波のトップ(天井)は大天井であり、その後のA-B-C波の急激な下げに巻き込まれる危険性が高くなる。相場の「5波=相場の最終波動」にはしがみつかないということが大切だ。たとえ、最後の上げを取り損ねることになっても……。最後の買い手になってはいけない。

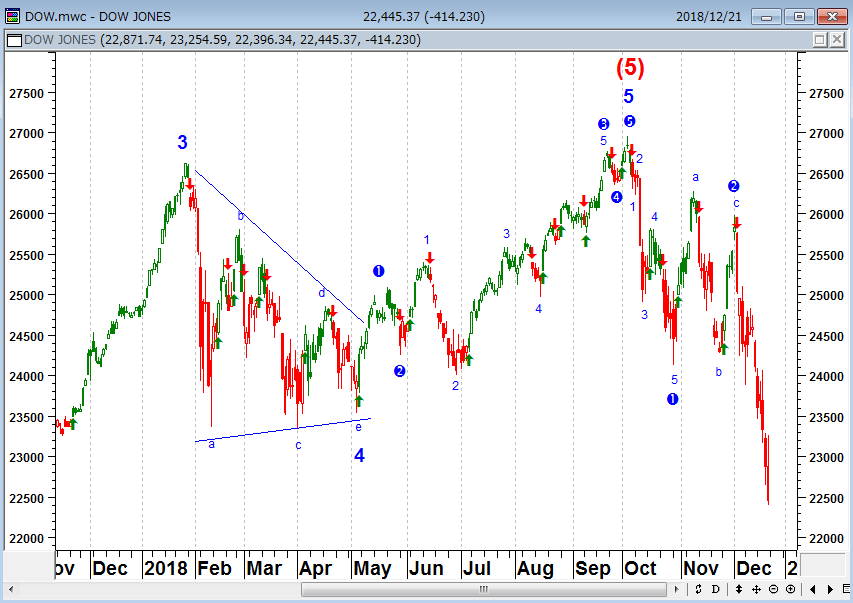

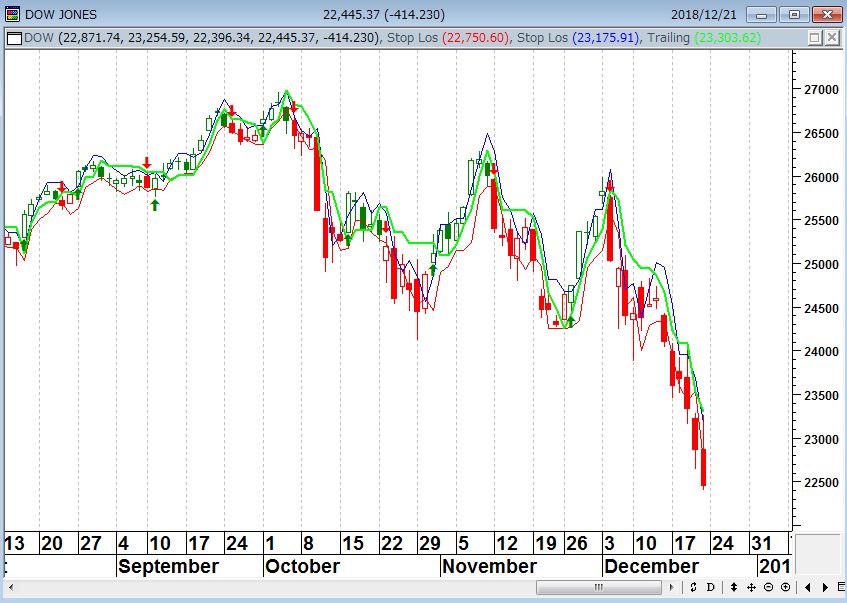

5波の天井を付けた後の日足の波動カウントが以下のチャートだ。すさまじい急落相場である。

石原順の注目銘柄

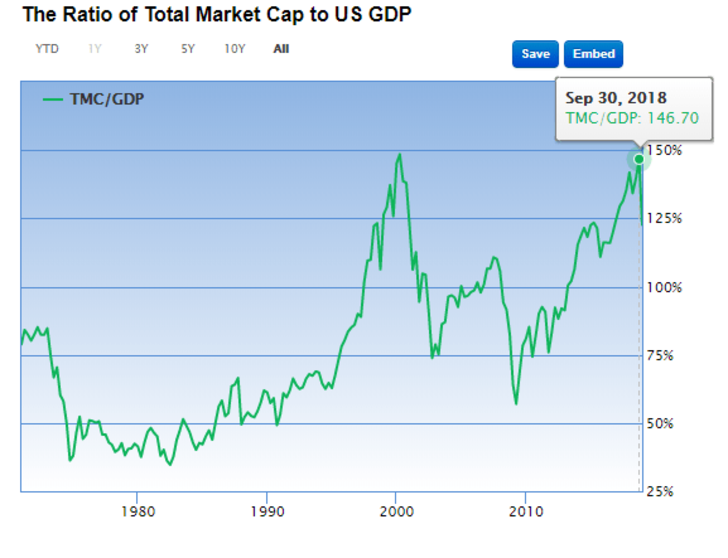

先週の米国市場は株価が再び急落し、NYダウは2008年のリーマンショック(金融危機)以来の最悪の週となり、7%近く下落した。ナスダック総合指数はすでに弱気市場入りしており、S&P 500は年初から18%近くも下落している。

先週金曜日の米国株相場は米連邦準備制度理事会(FRB)の資産縮小停止の噂で序盤は上げていたが、すぐに売りなおされている。FRBはもう<パウエル・プット>※でバブル崩壊相場を救済できないだろう。それは、米著名投資家スタンリー・ドラッケンミラーが言っているように、FRBはリーマンショックを引き起こす原因となったものをその3倍にも拡大してしまったからである。

※パウエル議長の名前とプットオプションを組み合わせた造語

●連邦準備銀行の総資産 4兆1000億ドル

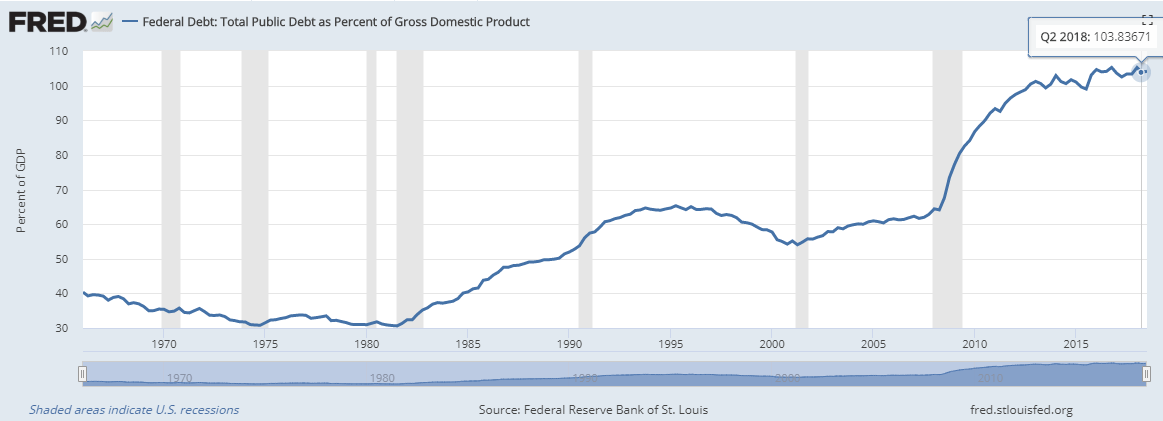

●米国の連邦債務(対GDP比)

米国株は戻り売り圧力が強く、NYダウとS&P500は、12月相場としては1931年の大恐慌以来の最悪のパフォーマンスとなっている。株の下げを受けて、米国経済のバブルを支えていたジャンク債は12月になって発行が止まってしまった。

現在のような危険な位相の相場では、はっきり言って長期投資では買う銘柄がない。今後、利下げなどで一時的に反発しても、究極は株価が割安水準に下落するまでは調整相場が続くからだ。

景気サイクルからはこの時期、ディフェンシブ銘柄が投資対象となるが、ジョンソンアンドジョンソンは個別の悪材料が出て下げてしまった。こういった局面は、個別銘柄よりもインデックスETFのスィングトレードが向いているだろう。

●NYダウ(日足) レンジブレイクの売買シグナルとトレーリングストップライン

赤線:買いポジションのストップロス(損切り)ライン

蛍光緑線:トレーリングストップライン

出所:筆者作成

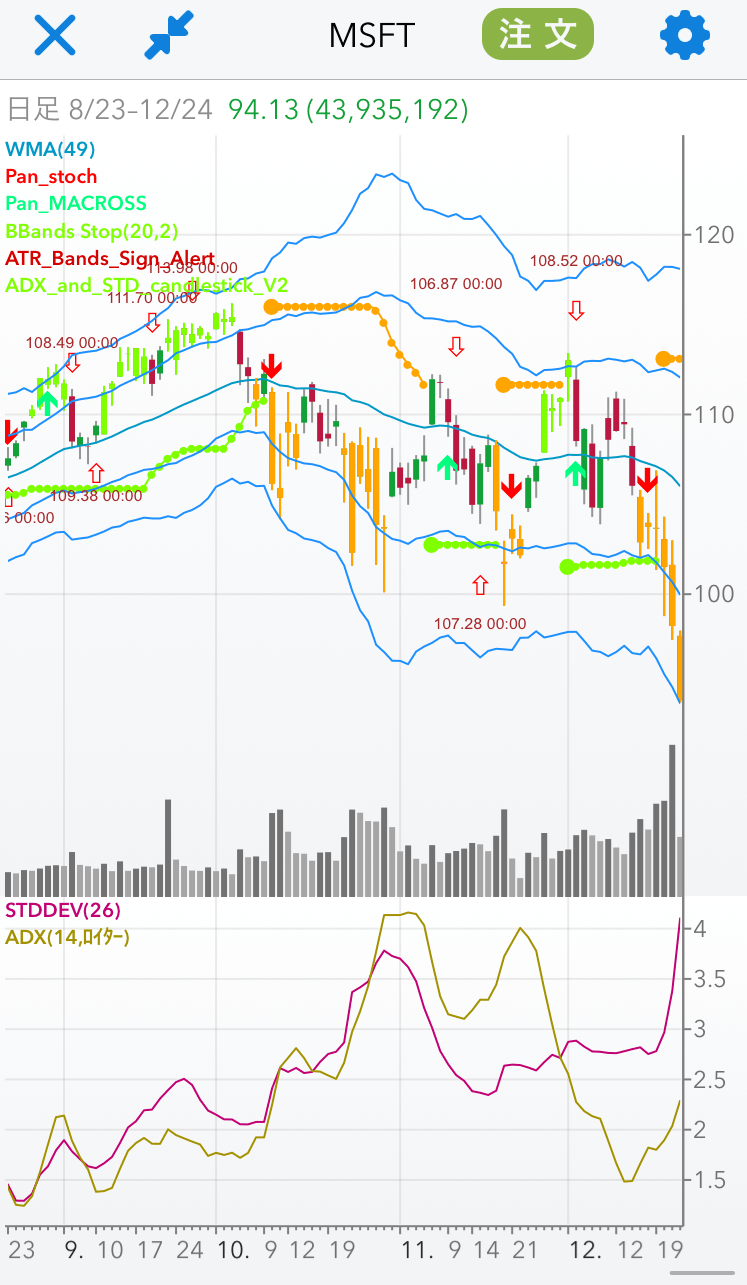

マイクロソフト(ティッカーシンボル:MSFT):<ストップ注文を置いて押し目買い方針(次の逆張りシグナル待ち)>

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

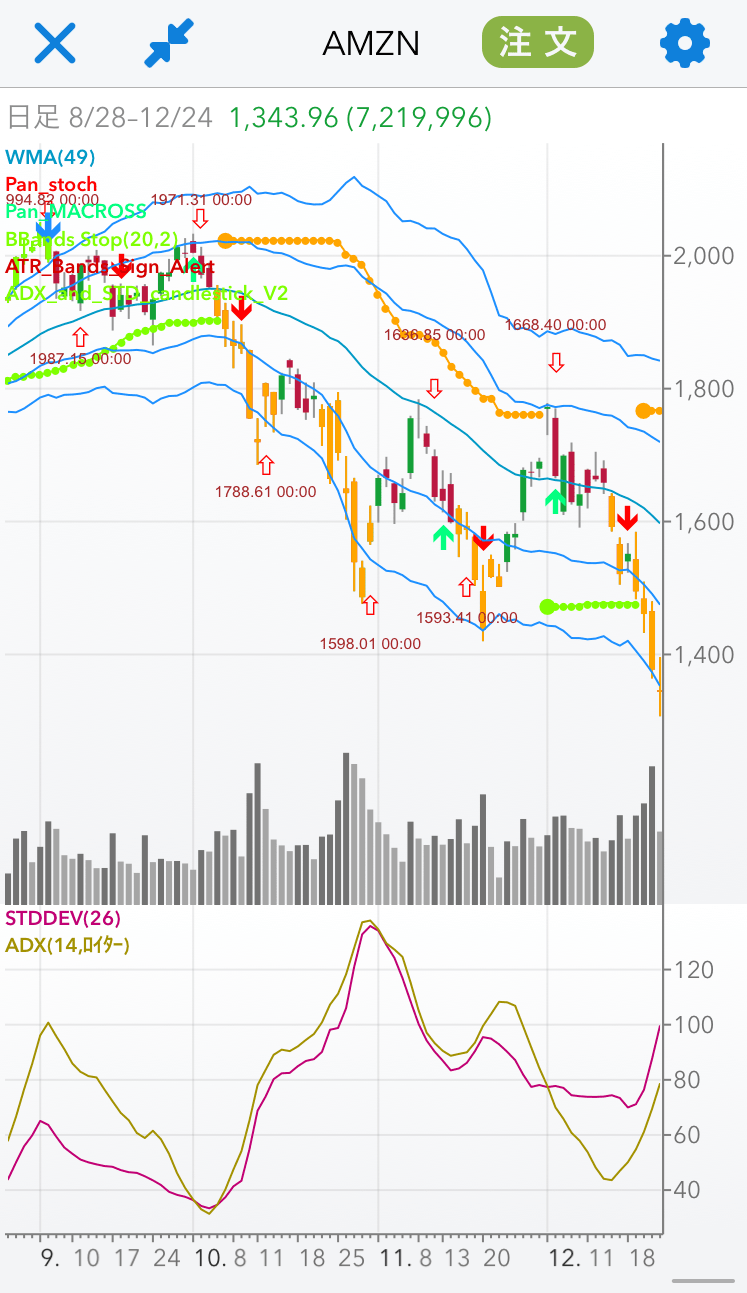

アマゾン(ティッカーシンボル:AMZN):<ストップを置いて押し目買い方針(次の逆張りシグナル待ち)>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

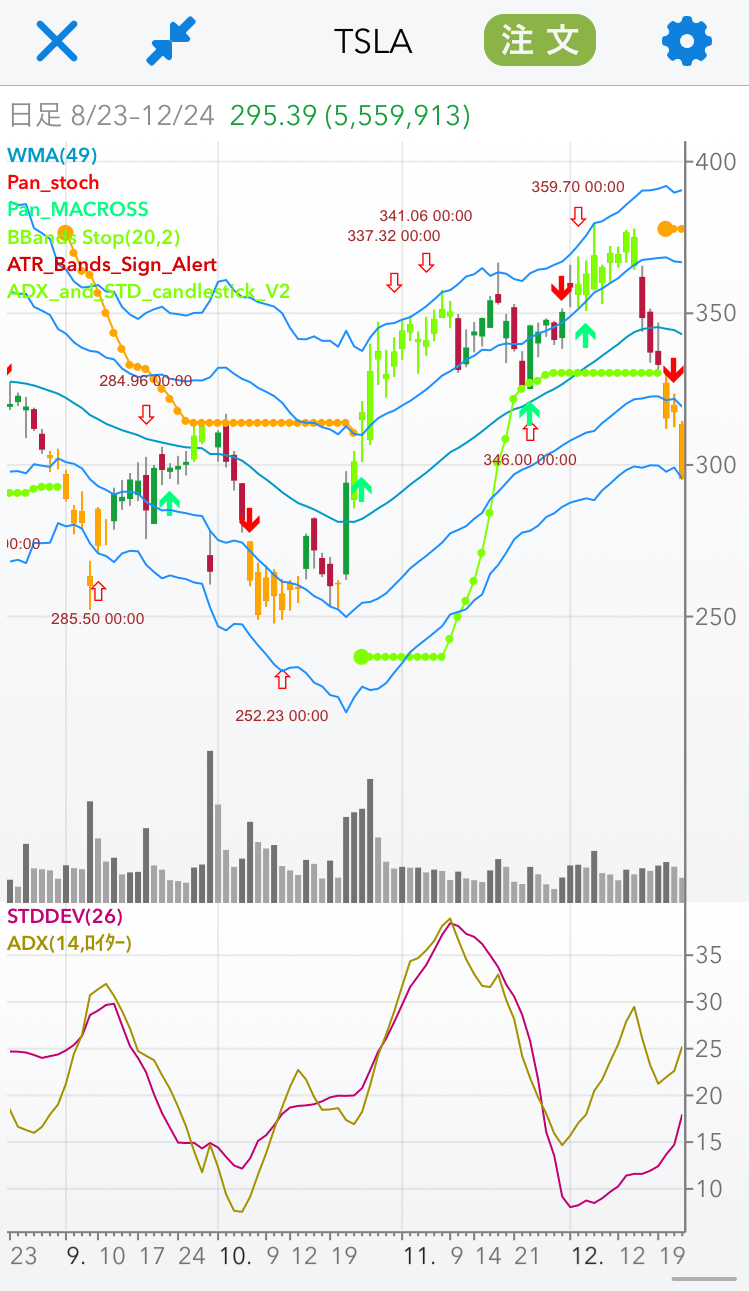

テスラ(ティッカーシンボル:TSLA):<戻り売り方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

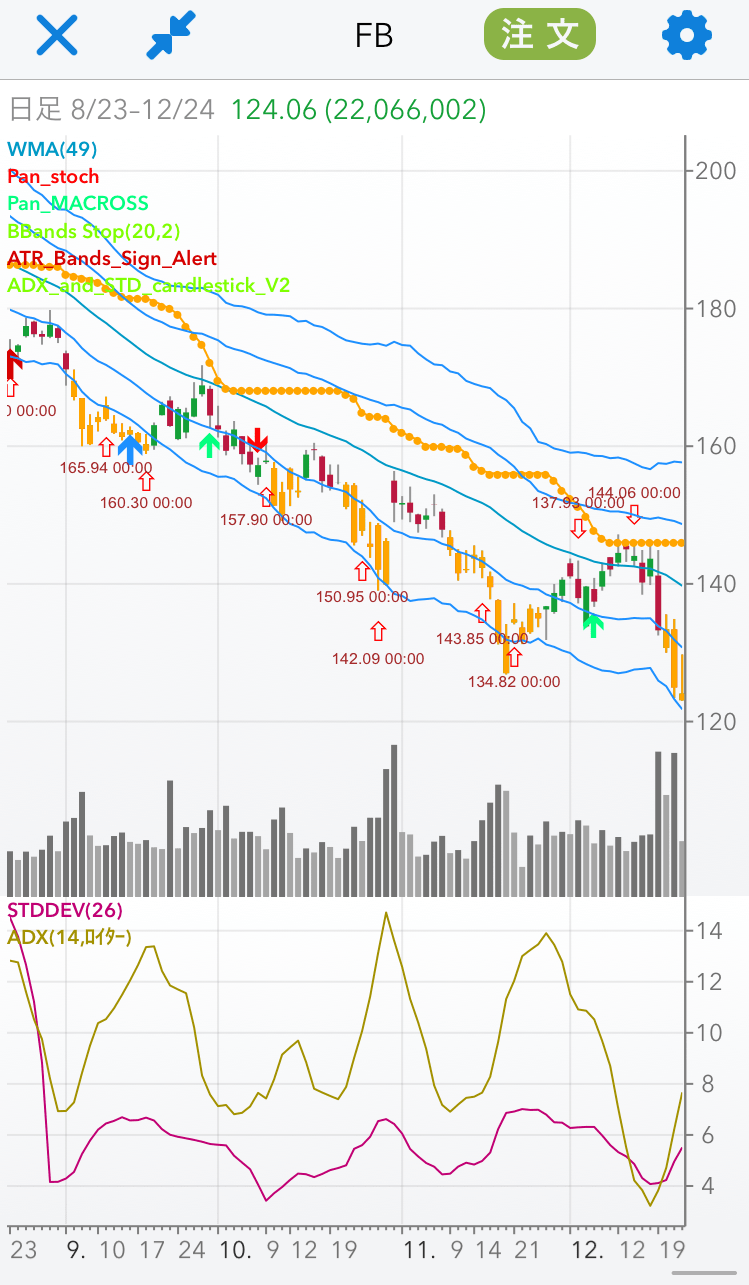

フェイスブック(ティッカーシンボル:FB):<戻り売り方針>

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

ゴールドマンサックス(ティッカーシンボル:GS):<戻り売り方針>

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリングカスタムチャート

日々の相場動向については、ブログ『石原順の日々の泡』を参照されたい。