今回の米国株安は、早い段階から予見していた。例えば3月7日のレポートでは、マーケットが一度大きく崩れると、完全に底が入るのには時間がかかると述べている。10年前のリーマンショック、3年前のチャイナショックを例に引き、最初の暴落の半年後に2番底を探る動きとなったことを指摘。それに倣えば、今年の秋に2番底模索の展開となるシナリオを提示した。

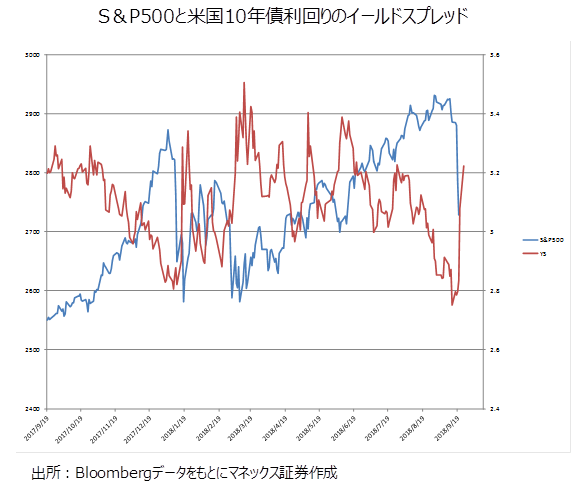

直近では、先月下旬にS&P500の益回りと米国10年債利回りの差をとったイールドスプレッドが3%割れと、2月の急落と同じ水準となっていることで米国株の金利対比の割高感に注意と警鐘を鳴らしていた。

「的中した」とか、そんなことを言いたいのではない。こんなことは誰もが気付くことであり、実際、そのような警戒感も一部に台頭していた。VIX指数の上昇に警鐘を鳴らす声もあった。それなのに、マーケットは案の定、急落した。分かっていた通りになったことが、気持ち悪いのである。2月の急落はイールドスプレッドが3%を割り込んでから18日後に起きたが、今回は17日後に急落した。歩み方も同じである。

なぜ、こんなに単純なのか。本来、マーケットの振る舞いは予見不能であり、人智を超えた複雑なものである。ところが今回の急落は、起こるべくして起こったもので、市場が自ら突っ込んでいったような印象である。

背景のひとつにはアルゴリズム取引などの隆盛が挙げられる。イールドスプレッドにせよ、VIXの水準にせよ、テクニカル指標にせよ、何かのトリガーが閾値を超えると、自動的に大量の売りが出る。文字通り「機械的な」売りである。プログラムは、凡人には理解できない高度なものなのだろうが、投資行動としては非常に稚拙なものを感じる。市場が幼稚化していることに危惧を覚える。

今回の下げはーー非常によくあることなので、特に違和感はないがーー経済的なトリガーがない急落である。下落率という意味では遥かに及ばないが、ブラックマンデー型だ(上述した通り、テクニカル的なトリガーはあったのだろう、だから「経済的なトリガーがない」と言おう)。相場は、特に理由がなくても暴落する。ムニューシン米財務長官が人民元の下落について、為替操作との見方を示したこと、トランプ大統領がFRBの利上げを「クレージー」と発言したことなどは、これほどの急落の材料にはなり得ない。

今回の急落が2月と同じく「米国株の金利対比の割高感の修正」であるなら、株価下落・金利低下で修正はいったん完了である。イールドスプレッドは3.2%に戻っている。ダウ平均、S&P500ともに200日移動平均を割り込み、S&P500のRSIは2015年のチャイナショック以来の売られ過ぎレベルに達している。むしろ株の割安感さえ出ている水準だ。株価はここで下げ止まるだろう。

但し、すぐに高値追いとならないのも2月と同じ。VIX上昇で強制的にポジションを落とさなければならない投資家も少なくないので、一度マーケットが崩れてしまうと調整が長引く。

イールドスプレッドは3%台に戻ったが、株価が上がるには今後これがさらに改善(上昇)する必要があるが、それには「1.株式益利回りの向上」「2.金利の低下」が必要。

「1.株式益利回りの向上」については、まさにこれから3Qの決算発表が本格化するが、トムソン・ロイターの調査によれば業績の下方修正が増えており、業績の上振れは期待薄。よって株価変動によらない益利回りの上昇は起こらない。

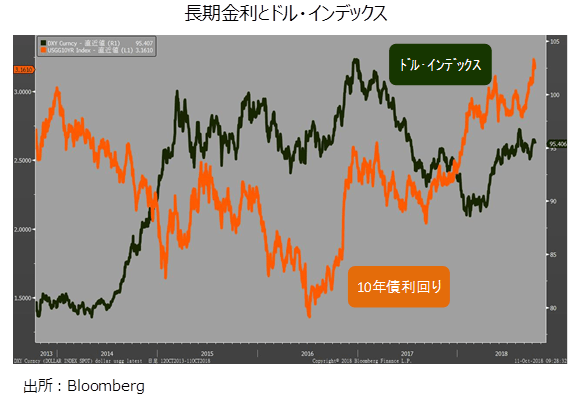

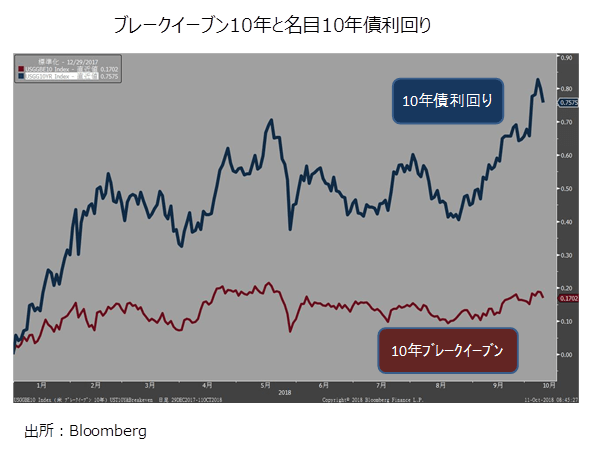

「2.金利の低下」については、物価が落ち着けば頭打ちとなる可能性もあるが、高止まりするだろう。なぜなら、今回の金利上昇はインフレ期待の高まりが牽引するものではないからだ。

年初来、市場のインフレ期待を反映するブレークイーブン(名目債券とインフレ連動債の利回り差)の上昇は名目の10年債利回りの上昇に大幅に劣後している。平均時給やCPIなど実際のインフレという面でも、上昇加速に至っていない。

では、この金利上昇の背景はなにか?経済が絶好調だから成長率の上昇期待による実質金利上昇という側面は一部にあろう。先般から話題になっている中立金利がもっと高いのかも...と市場が思い始めた可能性はある。パウエルFRB議長は8月のジャクソンホール会議で、中立金利などの推定の正確性に疑問を投げかけた。市場の疑心暗鬼が強まったのはその時からである。今回の長期金利の上昇の起点は8月24日、まさにパウエル議長がジャクソンホールで講演を行った日である。

しかし、経済の構造が根本的に変わっているわけではなく、足元の好景気は減税による一時的なものでもある。「好景気」と「成長率の上昇」というのは意味が違う。実質金利は潜在成長率を映すものであり、潜在成長率というのは経済の基礎体力だ。一時的な減税効果で景気が上振れる、といったことではない。景気が上振れるときの天井の高さを規定するのが潜在成長力であり、それが急に高まったとする説明は納得的ではない。

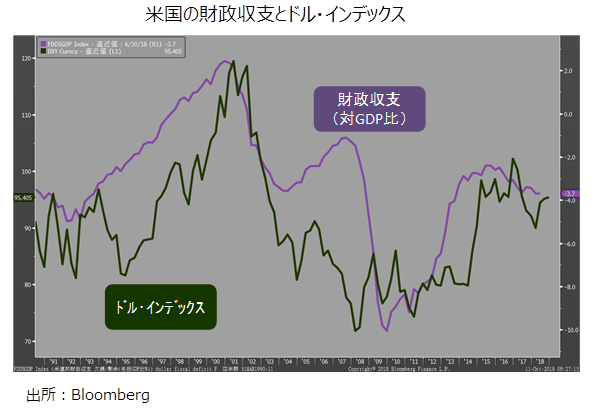

とすると、考えられるのは財政赤字拡大によるリスクプレミアムの増大だ。議会予算局(CBO)によると、米国の財政赤字が1兆ドルを突破し、財政赤字の対GDP比は22年までに5%を超えると見込まれている。第2次世界大戦以降で5%を上回ったのは、リーマンショックの金融危機後と1980年代のレーガン政権下でそれぞれ一度だけだ。連邦債務の対GDP比は28年に96%に達する見通しで、この水準も第2次大戦直後しか記録されていない。

FEDはバランスシートを縮小しており、もはや米国債の買い手ではない。民間も債務漬け、家計も貯蓄率が記録的な低さで米国国内に、増発される国債をファイナンスできる主体は極めて限られる。海外で米国債の最大保有国である中国とは貿易戦争の真っただ中である。2000年代半ば、当時のグリーンスパンFRB議長が「コナンドラム(謎)」と評した米国長期金利の低下の背景だった、中国の買いは期待できない。

財政が悪化する米国の国債の買い手が細る。当然、利回りは上がらざるを得ない。米国の財政悪化が背景なら、金利は高止まりするだろう。

こうした状況下では米国株を買い進めることが難しく、一方、日本株の割安感が高まる。日本は中間決算で上方修正期待もあり、金利対比の割高感もない。日本株が買われる可能性が高いが、悪材料はドルの上値が重くなること。金利が上がってもドルが買われるとは限らない。長期金利とドルは必ずしも連動していない。むしろ財政収支の悪化は長期的に見ればドル安要因になることに注意が必要である。