先週末23日、ついにドル/円は終値で105円を割り込み、一時的にも104.50-60円処まで下押す場面を垣間見ることとなりました。週明け26日以降は目先的にも下げ渋り、昨日(27日)は一時105.90円処まで値を戻す場面もありましたが、いまだ「一旦底入れから反発へ」と自信を持って言えるような状況にはないと見られます。

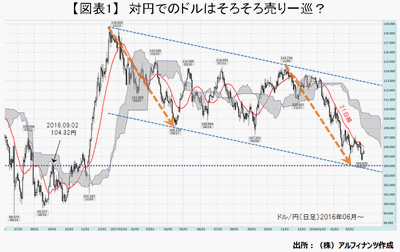

下図でも確認できるように、26日の日足チャートには立派な陽線が立ったものの、翌27日は上ヒゲを伴う陰線となっており、結局のところは、なおもドル売り一巡感が出てきていません。やはり、売り一巡感が出てくるようになるには、もっと長い陽線が強く出るのと同時に、長らくドル/円の上値を押さ込んでいる21日移動平均線(21日線)をクリアに上抜けてくることが必要でしょう。

もちろん、そろそろ「ドルが対円で売り一巡となってもおかしくない」と思われることも事実で、それを裏付けそうな要素を幾つか挙げることもできます。

それは一つに、ドル/円が下図においても確認できる『下降チャネル』の下辺付近まで既に下押しており、もはや当面の下げ余地は限られてきていると見られる点です。なお、この下降チャネルは「2016年12月高値と2017年11月高値を結ぶライン」と「それに平行して2017年4月安値を通りライン」とで形成されているものとします。

また、前述の下降チャネルの起点となった「2016年12月高値から2017年4月安値までの下げ幅」を2017年11月高値から差し引いた値が当面の下値の一つの目安になり得ると考えた場合、その計算結果である104.19円という値と直近安値(=104.50-60円処)が近い値であるということもわかります。

振り返ってみると、2016年6月のブレグジット・ショック後、数カ月に渡ってドル/円がもみ合う展開を続けた場面で、104円前後の水準というのは一つの重要な節目として意識されていたことが思い起こされます。そのもみ合い状態から一気に抜け出す最大のきっかけとなった所謂「トランプ・ラリー」の出発点も104円処でした。

そもそも、足下でリスク回避の円買いムードが強まっているのは、周知のとおり、米中貿易摩擦への懸念が全体に色濃く出ているがゆえのことです。一部のメディアは米中貿易"戦争"などと、センセーショナルなワードを用いて先行き不安を煽っていますが、その実態は単に米大統領の「中間選挙(支持率アップ)目当て」であることは見え見えで、それほど腰の据わった保護主義政策でもなければ、本気の宣戦布告でも何でもないということは明らかでしょう。聞けば、最終的な制裁関税の発動までには2カ月近くの時間を要するとのことであり、その間に米中間は慎重な協議を重ね、そのうえで"政治的に"適当な落としどころを見出して行くということになるものと見られます。

たまたま、時期が日本の3月決算期末に重なったということもあり、今週いっぱいはドルや日本株などの上値が重いのも致し方ないことなのでしょう。とはいえ、足下ではシカゴ通貨先物取引所における大口投機家の円売り越し玉が急減(3月20日時点で前週の8万枚弱から2.2満枚弱に急減)してきていることもあり、4月に入る来週あたりからそろそろ対円でのドル売り一巡感も出てくる可能性があるものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役