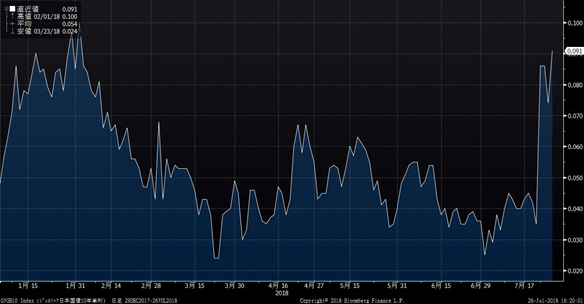

解せないことが多い。例えば日本の長期金利の急騰。26日の債券市場で長期金利の指標となる新発10年物国債の利回りが上昇した。一時は前日比0.035%高い0.100%に上昇した。日銀の金融緩和策の修正観測がくすぶり、債券売りが膨らんだ。このグラフを見れば確かに、「急騰」と言える。

日本国債10年 利回り

しかし、米国の10年債利回りと軸を同じに並べて表示した、こちらのグラフを見ていただきたい。

急騰した、というが、わずか0.1%になったという話である。それもたかだか3.5bpsあがっただけである。米国債の利回り水準からみれば、依然としてゼロのような金利である。それで為替が110円台の円高に振れるのだから、おかしなものである。

解せないと言えば、金利上昇・円高の背景となっている日銀の金融緩和策の修正観測である。確かに現状の緩和が副作用をもたらすことは否定できないものの、冷静に考えて物価上昇が鈍く、物価見通しを引き下げるこのタイミングで政策の変更などあるはずがない。

来週の日銀会合が終わればアク抜けして円安に戻るだろう。その前に今晩日本時間の夜9時30分に発表される米GDP(4-6月)が高い伸びになってドル高が加速する可能性が高い。

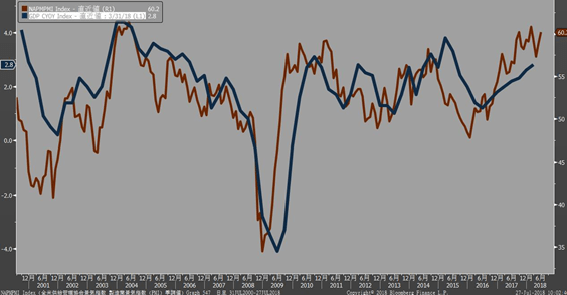

米国の景況感をいちばんよく表すISM製造業景況感指数はGDPに先行する。長期的にみてもその傾向は明らかだ。そのISMは近年まれに見る高水準だ。高いGDPの伸びとなるだろう。

ISM製造業景況感指数(赤)と 米国GDP(青)

Bloombergのコンセンサスでは年率換算4.2%成長の見通しだが、アトランタ連銀が算出しているGDP Nowの予測モデルでは4.5%。トランプ大統領は4.8%だと周囲に吹聴してまわっているという。いずれにせよ、4%台の成長になればドルの強気材料だ。ドルのエクスポージャーをとることを推奨する。

解せないのは、昨日のマーケットで、あれだけ好決算の日本電産や日立建機が値下がりして引けたことだ。もっと解せないのは、ファーストリテイリング、ソフトバンク、ファナックが大幅安となったことだ。ファナックは中国での受注減という悪材料があるからまだしも、ファストリ、ソフトバンクについては単純に日銀のETF購入減額観測によるものだが、これほど理不尽な売りもない。

日銀が月末に開く金融政策決定会合で、ETF購入額について日経平均連動型を減らしTOPIX連動型を増やす方向で議論すると昨日の日経新聞朝刊が伝えた。短期筋が日経平均先物を売ってTOPIX先物を買ったため、日経平均への寄与度が大きい株の値下げが目立ったというが果たして本当だろうか。にわかに信じがたい。

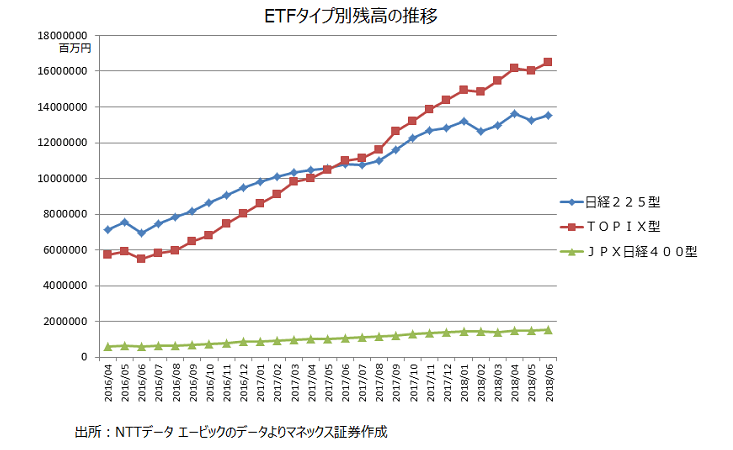

というのは、これまでもすでに日銀は日経平均型ETFの購入割合を減額してきたからだ。以前は年間6兆円のうち5.7兆円をTOPIX、日経平均、JPX日経400の3指数に連動するETFの時価総額に比例して買い入れていた(0.3兆円は設備・人材投資に積極的に取り組んでいる企業を対象とするETF用)。

その方針を2016年10月に改めた。総額6兆円のうちTOPIX型を 2.7兆円買う枠を固めて、残りの3兆円を3指数に連動するETFの時価総額・比例配分で買うことにした。

この変更によって日銀はTOPIX型を多く買うことになり、ETFの時価総額構成比率はTOPIX型が日経平均型より伸びが高くなる(国債市場ほどではないがETF市場でも日銀の存在感が大きいため)。

現在の残高比率はTOPIX型52%、日経平均型43%、JPX型5%である。3兆円をこの比率で配分すると、TOPIX型1.5兆円、日経平均1.3兆円だがTOPIXは別枠で2.7兆円の配分があるので、結局4.2兆円買うことになる。

買い入れ比率はすでにこんな感じである。

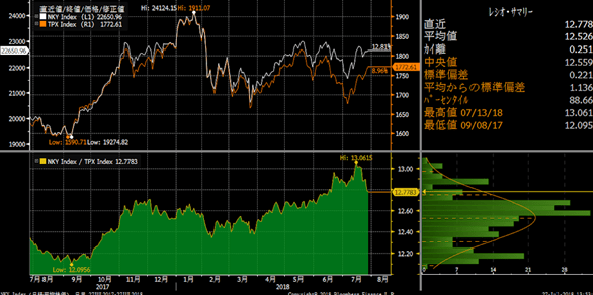

つまり、すでにTOPIX型を圧倒的に買っているのだ。重要な点は、それにもかかわらず、NT倍率が記録的な高さに上昇してきたじゃないか、ということである。

NT倍率

日銀は日経平均よりTOPIXを多く買ってきたのにパフォーマンスは日経平均のほうがよかったのだ。ここから言える事実は、「指数のパフォーマンスに与える日銀ETF購入の影響はなかった」ということだ。

今後、さらに日経平均型ETF購入が減額されるかはわからないが、仮にそうだとしても指数への影響は限定的である。それなのに、日経平均先物を売ってTOPIX先物を買うというトレードをする向きがあるのはなぜだろう。おそらく、なにも考えていないか、直感的な投資行動なのだろう。

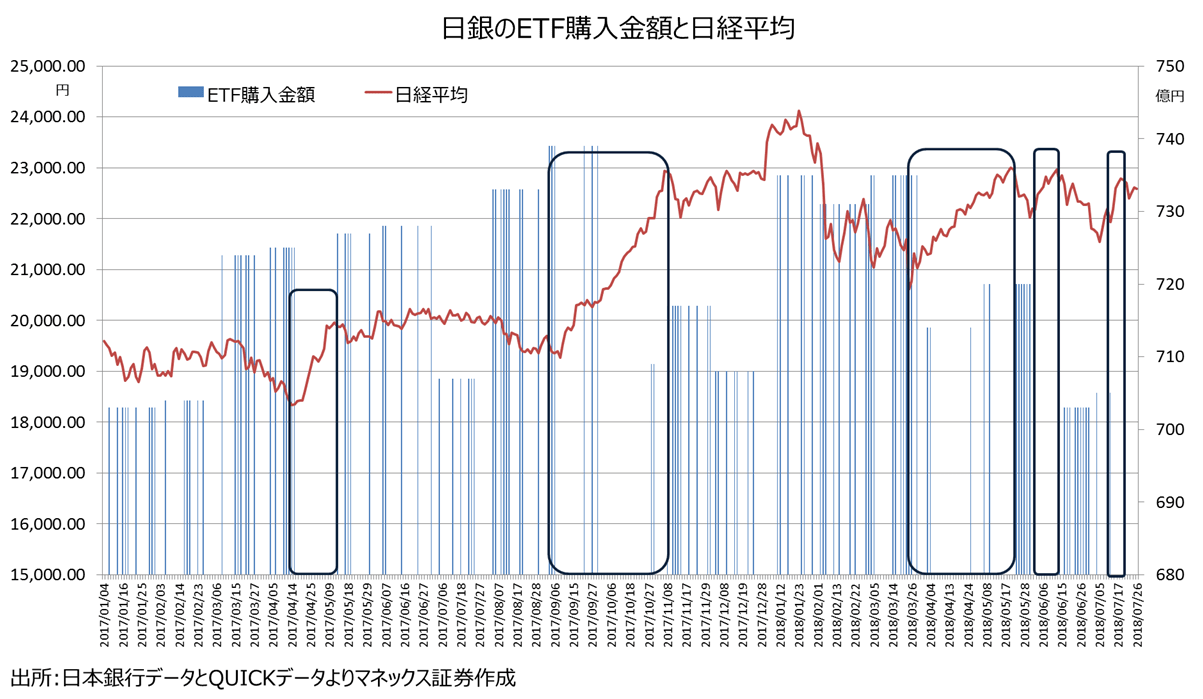

さらに言えば、日銀が買うから株が上がる、という連関性はない。そもそも「日銀のETF買い入れ法則」として、「前場でTOPIXの下落率が0.2%を超えたら買う」というのがよく知られている通り、日銀は下がった時に買うのだ。逆に言えば、「上がっている時には買わない」。

例えば、2017年の4月中旬からGWを挟んで5月上旬まで、フランス大統領選を好感したミニラリーで日経平均はほぼ2万円まで駆け上がったが、その時は1回もETF購入に動いていない。

同じく昨年秋、9月上旬から11月上旬にかけて日経平均が16連騰という新記録を打ち立てた上昇局面でもほとんど買っていない。今年3月~5月にかけての反騰局面、およびその後2万3000円に向けて切り返していく局面でも日銀のETF買い出動はほとんど見送られている。

もちろん「日銀が買わないほうが株は上がる」というのではない。ただ、「日銀が買わなくても株は上がる」とは言えるだろう。

まとめると、以下の2点に集約される。

✓これまでもすでに日経平均型ETFを減額してきたのに日経平均のほうがTOPIXよりパフォーマンスが良かった→日銀のETF購入比率は日経平均vsTOPIXのパフォーマンスと無関係である。

✓日銀がETFを買わない期間に株価上昇が見られる。⇒日銀のETF購入は下落局面で一定の下支えになったかもしれないが、少なくとも株価を高値に押し上げた、という実績はない。

こう考えると、「ETF購入額について日経平均連動型を減らしTOPIX連動型を増やす」ということが決定されたところで、日経平均に連動性の高いファーストリテイリングやソフトバンクのような値嵩株を売る意味はまったくない。しかも、購入額を減らすだけで、買うには買うのだ。日銀が日経平均型ETFを「売る」というなら話は別だが。