前回の第408回「日本株の出遅れ解消は米株の調整後か?」のなかで、TS倍率(TOPIX÷S&P500)が次に上昇に向かうとした場合、短期的にはTOPIX(日本株)の上昇よりもS&P500(米国株)の下落によってもたらされるかもしれない、とお話しました。ここまでの戻りが大きかった米国株が下げれば、日本株も下方向に影響を受けると考えるのが一般的でしょう。

しかし、日本株は意外と堅調に推移する可能性も高いのです。米国株はドル安による企業業績の改善期待から底堅さを維持していますが、ドル高になれば米国株が下げるかもしれません。でも、日本株は円安を好感する「ミニデカップリング相場」へ短期的には移行するのではないでしょうか。米国株の調整も長くはないと思います。

さて、米国では非鉄大手アルコアの決算から2016年1-3月期の決算発表シーズンに突入しました。米主要企業の最終利益は前年同期比で3四半期連続の減益見通し。ほんとうにそうなのかどうかを、実際の決算内容から市場が評価することになります。

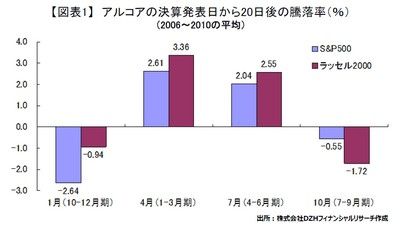

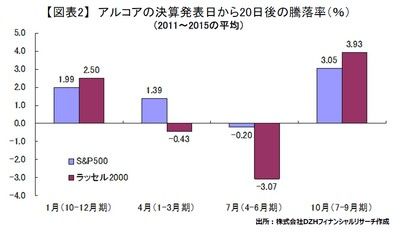

米国市場では過去、アルコアの決算発表日から20日間(ほぼ決算発表期間に相当)の株価はどう動いたのか? 図表は、直近5年間(2011-2015年)とその前の5年間(2006-2010年)を四半期ごとに分けてその平均のパフォーマンスをみたものです。堅調なときもあれば、軟調なときもあります。当然です。

図表の特徴としては、直近5年間(図表2)とその前の5年間(図表1)を比べると、棒グラフの向きが反対になっていることです。それにかなり違和感を持たれる方がいると思いますが、ここでは無理やりそうみてくださいね!

直近の5年間は景気拡大期間で、株価のパフォーマンスも期を追うごとによくなっていく、まさに景気拡大とともに企業の利益も上乗せされていくパターン。一方、その前の5年間は景気後退期間も入っていて、期初は業績への期待値が高まり株価のパフォーマンスもそこそこいいですが、期を追うごとに鈍化していくのがわかります。

しかし、両局面ともに、1-3月期の決算発表がある4月の棒グラフの向きはS&P500はプラスで同じなのです。今年は1月から大幅に下げた反動で足元までかなり上昇しているため、過去と同じようにはならないかもしれませんが、当面はリスクオンでもいいような気がします。来週あたりは、ホンダ(7267)や村田製作所(6981)、三井住友FG(8316)などの日足チャートをみて、二番底の波動が透けてみえるような状況になるでしょうか?

東野 幸利

株式会社DZHフィナンシャルリサーチ

「トレーダーズ・プレミアム」は、個人投資家の心強い味方です!!

(DZHフィナンシャルリサーチのウェブサイトに遷移します。)