J-REIT価格は、3月から安定的に推移しています。東証REIT指数は、4月に入り1,

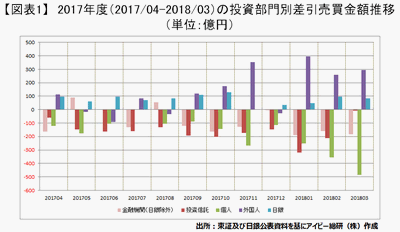

さて今回は、3月の投資部門別売買動向が東証より11日に公表されましたので、2017年度の売買動向(図表1参照)について記載していきます。

○投資信託

2017年度は、年間で1,914億円の売り越しとなりました。年度を通じて12ヶ月連続の売り越しとなりましたが、これは2011年6月から2012年2月までの9ケ月を超え最長の売り越し期間となっています。2016年度は1,409億円の買い越しを行ない年度ベースでは最大の買越し主体でした。投資信託は市場開設以来、比較的安定的な買越し主体でしたが、金融庁が2016年3月にJ-REITを含む毎月分配型投資信託の販売に対して強い懸念を示したことから、販売に抑制がかかったことが影響したと考えられます。

○金融機関(日銀を除く)】

2017年度は、年間で1,104億円の売り越しとなりました。2016年度は、110億円の買越しでしたので売り越し主体に転じたことになります。大幅な売り越しになっただけではなく、買い越しは3ヶ月だけとなり年度を通じて売り越し基調でした。マイナス金利政策が続く中で金融機関は投資または融資の拡大が必要な状況は続いています。特に利回りの高いJ-REIT投資の拡大が期待されていましたが、金融機関は投資信託の販売主体でもありますので、投資信託からの資金流出が続く状況を把握しやすい状況だったと考えられます。

○外国人投資家

2017年度は、年間で1,621億円の買い越しとなりました。2016年度は、575億円の売り越しでしたので買い越し主体に転じたことになります。図表1の通り2017年度は下期から買い越し基調が強まり、J-REIT価格反発に大きな影響を与えることとなりました。

○個人投資家

2017年度は、年間で2,211億円の売り越しとなりました。2016年度は、3,001億円の売り越しでしたので、売り越し幅は縮小したことになります。なお1月以降の売り越し額が拡大している要因は、増資及び上場が影響しているものと考えられます。増資や上場の時には証券会社から直接投資家に投資証券が販売されるため、東証を通じた取引になりません。J-REIT市場では例年1月から3月は増資が多くなる時期であるため、増資に応じた投資家が短期で売却した場合には、購入額が集計には入らず売却額が集計対象となるという特性が数値面では目立つかたちになります。

このように3月までは外国人投資家の買い越し基調が、J-REIT価格を支えていたことになります。ただし、外国人投資家は、リーマンショック前の2006年と2007年を除けば年間を通じて買い越し基調を続けたことがありません。従って外国人投資家が売り越し基調に転じた場合には、J-REIT価格が下落する可能性がある状況です。

一方で筆者は、3月に投資信託の売り越し額が僅か8億円まで急減したことに注目しています。1月・2月と売り越し額が高水準となっていましたが、投資信託の売り越しが収束するだけでJ-REIT価格にとってプラスに働くことになるためです。また前述の通り、金融機関の売り越し基調も投資信託の売買動向によっては変化する可能性があると考えています。

コラム執筆:アイビー総研株式会社 関 大介

<本内容は、筆者の見解でありアイビー総研株式会社及びJAPAN-REIT.COMを代表したものではありません。個別銘柄に関する記載がある場合は、その銘柄の情報提供を目的としており、お取引の推奨及び勧誘を行うものではありません。また執筆時点の情報を基に記載しております。>