金利差縮小の円高リスクを考える

一時148円まで下落した米ドル/円

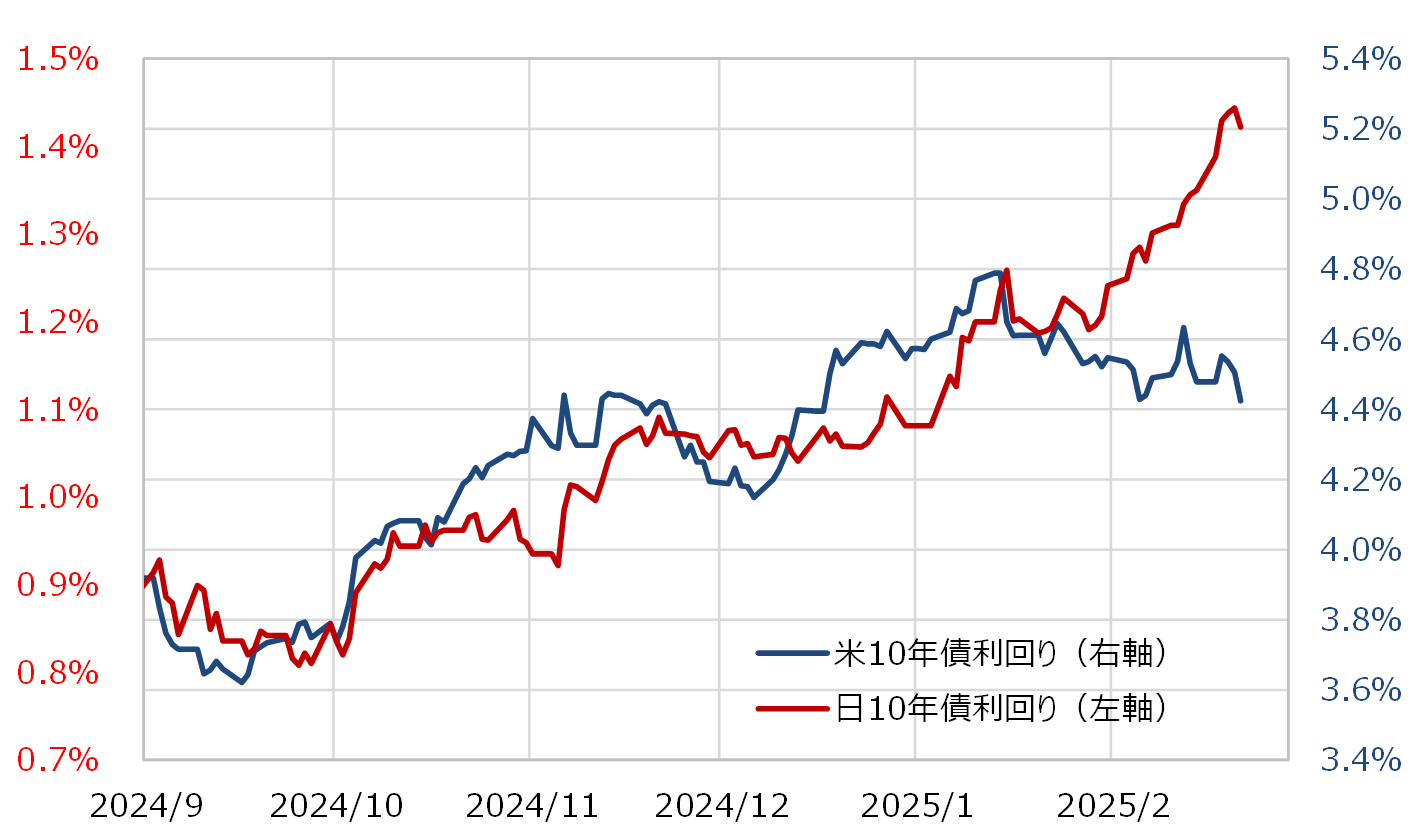

米ドル/円は、1月の158円から先週(2月17日週)は一時148円台まで約10円の下落となった。それは、基本的には日米金利差米ドル優位・円劣位縮小に沿ったものだった(図表1参照)。この関係がこの先も続くなら、米ドル/円がさらにどこまで下落するかは、日米金利差の見通しが目安になるだろう。

日米の金利、中でも長期金利は連動するのが基本だった。これは、日本など先進国の長期金利が「世界一の経済大国」米国の長期金利の影響を強く受けるためと考えられた。

上昇する日本の長期金利

ところが、日米の長期金利がこのところ大きくかい離した。2月に入ってから、米長期金利、10年債利回りは基本的に横這いが続いたが、それを尻目に日本の10年債利回りは大きく上昇した(図表2参照)。

では、日本の10年債利回りはどこまで上昇するのか。

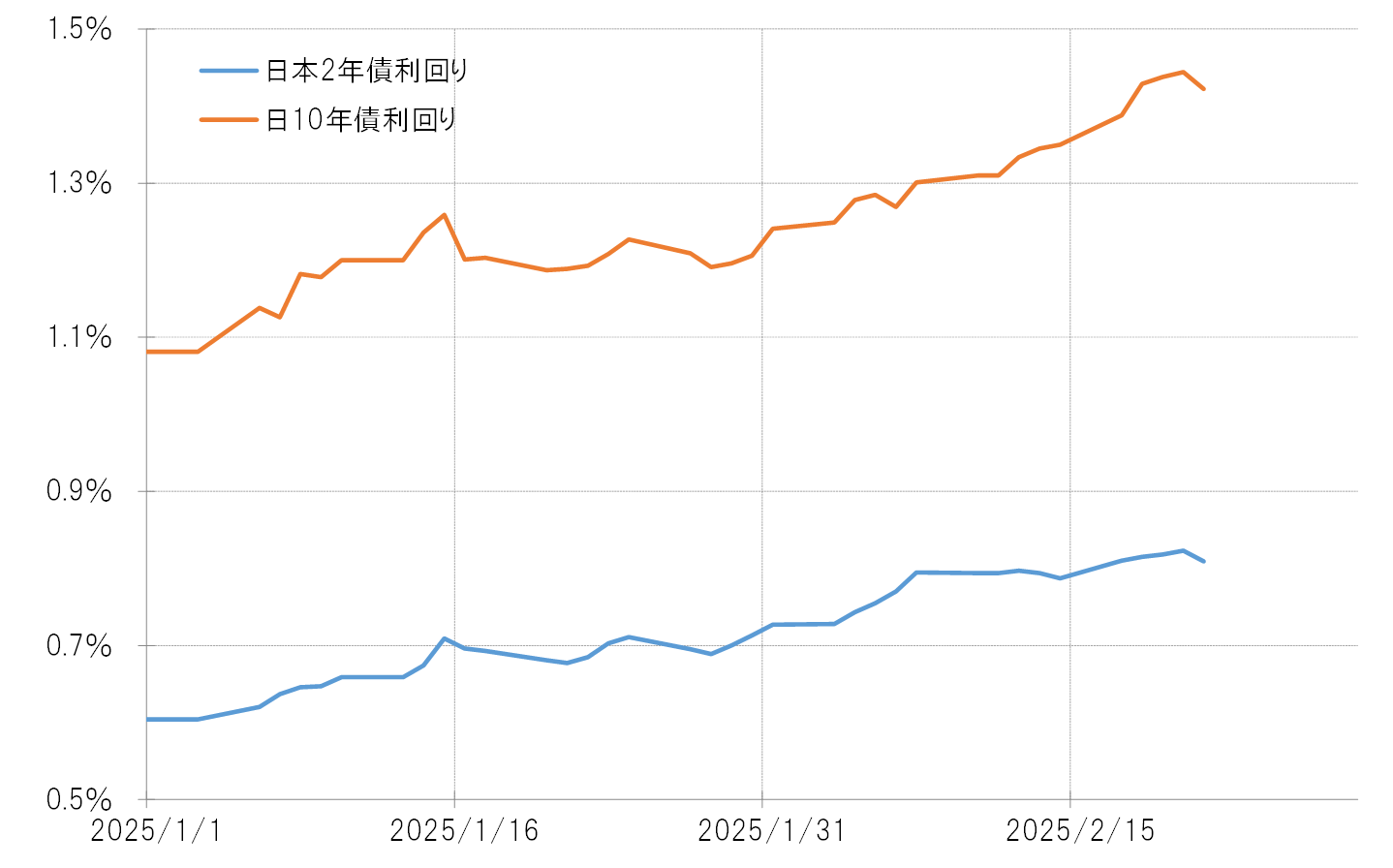

拡大する日本の長短金利差

1つの手掛かりとして、日本の長短金利差を参考に考えてみる。10年債利回りから2年債利回りを引いた長短金利差は、2月に入ってから大きく拡大した。ただし足下ではまだ、2000年以降の長短金利差の平均0.7%、さらに近年の長短金利差のピークである2023年の0.8%は下回っている(図表3参照)。

仮に長短金利差が0.7~0.8%へ一段と拡大した場合、足元の短期金利、2年債利回りは0.8%程度なので、それを長期金利の10年債利回りが0.7~0.8%上回るなら、10年債利回りは1.5~1.6%以上へ一段と上昇する計算になる(図表4参照)。

日米金利差は縮小する計算に

仮に日本の10年債利回りが1.5~1.6%へ一段と上昇したとして、米10年債利回りを先週(2月17日週)の平均である4.5%とすると、日米10年債利回り差米ドル優位・円劣位は2.9~3%へ縮小する計算になる。

日米10年債利回り差米ドル優位・円劣位が2.9~3%で推移していたのは、2024年9月下旬から10月初めにかけての局面で、当時の米ドル/円は145円前後、終値ベースなら142~147円程度での推移となっていた。

米ドル/円はさらに下落する可能性

以上のように見ると、最近のような日本の金利上昇が主導する日米金利差米ドル優位・円劣位縮小がこの先も続いた場合は、これまでの関係を参考にすると米ドル/円は145円前後まで一段と下落する可能性がある。

そして、それはあくまで米金利の横這いを前提としたものなので、米景気減速や米国株安などにより米金利が低下した場合は、日米金利差からの米ドル安・円高示唆はさらに拡大するという見通しになる。