失業率4.1%なら利下げ見送り=4.2%以上なら追加利下げの可能性

労働市場の急悪化に対する懸念が影響

9月FOMCでは0.5%の大幅利下げが決定された。これは、実質GDPが前期比年率で3%程度と比較的高い伸び率が続いていること、景気の先行指標の1つである株価が最高値圏で推移していることなどから考えると、違和感のある決定でもあった。

大幅利下げを正当化したと考えられたのが、労働市場の急悪化への懸念だった。こうした経緯から、雇用統計の結果は、いつも以上にFOMCの金融政策判断に大きく影響する可能性があるとして注目されている。

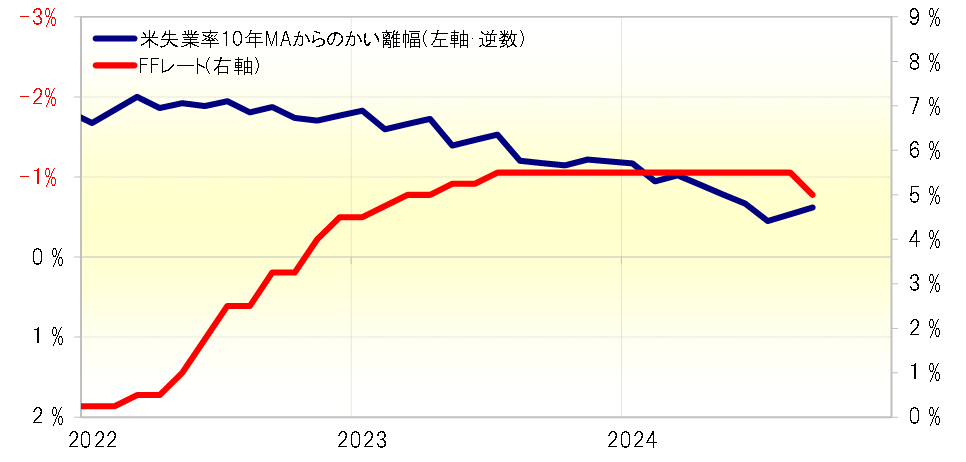

もともと、米国の政策金利であるFFレートと雇用統計の中の失業率は一定の相関関係があることが知られていた。この相関関係をより高めるために、失業率から過去10年の平均値(10年MA)を引いた修正値を算出したところ、まさに9月FOMC前の失業率急悪化は、大幅利下げの必要性を示唆するものとなっていた(図表1参照)。

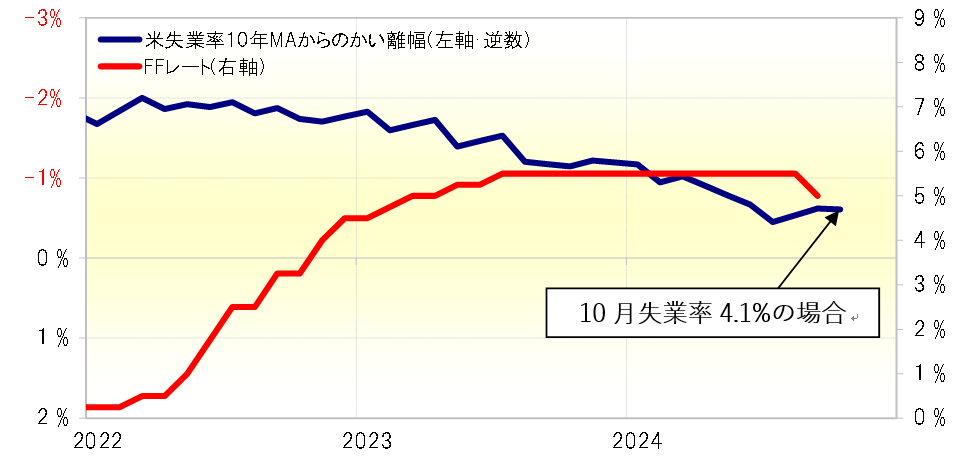

その失業率は、10月初めに発表された9月分が4.1%への改善となり、これは修正値で計算すると、11月FOMCでの利下げ見送り、政策金利の据え置きを示唆する意味のものだった(図表2参照)。こうした中で、年内残る2回のFOMCでの連続利下げを予想していた金利市場では予想の見直しを余儀なくされ、それが米金利上昇と米ドル高を後押しする形になった。

失業率は前回から横這いか否か?

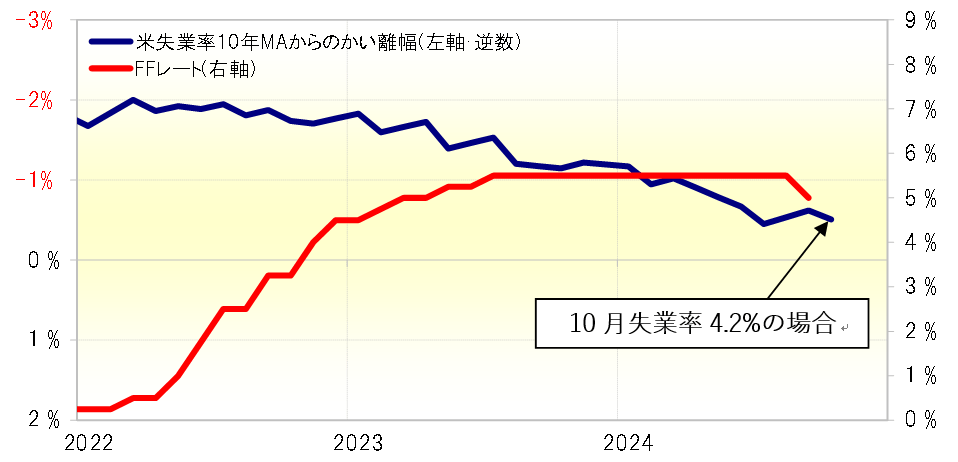

では、今回発表される10月失業率の結果は、11月7日予定のFOMCの金融政策判断へどのような示唆になるだろうか。失業率が前回から横這いの4.1%だった場合は、修正値の示唆は利下げ見送り、政策金利据え置きになりそうだ(図表3参照)。

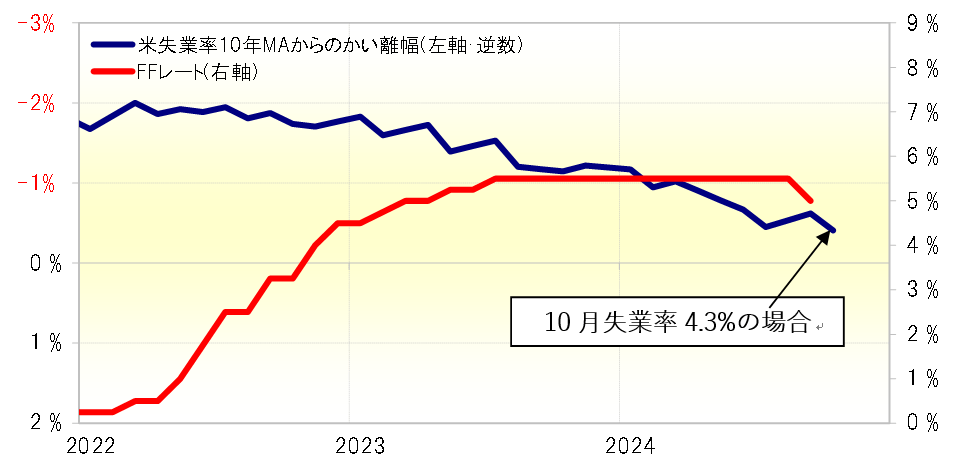

ただ失業率が4.2%に上昇した場合は、修正値は小幅の追加利下げ、基本的には0.25%の利下げの可能性を示唆することになるだろう(図表4参照)。さらに、失業率が4.3%以上へ比較的大きく悪化した場合は、修正値は0.5%の大幅利下げの可能性を示唆する見通しになる(図表5参照)。

以上、10月失業率の結果から、次回FOMCの利下げ幅を予想してみた。為替市場では雇用統計発表直後に失業率以上に過敏に反応するNFP(非農業部門雇用者数)について、今回は雇用増加数が11万人の増加と、最近の平均ペース(3ヶ月平均18万人増)を大きく下回るとの見方が一般的になっている。こちらの結果からも目が離せないことになりそうだ。