米ドル/円と金利差「異例の関係」が起こった背景

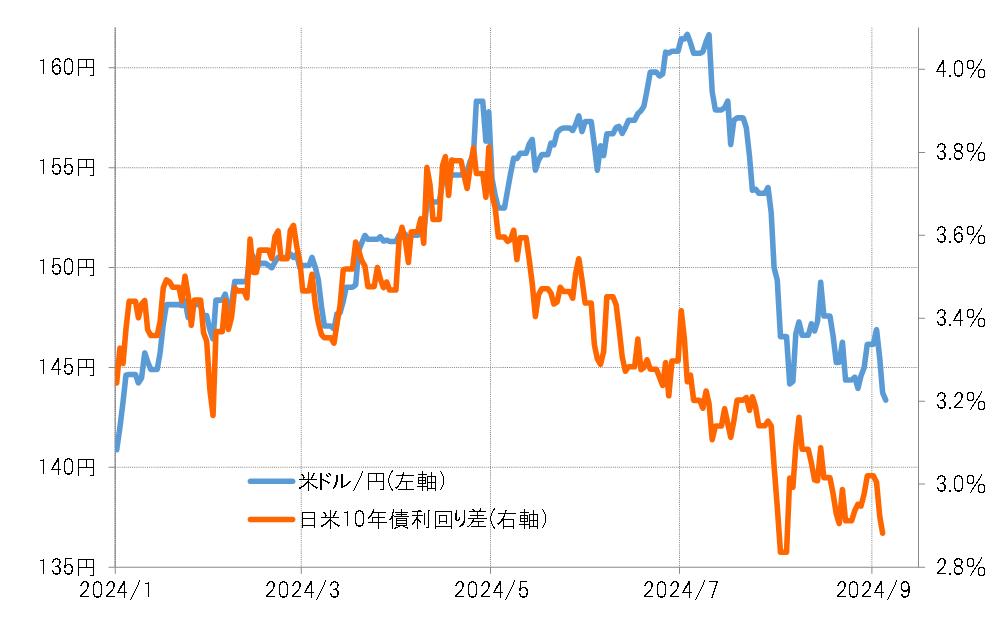

米ドル/円と日米金利差の関係は、2024年に入ってから微妙に崩れ始めた。特に5月以降、両者のかい離は大きく広がった。米ドル/円は7月初めにかけて161円まで上昇したが、これは日米10年債利回り米ドル優位・円劣位が大きく縮小する中で起こったものだった(図表1参照)。

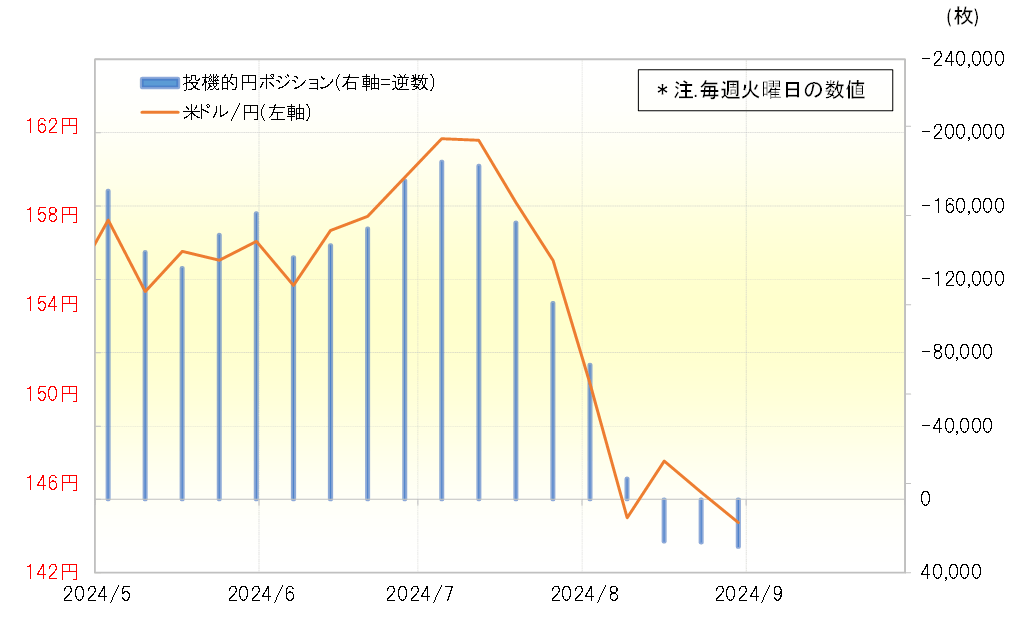

この金利差変化からのかい離が広がった5月以降の米ドル高・円安をうまく説明出来そうなのが、投機筋の米ドル買い・円売りだった。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、7月初めにかけて売り越し(米ドル買い越し)が過去最高規模に拡大したが、それは161円までの米ドル高・円安と強く相関したものだった(図表2参照)。

日米金利差米ドル優位・円劣位は5月以降縮小に向かったが、それでも10年債利回り差で見ると3%以上と大幅だった。短期売買を行う投機筋からすると、円買いに不利で円売りに有利なことは明らかだった。

以上の理由から、絶対的に大幅な金利差円劣位を拠り所とした投機筋の円売りが急拡大したことで、金利差変化からかい離した円安が広がったと考えられた。その意味では、この当時の米ドル/円の変動は投機筋の円売り次第というかなり異例の状況にあったと言えるだろう。

7月初めに161円で円安が一段落すると、その後の約1ヶ月で、141円まで約20円もの急激な円高の動きが起こった。この局面では過去最高規模に達した投機筋の円売り越しが一気に消滅し、それは米ドル安・円高とかなり相関性の高いものだった。それまでの円安が投機円売り次第だったことを考えると、その後の急激な円高が投機筋の急激な円買い戻し次第となったのは、まさに辻褄の合うものではないか。

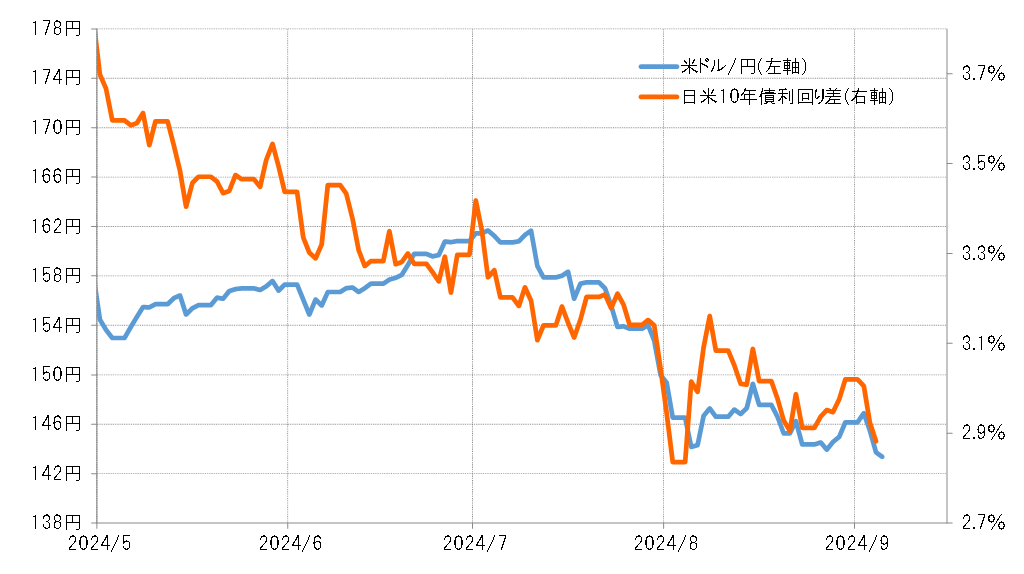

こうした動きを経て、7月以降、米ドル/円は日米金利差との相関関係が復活してきた。7月の161円から、8月にかけて150円を大きく割れて急落した米ドル/円の動きは、日米金利差米ドル優位・円劣位縮小と基本的に連動したものだった(図表3参照)。

日米10年債利回り差米ドル優位が3%を大きく下回り始め、金利差円劣位が円売りに圧倒的に有利という状況が徐々に変わり始めた。こうした中で、金利差変化とかい離して投機筋の円売りが円安を主導する異例の状況も幕を下ろしたということだろう。

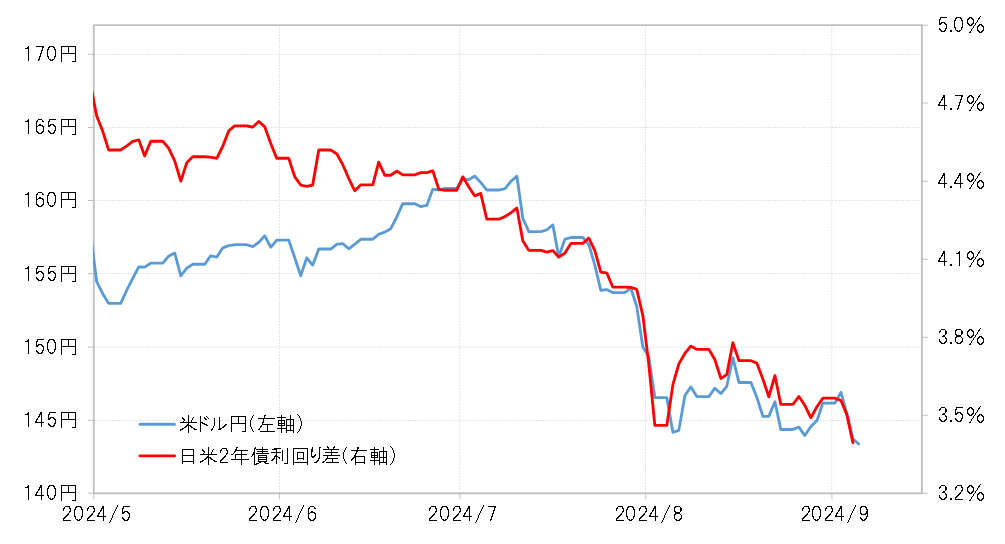

最近の米ドル/円は、基本的に日米金利差に沿って変動するという普通の状況に戻った。細かく見ると、日米の長期金利、10年債利回り差より、短期金利、2年債利回り差との相関関係が高くなっているようだ。これは、米利下げなど金融政策が米ドル/円変動の最大のテーマになっているためだろう(図表4参照)。こうした状況は、9月FOMC(米連邦公開市場委員会)以降もまだしばらく続く可能性が高いのではないか。