2000年8月のゼロ金利解除とITバブル崩壊

日銀が利上げした後から、世界的な株暴落が広がった前例として、2000年8月のケースがあった。当時、日銀は1999年1月に先進国史上初めて行ったゼロ金利政策の解除を模索していた。それをついに実行したのが2000年8月だったが、その後から世界的な株暴落が広がり、それは間もなくITバブル崩壊と呼ばれた。ではなぜこの時、日銀のゼロ金利解除はITバブル崩壊の株暴落のトリガー役のようになってしまったのか。

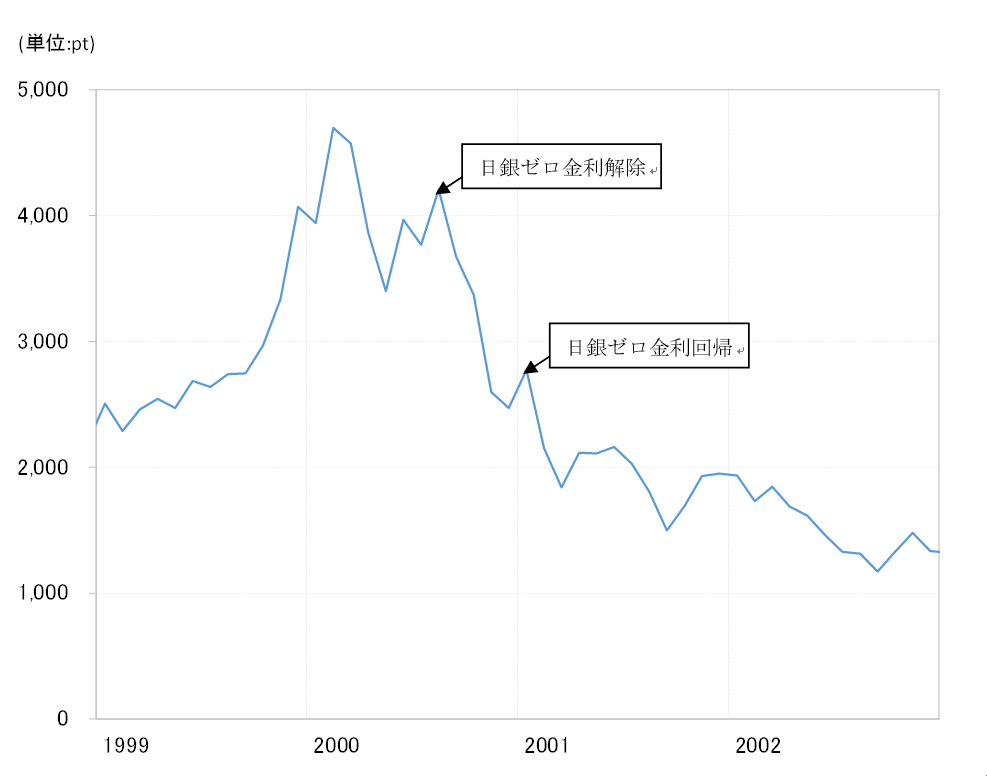

細かく言えば、ITバブル崩壊の株安は、ナスダック総合指数で見ると2000年3月から始まっていた。その後2割程度下落した後、株安が一息ついた中で迎えたのが8月だった(図表1参照)。そこで日銀がゼロ金利解除と言う利上げを決めたのは、当時はまだITバブル崩壊の株暴落局面との認識がなかったことを示しているだろう。

それにしてもなぜ、ゼロ金利解除はこのタイミングになったのか。実際にはもっと早く行いたかったようで、当時の日銀審議委員の1人は、私の取材に対してこんなふうに説明していた。

「米国が突然の金融市場の混乱を受けて緊急避難的に1998年9~11月に行った利下げの修正の利上げを始めたのが1999年後半だった。それなら、1999年1月に行った緊急避難的なゼロ金利の解除も1999年後半には正当化されるとの認識だった」。

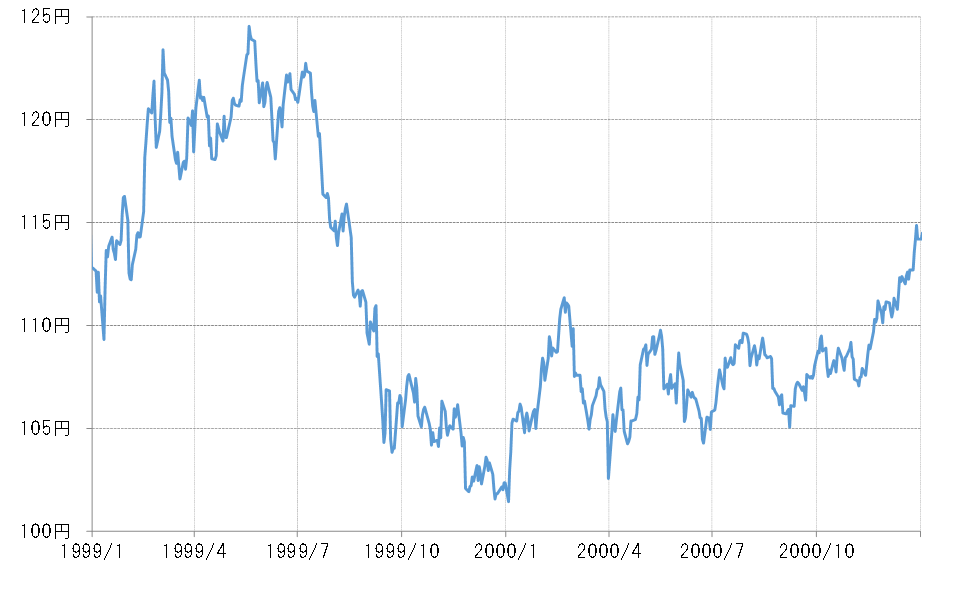

しかし、ゼロ金利解除に立ちはだかったのは円高だった。2000年1月にかけて米ドル/円は100円割れ寸前まで下落した(図表2参照)。こうした中で、G7(7ヶ国財務相会議)は2度に渡り、「日本政府の円高懸念を共有する」との声明を発表した。日本以外のG7諸国も円高懸念を共有する中で、円高をもたらしかねない日銀の利上げは行えなかったのだろう。

そして、2000年3月からは米国株を筆頭に世界的な株価急落が始まり、なおさら日銀の利上げなどできない状況になった。日銀にとって、円高と米国株の急落が一息ついた2000年8月は、ようやく訪れたゼロ金利解除のチャンスとの受け止め方だったのだろう。

しかし客観的に見ると、米国の利上げ局面はすでに終了しており、株価急落などを受けてむしろ利下げへの転換を模索する局面に移っていた。そんな世界的な潮流に逆行するゼロ金利解除と言う利上げへの固執。

それは結果的に、ITバブル崩壊の世界的株暴落のダメ押し役になったという最悪の評価となった。株安が広がる中で、日銀は2001年1月にはゼロ金利を復活させ、そしてその後は非伝統的金融緩和の量的緩和に追い込まれ、客観的に見ると屈辱の政策転換を余儀なくされるところとなってしまった。

2024年7月利上げと2000年ゼロ金利解除の2つの類似点

今回、7月31日の日銀利上げも、これまで見てきた2000年のゼロ金利解除のケースといくつかの類似点がある。その1つは、米国も含めて利下げへの転換期に入っている中で、それと逆行する利上げに動いたということ。そしてもう1つの類似点は、利上げは円安是正という為替相場への意識もかなり強く働いた可能性があったということだ。

2000年と2024年では、為替相場の方向性は正反対だったが、為替相場の影響も強く受ける形で、世界的な金融政策の潮流とは逆の政策を進めたという構図は両者に共通したところだったのではないか。

2000年8月のゼロ金利解除に対して、現在の植田日銀総裁は、当時は審議委員という立場で反対票を投じた数少ない1人だった。ただ植田総裁は、2024年7月の利上げ決定で、円安是正の強い政治的圧力に押し切られたとの見方が多そうだ。以上のように見ると、重要な金融政策の決定局面においては、個人の資質以上に、為替の影響を受けやすい日本という影響が勝りやすい点は興味深い。

最近にかけて、「世界一の経済大国」の米国の利下げ開始が現実的になってきたということは、それだけ世界的な景気減速が懸念される段階になってきたという意味になるだろう。日銀の利上げは小幅に過ぎないものだが、それでもそれが世界的な金融政策の潮流と逆行し、さらに金融政策的には邪道と言える為替を意識して行われた可能性があることは、世界的な株暴落のトリガー役を疑われる懸念があったとしても当然なのかもしれない。