一方的に円売りに傾斜するリスク

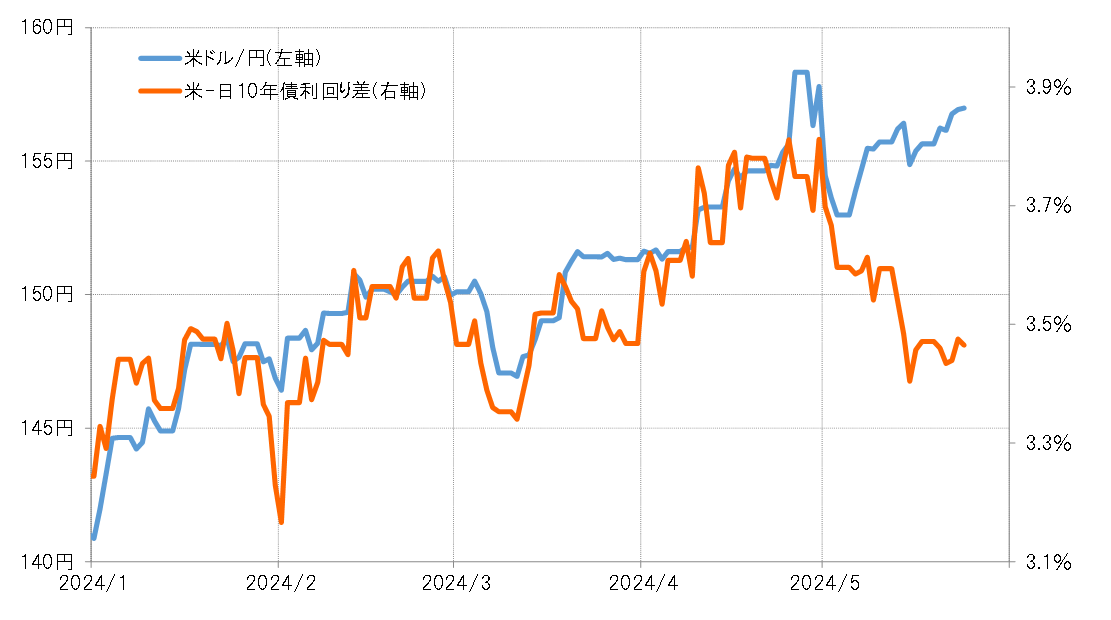

米ドル/円と日米金利差との関係の崩れが、最近にかけて一段と広がっている(図表1参照)。日米金利差円劣位縮小は普通なら円買いが要因となるが、それに対する米ドル安・円高の反応がすこぶる鈍い一方で、金利差円劣位拡大には過敏に円売りで反応、米ドル高・円安が進むためだろう。

この背景には、現在の円売りは金利差の変化ではなく、絶対的に大幅な金利差円劣位を拠り所としていることがあるだろう。例えば、日米の10年債利回り差円劣位は足元では3.4%程度で、これは月初の3.8%程度からはかなり縮小したことになる。ただ依然として3%以上の大幅な円劣位は、円買いには不利である一方、円売りには圧倒的に有利であることに変わりない。こうした中で、金利差円劣位縮小でも円高の反応は限られ、金利差円劣位拡大には着実に円安が進むとなっているのではないか。

それが、最近にかけて一段と目立ってきたのは、日本の通貨当局による為替介入を巡る影響もあるのではないか。円売りポジションにとっての最大のリスクは円高であり、円高をもたらす可能性のある当面における最大の要因が日本の当局による米ドル売り介入だった。その介入に対して、イエレン米財務長官がけん制と見られる発言を述べると、金利差円劣位の縮小を尻目に円売りは大きく反応した。これは、介入がなくなれば当面における円高リスクは大きく後退するとみて円売りが拡大したようにも見える。

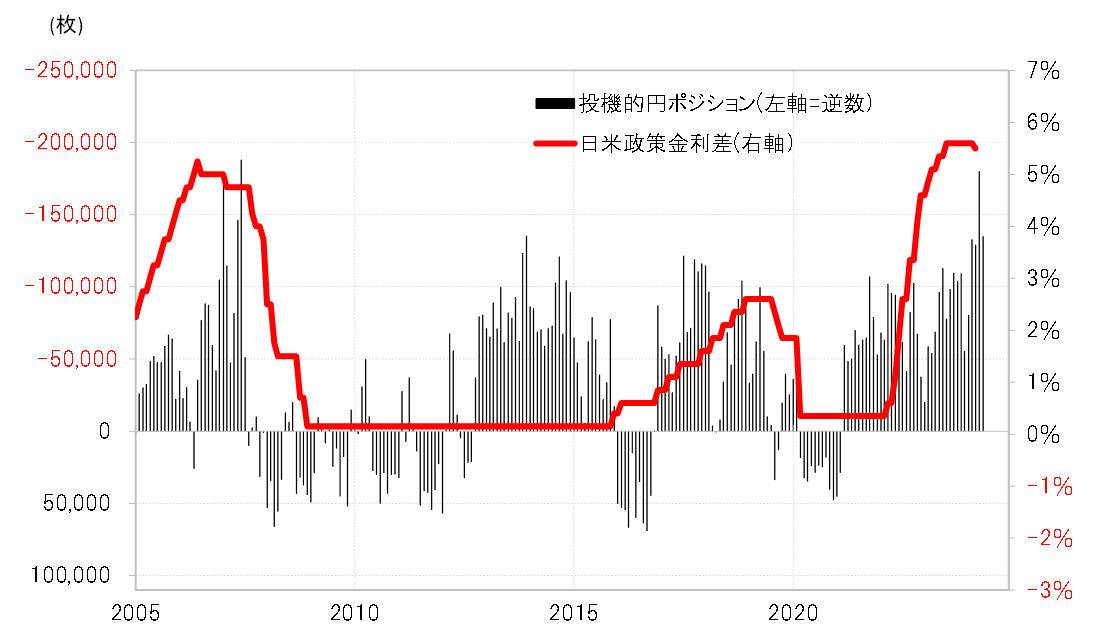

このように大幅な金利差円劣位を拠り所とした、投機筋、短期売買筋の円売り急増という現象は2007年にも見られた(図表2参照)。2007年2月、ドイツで開かれたG7(7ヶ国財務相会議)では、「円売りの一方向に偏り過ぎることのリスク」が問題視される一幕があったが、最近の状況は2007年と似たリスクを抱えている可能性もありそうだ。

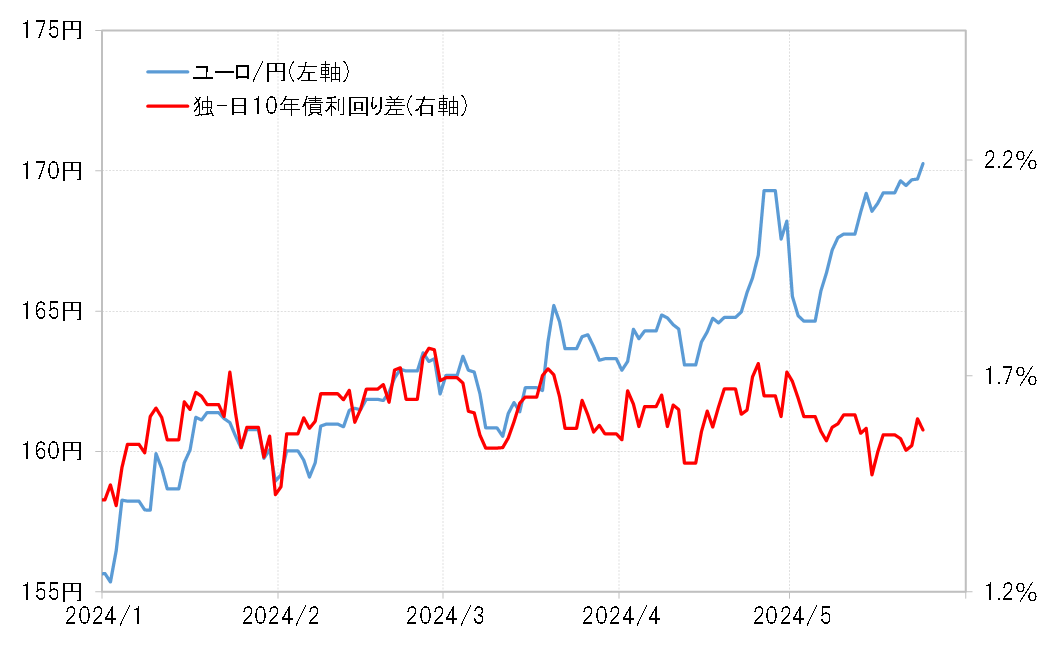

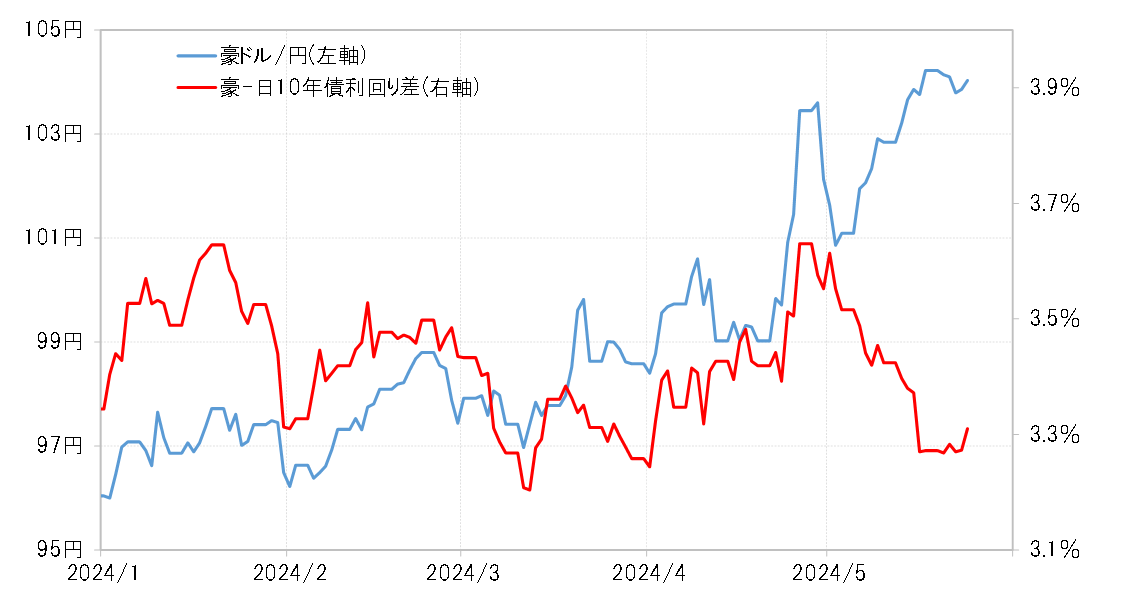

ユーロ/円や豪ドル/円などでも金利差から乖離した円安進行

金利差から乖離した円安の進行は、米ドル/円に限ったことではなく、ユーロ/円や豪ドル/円などのクロス円でも顕著だ(図表3、4参照)。そもそもクロス円は米ドル/円より介入リスクが低いことから、投機的円売りは仕掛けやすいということはありそうだ。ユーロ/円、豪ドル/円とも、年初来の円安値を大きく更新する展開が続いているが、これは金利差からは著しく乖離した動きだ。

為替相場にとって、金利差は車のアクセルとブレーキのような役割もあるだろう。金利差円劣位が拡大して円安が進む一方、縮小して円安が止まり、円高に戻す。金利差円劣位の縮小というブレーキに反応せず、一方的な円売りに傾斜した状況には危うさも感じられるのではないか。