円高阻止介入を止めたのに円安へ反転=2004年

先週、一時151円台まで米ドル安・円高に戻したものの、今週は改めて155円を超えるところまで米ドル高・円安に戻してきた。そのきっかけは、米イエレン財務長官が、日本の通貨当局の為替介入をけん制したことで、日本は介入に動きにくくなったのではないかとの見方が広がったことだろう。

米国の批判を受けて日本が為替介入を止めたと見られたことは、2004年3月にもあった。当時、日本政府は2003年1月から1年以上に渡り円高阻止の介入を続けていた。それに対して、2004年3月、当時のグリーンスパンFRB(米連邦準備制度理事会)議長の発言は、日本政府の為替介入を批判する意味と受け止められた。そして、事実として日本政府はその後から介入を止めた。

当時の一般的な受け止め方は、米ドル安・円高の流れにとっての「障害」は、ほとんど日本政府の円高阻止介入だけというものだった。その「障害」がなくなったら、いよいよ米ドル安・円高は止まらなくなるだろうと思われた。

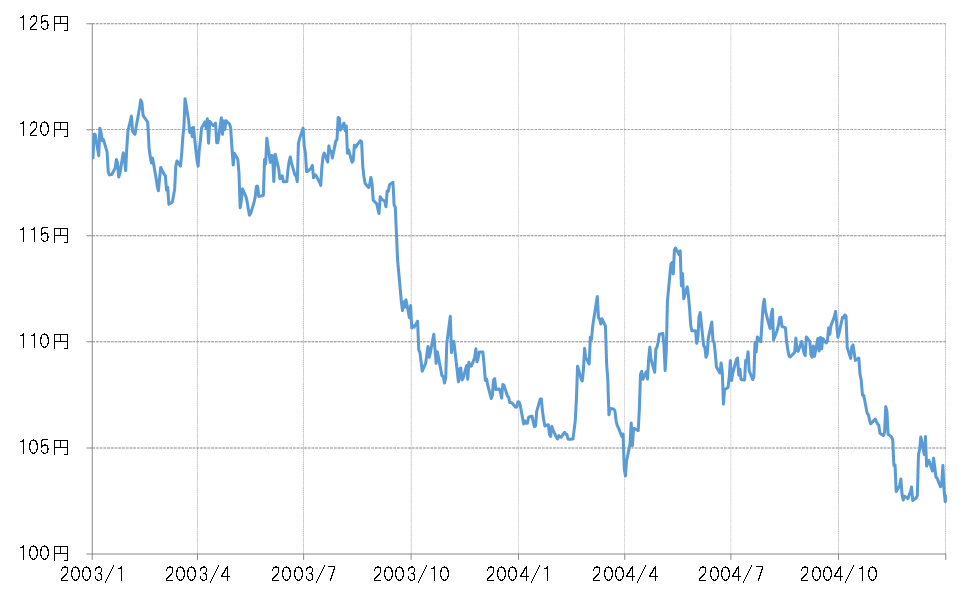

3月は日本企業の中間期末であり、そもそも日本の介入中断も、例えば「寝たふり作戦」に過ぎないかもしれない。そうしたことから、しばらく米ドル/円も下げ渋りが続いた。しかし、3月の最終営業日が終わり、実質的に日本企業の新年度入りになる中で、米ドル売りは殺到した。それまでの下限、105円を割れると、あっという間に103円台まで米ドルは急落した。そして、それもあくまで、ほんの通過点に過ぎず、100円割れは時間の問題と、ほとんどの市場参加者が感じていただろう。

ところが、米ドルは103円台で下げ止まると、一転して反発に転じた(図表1参照)。日本政府が介入を再開したわけではなかった。それではなぜ、誰もが間違いないと思った一段の米ドル安・円高見通しはあっという間に裏切られるところとなったのか。

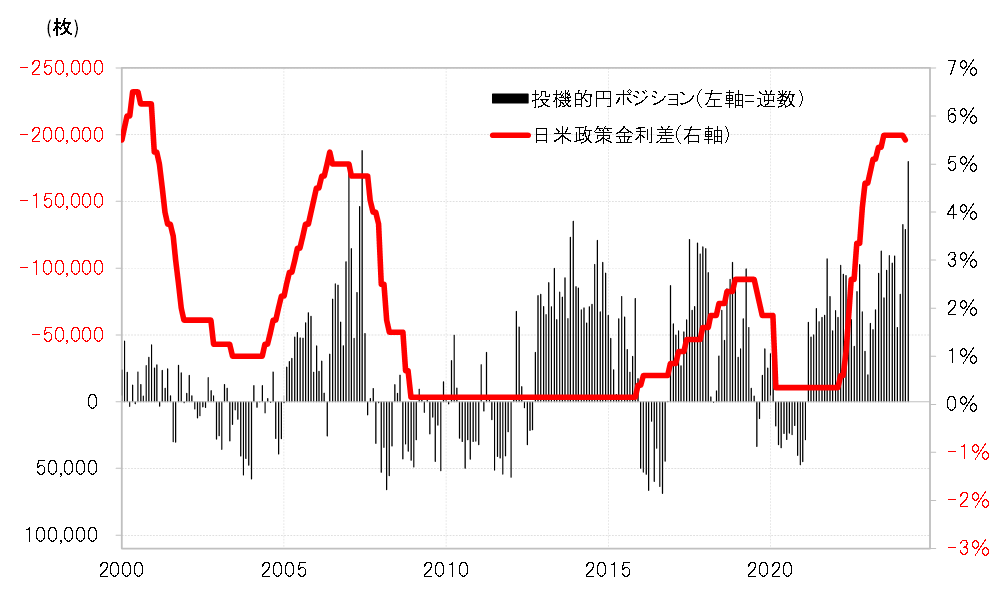

当時、投機筋のポジション、CFTC(米商品先物取引委員会)統計の円ポジションは、2月にかけて5万枚以上の買い越しとなり、経験的に低金利にもかかわらず円は「買われ過ぎ」懸念が強くなっていた(図表2参照)。その意味では、日本政府の介入が円高を止めていただけでなく、そもそもマーケットの円買いが限界に達していたといった面もあったのかもしれない。

介入が舞台から降りたことで、円買いの限界が露わになった。そのように考えると、2004年3月、米ドル売り・円買いにとって「唯一の障害」と見られていた日本政府の介入が終わった後に、逆に米ドル安・円高の行き詰まりが確認されたのは辻褄が合うように思える。

鍵は介入より「行き過ぎ」か?

約20年前のケースについて振り返ってみたが、現在の為替政策の実質的な責任者である神田財務官は、当時為替介入の陣頭指揮をとっていた財務省国際局為替市場課の幹部の1人だった。その意味では、米国の批判を受けた介入という構図は、記憶にあるのかもしれない。

当時と最近は、円高阻止と円安阻止と、為替相場の方向性は正反対ながら、似ている点もある。その1つは、上述のように、2004年は円買いが「行き過ぎ」だったのに対し、足元は円売りが「行き過ぎ」になっているということ。

2004年は、介入を止めたら、結果的には円買いの「行き過ぎ」の反動で米ドル高・円安に戻す展開となった。では今回はどうか。CFTC統計の投機筋のポジションは、最近にかけて記録的な米ドル買い・円売りとなっていた。介入を止めて、それでも米ドル高・円安が限られるなら、「行き過ぎ」の反動で米ドル安・円高に戻る可能性も意識する必要があるのではないか。