今回は円独歩安で米ドル独歩高ではない

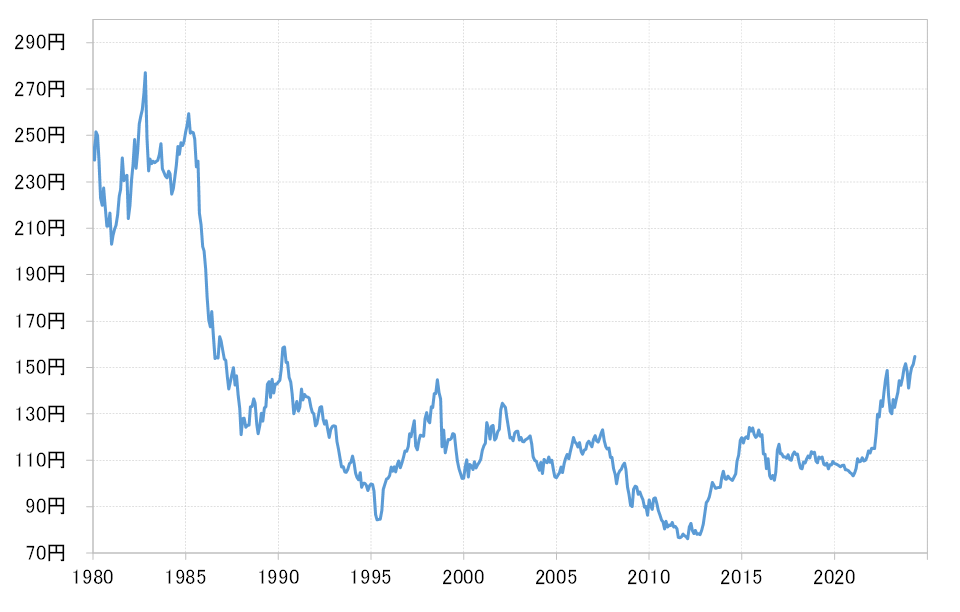

米ドル/円の基調転換に協調介入が重要な役割を果たした代表例は、やはり1985年9月の「プラザ合意」だろう。これは、実質的な米ドル切り下げ策であり、当時のG5(先進5ヶ国)が米ドル売りの協調介入に出動、対円だけでなく対独マルクなどでも米ドル安への誘導に動いた(図表1参照)。

これをきっかけに、それまで1米ドル=250円程度だった米ドル/円は1年余りで150円、さらに120円までの大暴落となった。この「プラザ合意」の印象が余りに強いことが、重要な基調転換のためには協調介入が必要との思い込みになっている可能性はあるかもしれない。

協調介入の終焉

事実として、1995年4月にかけて展開した1米ドル=100円を超える円高、「超円高」が80円で終わった局面も、当時の最安値で米ドルを買ったのはG7(先進7ヶ国)協調介入だった。ただし、協調介入が米ドル/円の基調転換に関わったのは、実際的にはこれが最後だった。

その後、米ドル/円に対する日米の協調介入は1998年にも行われたが、当時の米ドル高・円安を転換させることはできなかった。ユーロ安阻止のG7協調介入は2000年9月に行われ、ユーロ安を止めることに成功した。そして、2001年9月、いわゆる「9・11」、米同時多発テロ事件を受けた米ドル急落に対してもG7協調介入の出動となったが、これが今のところ最後の協調介入であり、その後は米国やユーロ圏ではそもそも為替介入も行われていない。

そうした中でも、米ドル/円は2011年には1米ドル=75円まで下落が続いたことがあったが、日本の単独介入で円高阻止を達成した。そして、まだ記憶に新しい2022年、約32年ぶりに150円を超えて展開した円安も、日本単独の介入で一段落するところとなった。以上のように見ると、この20年余りは、協調介入は行われず、必要ならば単独の為替介入で対応するのがスタンダードになっている。

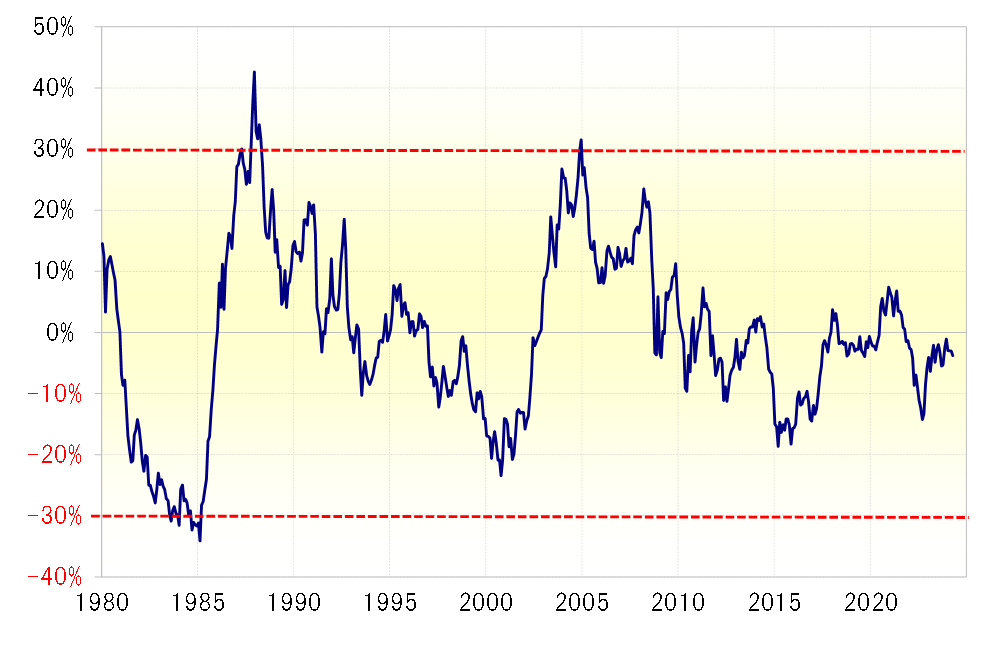

今回の場合は、米ドル/円は5年MA(移動平均線)を2割以上上回り、経験的に円安阻止介入が行われておかしくないほど米ドル高・円安の「行き過ぎ」懸念があるものの、ユーロ/米ドルなどでは「行き過ぎ」懸念はほとんどない(図表2参照)。

米ドル/ユーロで見ると

これは、ユーロを独マルクに換算して1985年プラザ合意当時の5年MAかい離率で見た場合、極端なユーロ安・米ドル高の「行き過ぎ」だったことと比べると違いが明らかだろう。要するに、「プラザ合意」の時の問題は米ドルの独歩高であり、是正のためには米ドル売りの協調介入が必要だった。これに対して今の問題は、少なくとも先進国間では米ドルの独歩高ではない。

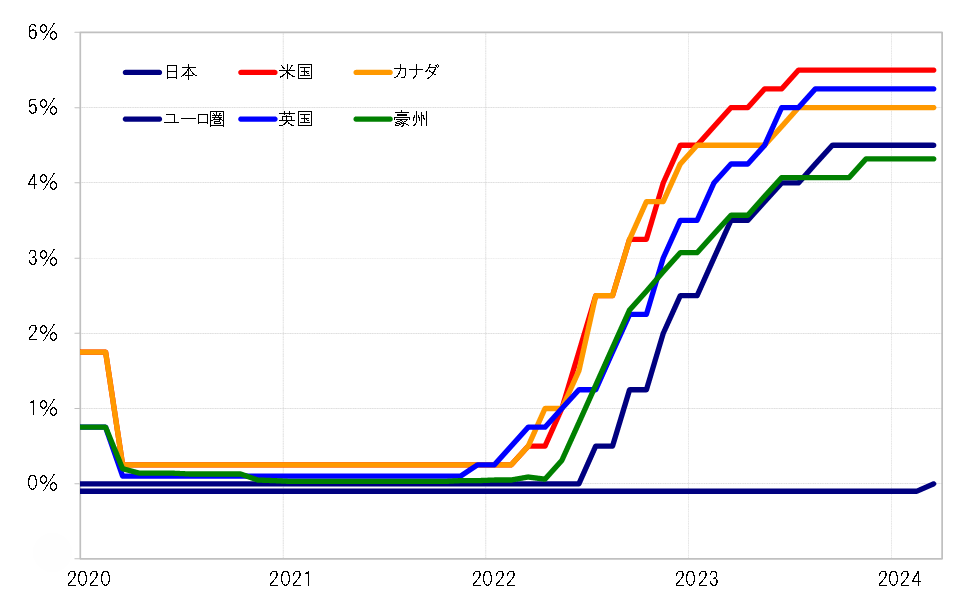

2022年以降、歴史的なインフレ対策として先進国は軒並み大幅な利上げに動いた。その中で日本がほぼ唯一利上げができなかった(図表3参照)。この結果、日本を除いた先進国間の金利差拡大は限定的にとどまり、金利差の顕著な拡大は日本と他の先進国との間で起こった。

こうした中で、先進国間では事実上の円独歩安となったわけだ。それに対して為替介入を行うなら、素直に円買い介入となる。この構図は2022年と基本的に同じだ。ましてや米国はなお金融引き締め局面にある中で、それと逆行する米ドル売りの協調介入に出動するのは余程の円安、例えば「円危機」と呼ばれる局面にでもならない限りないだろう。