2013年と並び、2007年以来の大幅=投機筋の円売り越し

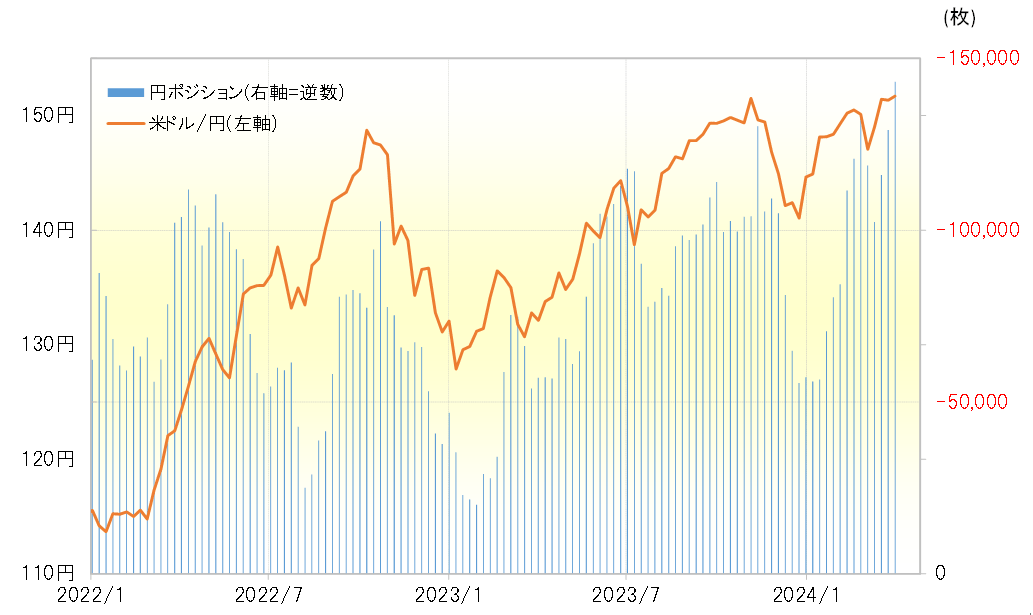

ヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジション(対米ドル)の円売り越し(米ドル買い越し)が先週14万枚以上に拡大し、年初来の最高を更新した。円売り越しは、2023年にも13万枚台まで拡大したが、14万枚以上に拡大したのは2013年12月以来、約10年ぶりになる。米ドル高・円安へ、投機筋の円売りの影響が大きくなっていることを示しているだろう(図表1参照)。

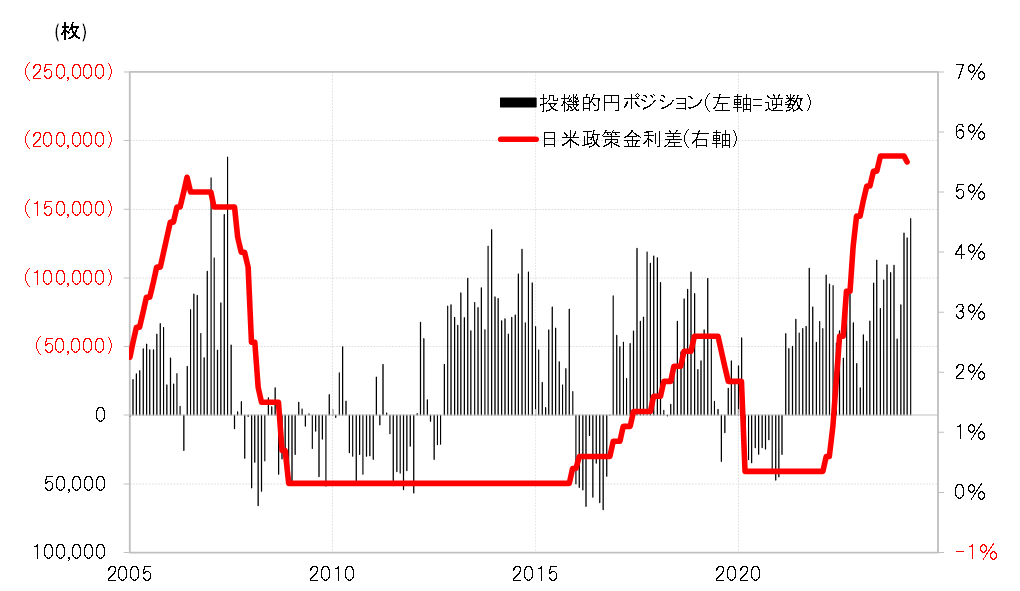

2010年以降の円売り越し最高は、先週と2013年12月に記録した14万枚。それ以上の円売り越し拡大となると、18万枚を記録した2007年まで遡る必要が出てくる(図表2参照)。

このうち、2013年12月は、日米ともに2008年「リーマン・ショック」以降のゼロ金利政策を継続中だったため日米政策金利差もゼロだった。金利差がほとんどなかった中で投機筋の円売りが急拡大した背景は、当時アベノミクス円安と呼ばれた記録的な円安相場が展開中だったことが大きいだろう。アベノミクスとは、日銀の大胆な金融緩和を受けた円安を容認することで日本経済のデフレからの脱却を目指したものだった。そうした中で投機筋の円売りも急拡大したと考えられた。

そんな2013年12月を大きく上回り、18万枚という過去最高の円売り越しを記録したのが2007年だ。この時の投機筋の円売り拡大の主因は大幅な金利差円劣位だろう。当時の日米政策金利差円劣位は5%の大幅となっていた。このような大幅な金利差円劣位を受けた圧倒的に円売り有利の状況が、記録的な円売り拡大を後押しした最大の要因だったと考えられる。

足元の日米政策金利差円劣位も、2007年以来の5%以上の大幅となっている。その意味では、最近の投機筋の円売り拡大も、これまで見てきた中では2013年より2007年に近い構図で起こっている可能性が高いのではないか(後編に続く)。