日経平均の本日の下げは調整局面の動き

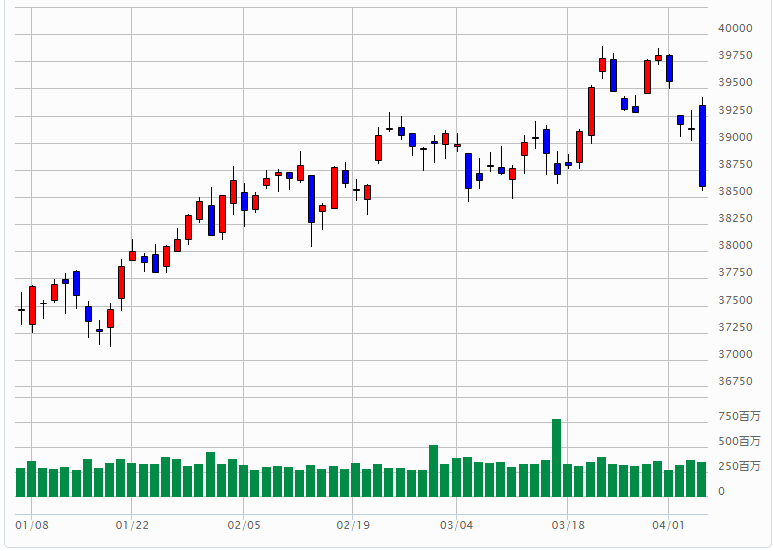

日経平均の下げがきつい。きょうの前場で日経平均は下げ幅を拡大し、取引時間中としては3月18日以来、約3週間ぶりに節目の3万9000円を下回り、下げ幅は一時1000円に迫る場面があった。

今日の下げは米国株の急落に引きずられて大きなものになっているが、仮に米国株の下げがなかったとしても、日本株は調整局面の動きをしていたであろう。

米国株相場、金利対比の割高感はハイテクバブル当時なみ

目先のリスクは中東情勢、それに絡む原油相場など外部環境だ。特に米国株相場が現水準を維持できるかという点が大きな懸念材料である。

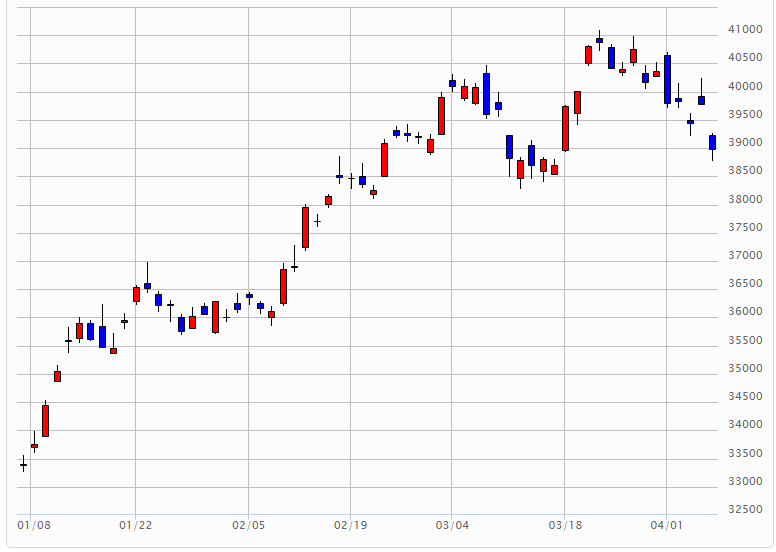

ダウ平均のチャートを見ると、年初から順調に上げてきたが、3万9000ドルを超えたあたりで上値が重くなり、しばらく横ばい推移が続いたが、3月下旬に一気に上放れて28日には3万9807ドルと最高値をつけにいった。ところが、そこで短期ダブルトップの形で天井を打ち、そして昨日の大幅陰線での下落となった。チャートの形は非常によろしくない。

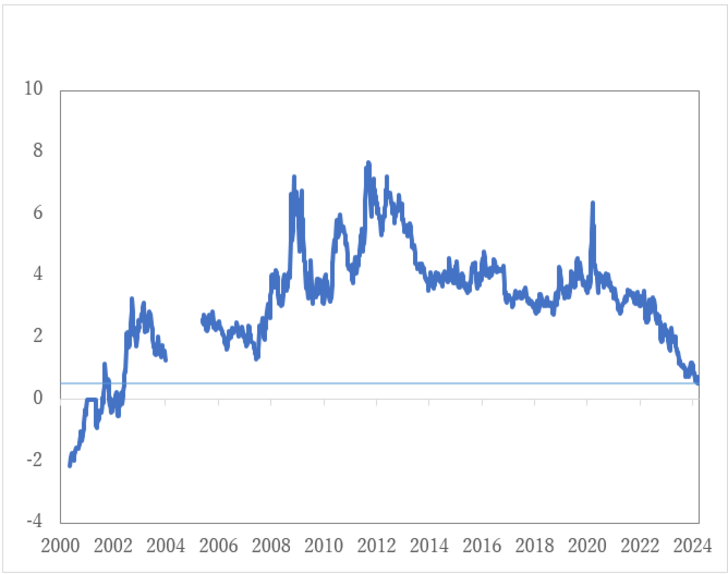

米国株でなによりも懸念されるのが金利対比の割高感である。S&P500 の12ヶ月先予想益利回りと10年債利回りの差であるイールドスプレッドは、0.53%まで縮小した。これは2002年6月以来の水準である。つまり、米国株最大のバブル相場だったハイテクバブルのころ以来のバリュエーションとなっているわけだ。

出所:Bloombergデータよりマネックス証券作成

これは以前からマーケットで議論され、当レポートでも指摘してきたことである。これについては、様々な見解があり、なかでもマグニフィセント7が引っ張る相場は、これまでと同じ次元では語れないという説に、一定の説得感があった。しかし、その「7」のうち、テスラはすでに凋落が激しい。アップルも年初からは下落基調で過去1年の株価はダブルトップを形成している。アルファベットも過去半年ではS&P500に劣後する。マグニフィセント7の威光も陰りが見えてきたようだ。こうなると、エヌビディア1社が引っ張る相場とは言わないまでも、AIブームによる割高感が否定しきれなくなる。

足元一番のリスクは利下げの道筋が見えないこと

Finacial Timesのグローバル・ビジネス・コラムニスト、ラナ・フォルーハーの記事によれば、「米市場調査会社カレンシー・リサーチ・アソシエイツは2月の報告書で、エヌビディアの今の株価は今後4,500年間、配当を出し続けなければ正当化できないと指摘した」という。どういう前提によるモデルかがわからないので、なんとも言えないが、そのような見方があるのも事実ということである。

相場全体にせよ、個別株にせよ、バリュエーションの議論は難しい。いかようにも解釈できる、言い換えれば絶対的な正解がないからだ。

しかし、われわれがこれまで過去に参考にしてきた「常識的な」尺度というものはある。それに照らせば今の米国株の金利対比のバリュエーションは割高である。This Time Is Different という声はあっても、である。この状況を解消するには、FED(連邦準備制度)の利下げの道筋が見えることだが、それが一向に見えなくなってしまっているという点が、足元の一番のリスクである。