介入と決算の関係

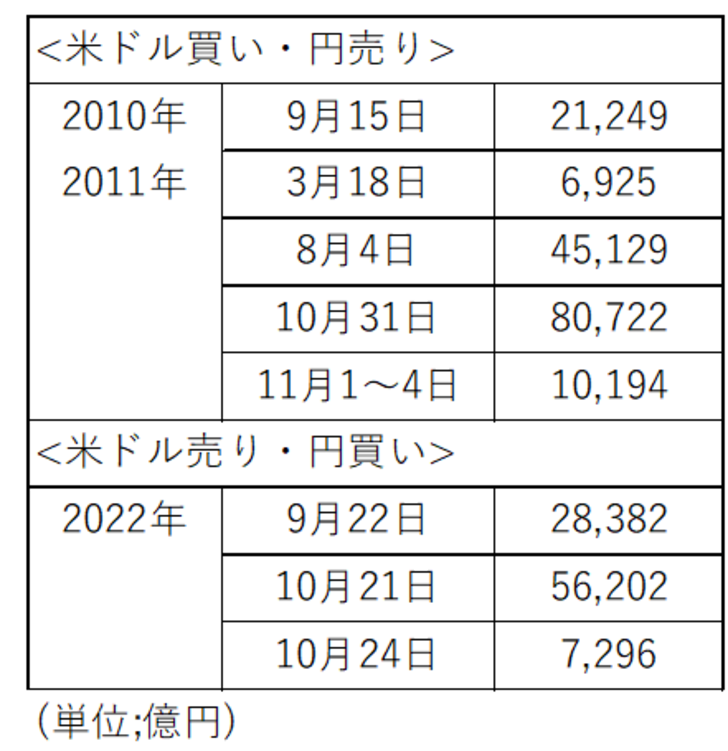

日本の通貨当局による前回の為替介入は2022年9~10月に行われた円安阻止を目的としたものだった。そして前々回は2010年9月~2011年11月にかけて1年余りに渡り断続的に行われた円高阻止を目的としたものだった(図表1参照)。

それにしても、なぜ過去2回の介入局面における最初の介入は9月だったのか。大きな理由として、日本企業の9月末中間決算期末前というタイミングがあったのではないか。基本的に円安は輸入企業の決算にとってマイナス要因であり、逆に円高は輸出企業の決算にとってマイナス要因だ。そうした円安・円高が、決算が近づくタイミングで急激に動くことを回避するとの判断が、為替相場水準などとともに、決算前に介入を始めた一因だったのではないか。

そうした考え方からすると、今回の場合も3月末の日本企業の決算が近づく中で、特に151.9円程度というこの間の円安値を更新し、一気に155円を目指すような円一段安になった場合は、輸入企業の円安による決算に対する悪影響へ配慮する目的で2022年10月以来の円安阻止介入が再開される可能性は注目されるのではないか。

その一方で、3月末までに151.9円程度の円安値更新に至らない場合、介入再開は控える可能性が高いのではないか。この場合、鍵になっているのは、通貨当局は明示こそしないものの、実は株価との関係が注目される。

介入と株価の関係

2022年と2023年は2年連続で米ドル高・円安が151円台まで進んだが、円安阻止介入は前者では実施されたのに対し、後者では実施されなかった。両者の分かりやすい違いに株価との関係があった。2022年は151円まで米ドル高・円安が進む過程で日本株は下落が目立ったのに対し、2023年は春から一段高となった株価は円安が加速する中でも高値圏での推移が続いていた(図表2参照)。

円安と株安が同時的に展開する場合、日本経済にとって「悪い円安」阻止への期待が高まりそうであるのに対し、株高が広がる中では円安への注目も相対的に低下する可能性がある。

円安の不満目立たず

そもそも米国やユーロ圏ではすでに、2001年を最後に20年以上行われていない為替介入は、国際的には日本の特殊性のように受け止められている面もありそうだ。こうしたことから、日本の通貨当局においても、為替介入は余程必要な時に行うようになり、結果的に株価動向はその判断に影響している可能性があるのではないか。

最近の日本株は「怒涛の株高」の様相となっている。それに加えて、慣れなどもあるのか、2022年頃に比べると円安への不満も目立たなくなってきた印象がある。実際には、円安にもメリット・デメリットともにあるが、株高が広がり、円安への不満の声が目立たなくなると、通貨当局の円安阻止への責任感が低下するということも否めないところではないだろうか。