「ヘッジの円売り」縮小の可能性

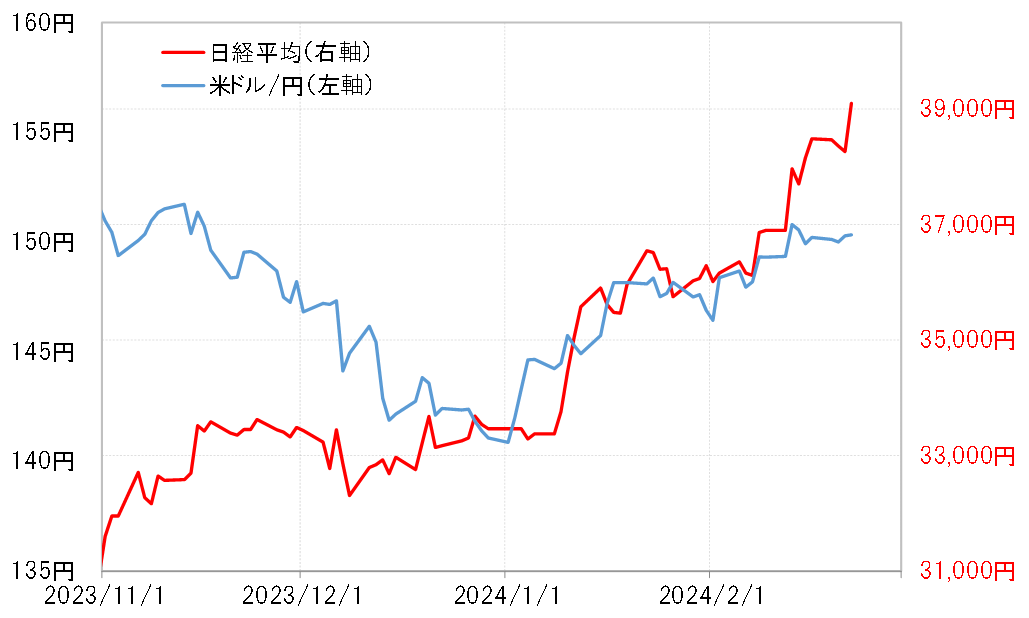

年明けから日本株が一段高に向かう動きは、米ドル高・円安とある程度連れたようになっていた。これは海外の投資家が日本株に投資する上で、円安に伴う為替損失を回避する目的から円売りを行ったことが一因と見られてきた。ただ、そうした「日本株高=円安」の連動性が、米ドル高・円安が150円前後まで達したあたりから低下してきたようだ(図表1参照)。

これは、米ドル高・円安がここ数年の円の最安値圏に達したことにより、さらなる円安の余地も限られるとの判断から、海外投資家も為替損失回避の円売り、いわゆる「ヘッジの円売り」を行わず日本株に投資する手法に変更してきた影響ではないか。

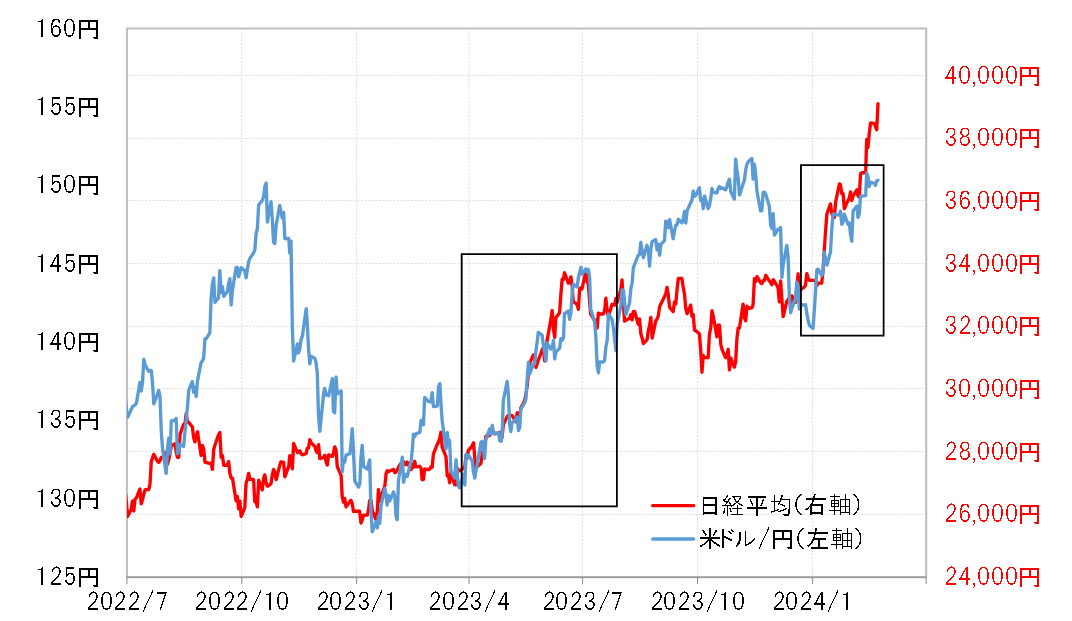

「日本株高=円安」の連動は年明け以降に限ったものではなく、2023年春から夏にかけて日本株が一段高に向かった局面でも同じ現象だった(図表2参照)。両者に共通するのは、日本株一段高のリード役を担ったのは海外投資家と見られたことだった。海外投資家からすると、日本株投資を行う上で円安に伴う為替損失リスクという問題が発生する。このため、そのような為替損失リスクを回避する目的で日本株買いと円売りを同時に行うため、「日本株高=円安」の連動になったと考えられた。

ただし、このような投資手法はあくまでも円安予想が大前提になっている。さらなる円安リスクが低いと予想された場合は、海外投資家はあえて為替リスク回避目的の円売り、いわゆる「ヘッジの円売り」を行うことなく日本株を買うだけで済むだろう。

米ドル高・円安のここ数年のピークは、2022年と2023年に2年連続で記録した151円台だった。最近になって、この間の円の最安値圏近くまで改めて達したことから、さらなる円相場の下落余地にも自ずと限度がありそうだと予想される。そのため、海外投資家が日本株投資の際の「ヘッジの円売り」を縮小し始めており、それが「日本株高=円安」の連動性が低下してきた一因の可能性があるのではないか。

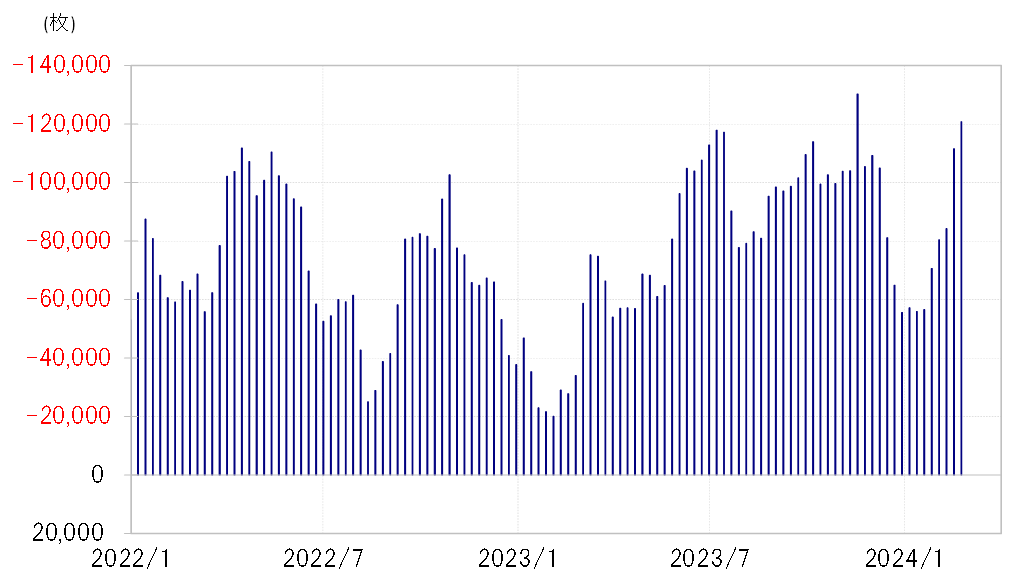

海外投資家の取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、先週にかけて売り越し(米ドル買い越し)が12万枚以上に拡大した(図表3参照)。これも、年明け以降の海外投資家による「日本株買い+ヘッジの円売り」の動きと符合しているようにも見える。

2023年は、7月にかけてこのデータの円売り越し拡大が一段落した後、米ドル/円の145円程度から137円までの急反落が起こった。今回の場合も、海外投資家の円売り一段落が円高への反動をもたらすことになるかは注目してみたい。