金利差との関係で考える

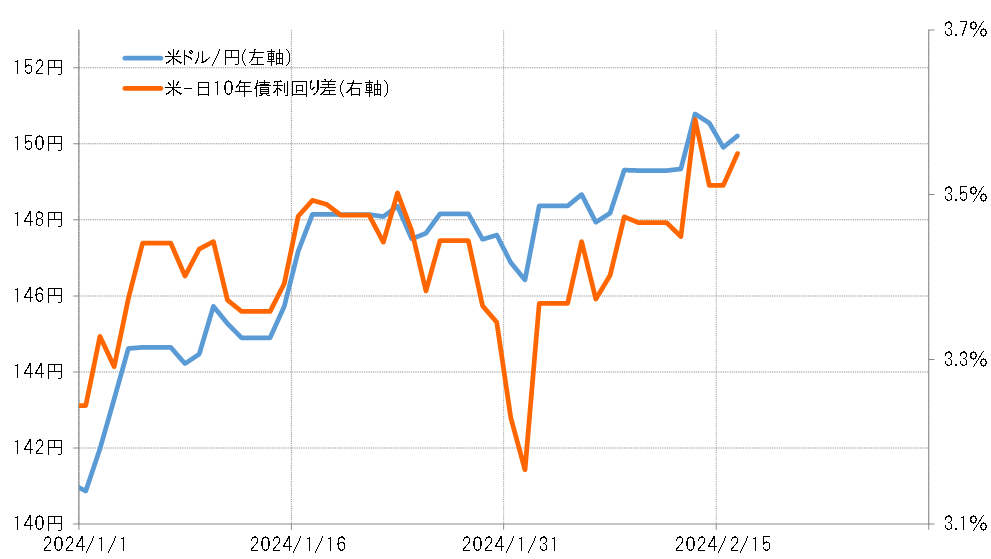

図表1は、2024年1月以降の米ドル/円に日米10年債利回り差を重ねたもの。この関係を前提に、米ドル/円がこの間の米ドル高値である円安値151円台を更新し、さらなる米ドル高・円安が広がるシナリオとして、①152円②155円③160円の3つのケースに必要な金利差米ドル優位拡大について考えてみる。

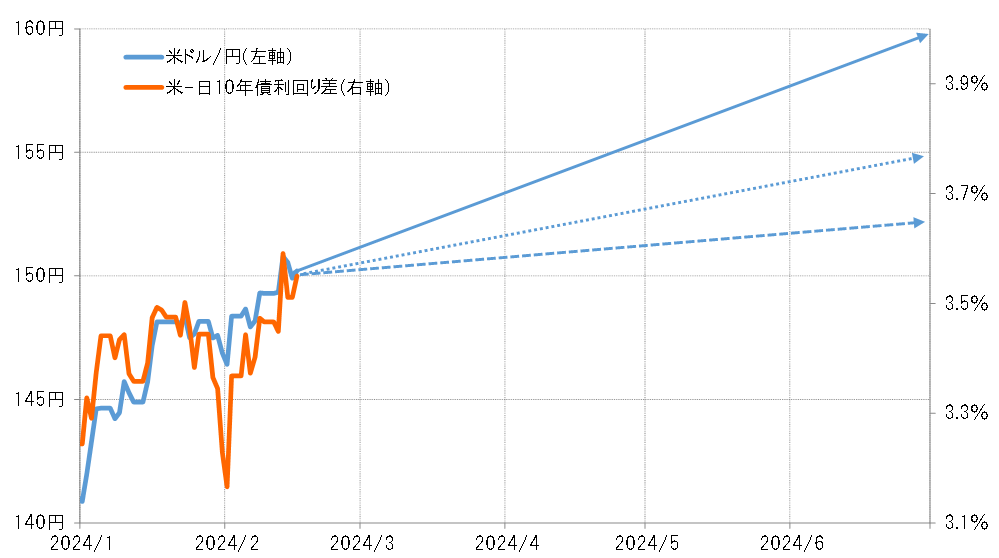

この間の関係を前提にすると、①152円の米ドル高・円安に必要な金利差米ドル優位拡大は3.6%強、②155円に必要なのは同3.8%弱、③160円に必要なのは同4%程度となりそうだ(図表2参照)。そこで次に、それぞれの金利差米ドル優位を達成するために必要な日米の金利、10年債利回りの水準を考えてみよう。

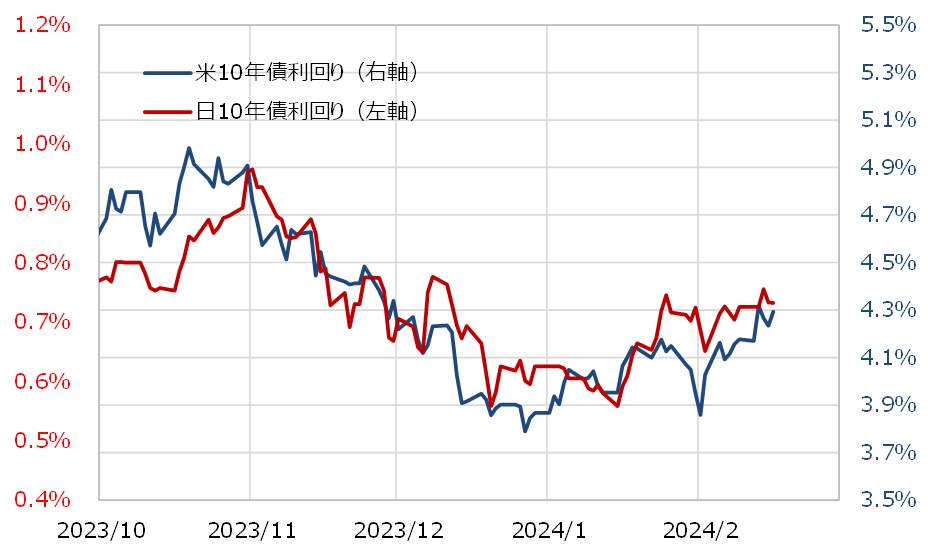

日米の10年債利回りは基本的に連動する。このため米金利の上昇に連れて日本の金利も上昇しながら、10年債利回り差米ドル優位が上述の3つのシナリオを達成するための日米金利、具体的には「米10年債利回り-日10年債利回り」の組み合わせは以下のようになりそうだ(図表3参照)。

①米4.4%-日0.75%=米ドル優位3.65%

②米4.7%-日0.9%=米ドル優位3.8%

③米5%-日1%=米ドル優位4%

米ドル/円と米10年債利回りの関係に絞ってみると、米ドル/円が①152円以上に上昇するために必要な米10年債利回りは4.4%、②155円以上に上昇するために必要な米10年債利回りは4.7%、③160円以上に上昇するために必要な米10年債利回りは5%という感じになるだろう。問題はそれが可能か、それとも不可能かということだ。

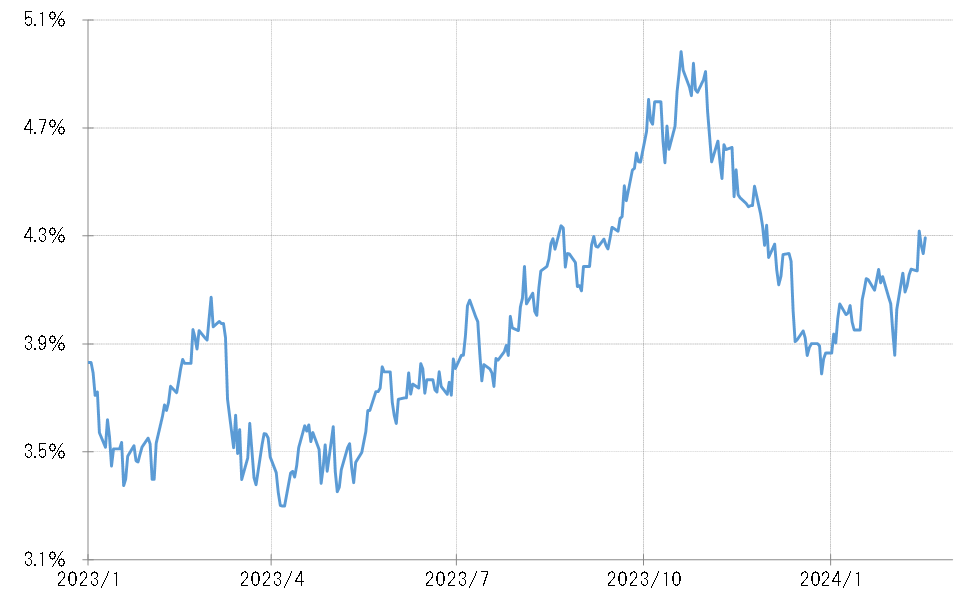

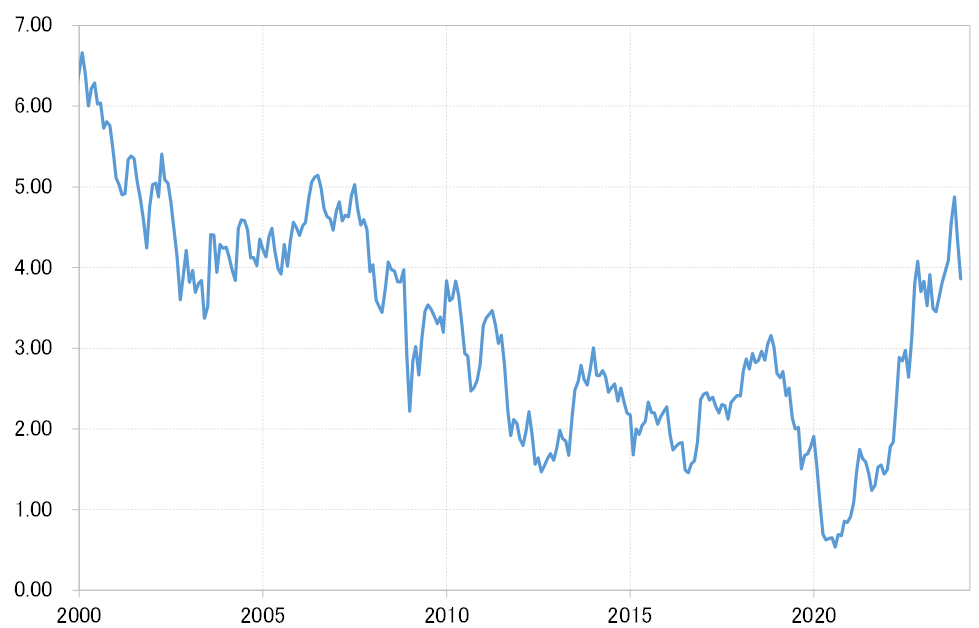

①4.4%については、米10年債利回りは先週からこれまでのレンジを上放れ、4.2%を大きく上回ったことからすでに射程内に入っている水準だろう。次に②4.7%という水準だが、これは2023年10月にほぼ1ヶ月上回ったに過ぎない(図表4参照)。当時は、2023年7~9月期の米実質GDPが前期比年率で5%近い異例の高成長となった直後のタイミングだった。加えて、米財政赤字拡大に伴う債券の需給懸念も金利上昇要因だったと見られ、それが最近にかけて後退したとされていることも加味すると、再び米10年債利回りが4.7%以上に上昇するのは簡単ではないのではないか。

米10年債利回りは、2023年10月に約5%まで上昇したが、2007年以来約16年ぶりのことだった(図表5参照)。記録的な米金利上昇が起こった背景には、2023年7~9月期の米実質GDPがほとんど「5%成長」を達成したということがあった。

米国の「異例の高成長」は2年連続で可能なのか?

以上を踏まえると、年内160円の米ドル高・円安を達成するためには、米10年債利回りが再び5%の大台に達することが必要で、それには米実質GDPが四半期5%成長という「異例の高成長」が続くことが必要になる。

米国の四半期成長率が4%以上となったのは、2010年以降この2023年7~9月期以外では、2020年「コロナ・ショック」後の混乱期を除くと、2回しかなかった。それも、2014年4~6月期の4%、2018年4~6月期の4.1%と5%には遠く及ばないものだった。

米10年債利回りが再び5%まで上昇するには、米経済の「異例の高成長」が2年連続で起こる必要がありそうで、それはやはり簡単ではないだろう。そうであるなら、年内160円まで米ドル高・円安が進むために必要な日米金利差米ドル優位拡大の達成も難しいのではないだろうか(次回に続く)。