令和5年(2023年)分の確定申告の時期となりました。今回は、令和5年分の所得税の変更点と、その変更が確定申告書等にどのように反映されているのかを解説します。

1.申告書が送られてこない

いままで、毎年税務署から送られていた確定申告書が、今回は届かないという人がいます。行政コストの削減のために、ここ数年、e-taxで申告した人などに対しては申告書等の用紙は送られていませんでした。令和5年分からは令和4年分の申告の際に税務署から送られた用紙を使用しなかった人に対しても、申告書等の用紙は送られないこととなっています。

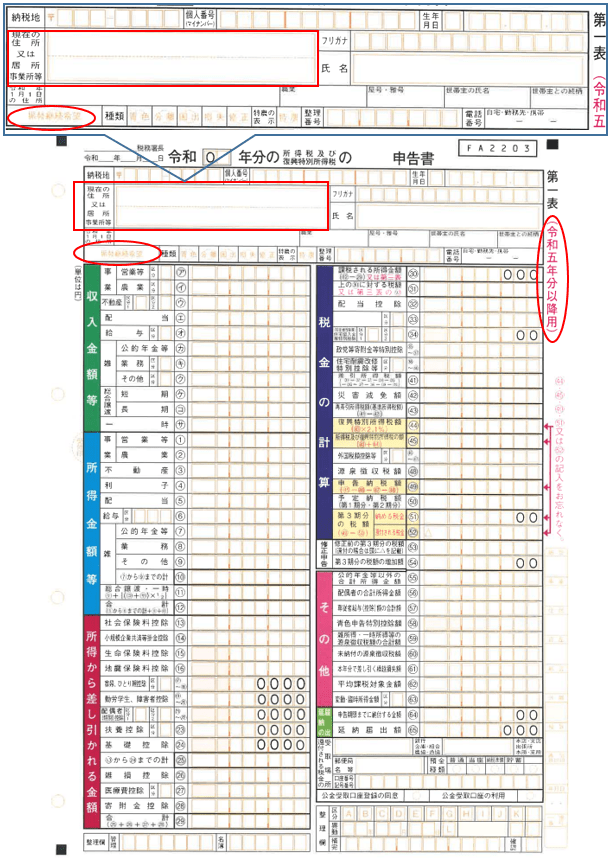

2.納税地の異動や変更の届け出が不要に

所得税の納税地(申告書の提出先)は、一般的に住所地です。引っ越しなどで住所地が変わったときや、個人事業者が事業所を納税地とするときは、「納税地の異動又は変更の届出書」を提出しなければなりませんでした。

令和5年分以後は納税地の異動等の届出書の提出が不要となります。納税地の異動又は変更がある場合は、第1表の確定申告書の住所(居所・事業所)欄に異動後や変更後の納税地を記載すればよいこととなります。なお、納税地の変更等をした人で、振替納税(税金が銀行口座等から自動的に引き落とされる制度)を利用していた場合は、住所欄の下の『振替継続希望』欄にチェックを忘れないようにしましよう。

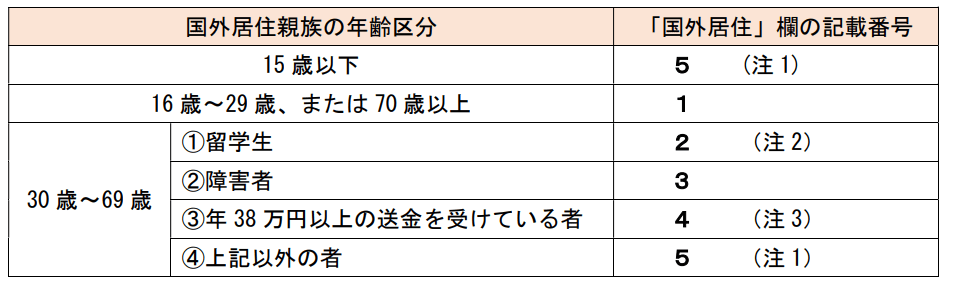

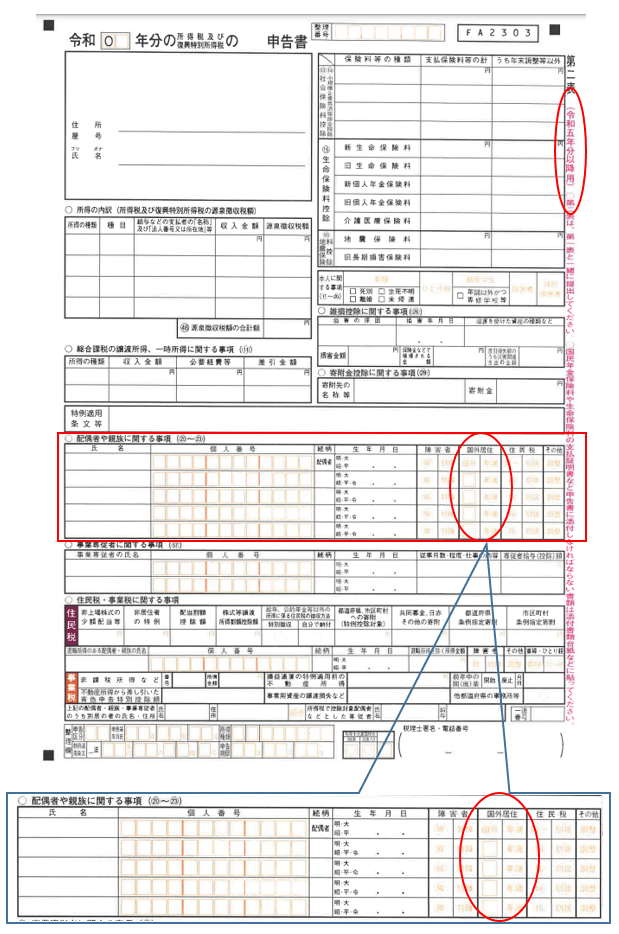

3.扶養控除の対象となる国外居住親族の要件が厳しく

令和4年分までは扶養親族が国外に居住している場合、「親族関係書類」及び「送金関係書類」の添付をすることで、扶養控除や配偶者控除の対象とすることができました。令和5年からは扶養控除の要件が厳しくなり、30歳~69歳までの国外居住親族については、原則として扶養控除の対象から外れます。ただし、30歳~69歳までの親族であっても①留学生、②障害者、③年38万円以上の生活費等の送金を受けている者、のいずれかに該当する場合は扶養控除の対象となります。国外居住親族がいずれに該当するかを明確にする欄(確定申告書の第2表『配偶者や親族に関する事項(⑳~㉓)』)が新たに設けられ、次表の番号の記載が必要となります。

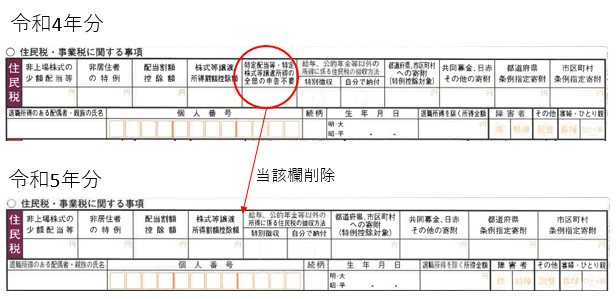

4.上場株式等の配当の申告方法の統一化

上場株式等の配当の課税方法には、確定申告不要、総合課税、申告分離課税の3つがあり、納税者が選択できます。令和4年分までは、所得税と住民税で異なる申告方法を選択できました。たとえば、所得税では総合課税を選択して源泉徴収された所得税の還付を受けつつ、国民健康保険料の増額を避けるために住民税では申告不要を選択するということが可能でした。この場合、確定申告書の第二表『住民税・事業税に関する事項』の『特定配当等・特定株式等譲渡所得の全部の申告不要』に丸印を入れると「所得税は申告・住民税は申告不要」の意思表示ができていました。

令和5年分からは、この所得税と住民税の「いいとこどり」ができなくなり、所得税と住民税の課税方式を一致させることとなりました。そのため、令和5年分の申告書からは『特定配当等・特定株式等譲渡所得の全部の申告不要』欄が削除されています。

5.消費税のインボイス制度の影響が所得税に

令和5年10月から消費税のインボイス制度が開始しました。これは、消費税を納めていない事業者へ仕入れ等の支払いをした場合は、支払いをした事業者側が国へ納める消費税の負担が従来よりも重くなるような仕組みです。消費税の納税をしている事業者に対しては「登録番号」が割り振られています。支払いを受ける事業者が、請求書や領収書に登録番号の記載をすることにより、消費税を納めている事業者であることを明確にします(消費税を納めていない免税事業者には登録番号はありません)。

インボイス制度は消費税の問題なのですが、個人事業者が確定申告書に添付することとなっている「収支内訳書」や「青色申告決算書」の記載内容に変更があります。

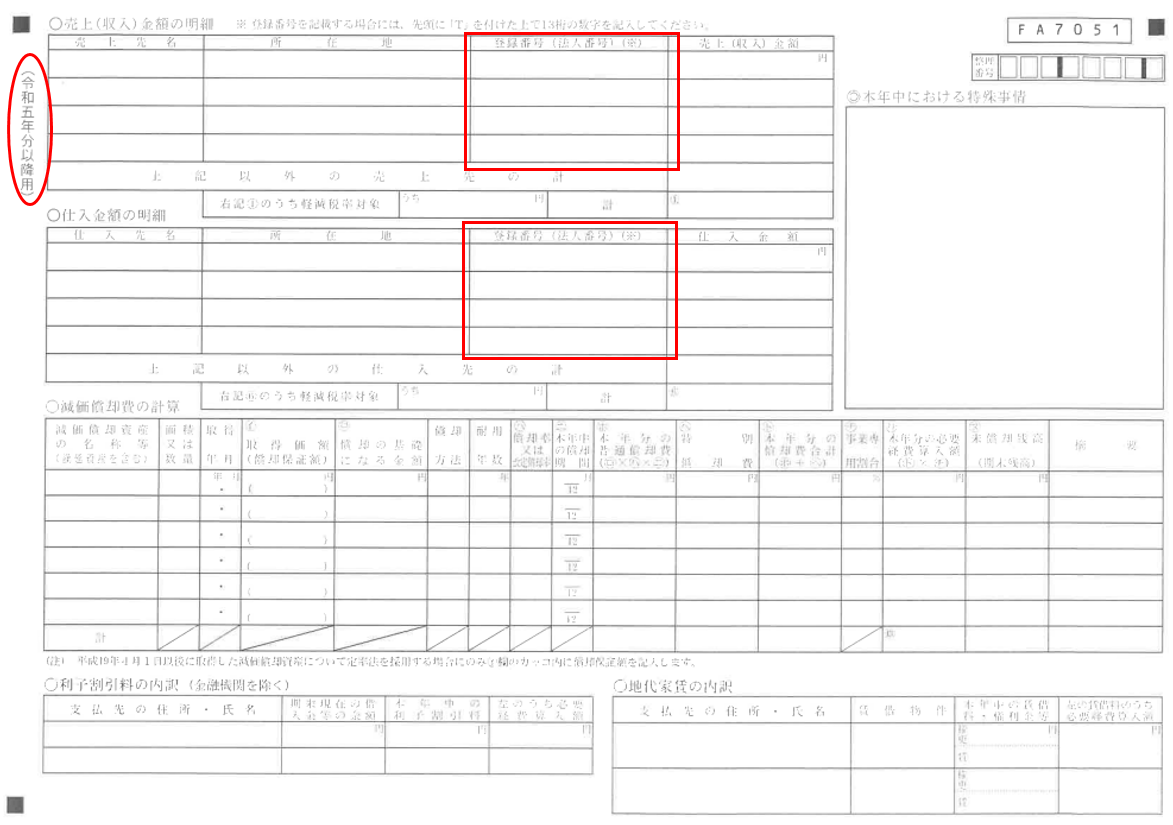

白色申告者用の「収支内訳書」の、『売上(収入)金額の明細」『仕入金額の明細』欄には取引先名とその住所、取引金額を記載することとなっていました。令和5年分からはそこに登録番号や法人番号を記載する枠(任意)が設けられました。

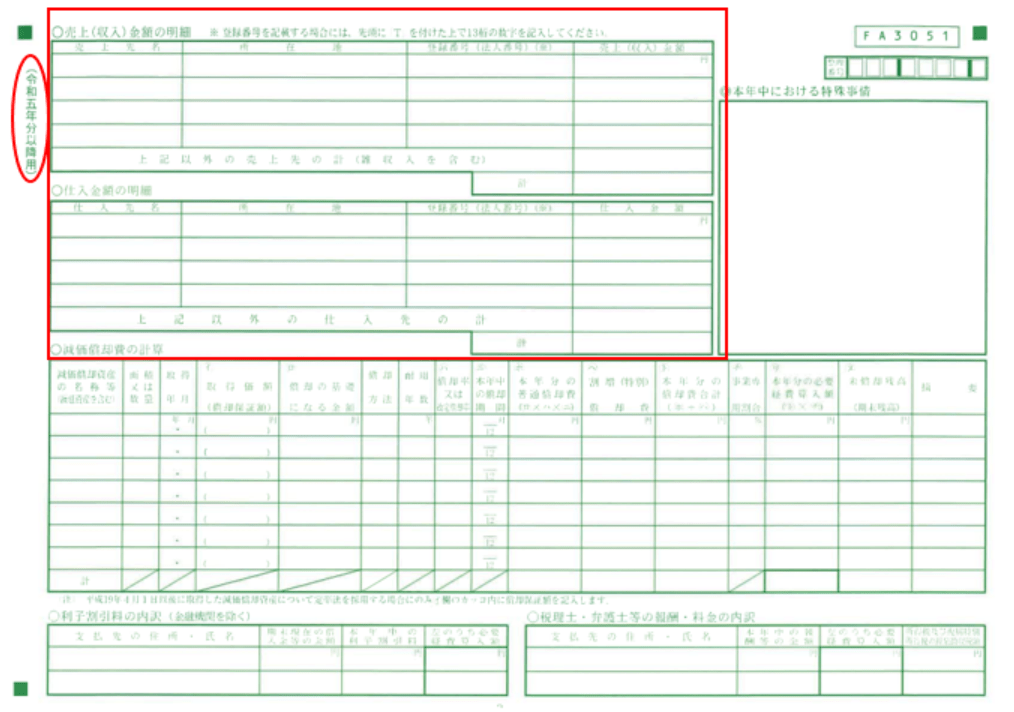

青色申告者用の「青色決算書」には、令和4年分までは『売上(収入)金額の明細』『仕入金額の明細』欄そのものがありませんでしたが、令和5年分からは新たに設けられ、登録番号(法人番号)の記入欄(任意)が設けられています。

なお、登録番号等を記入した場合は、その取引先の名称や住所の記載は省略できます。

6.特定非常災害に係る損失の繰越期間は5年間となり、付表が新設

災害等による損失は、生活用動産の損失は雑損失として、その年の所得の金額から差し引くことができ、引ききれない場合は3年間繰り越して、翌年以後の所得から差し引くことができます。また、事業所得や不動産所得等の損失が生じたときは他の所得から差し引くことができ、引ききれない場合は青色申告者や一定の白色申告者は3年間繰り越すことができます。

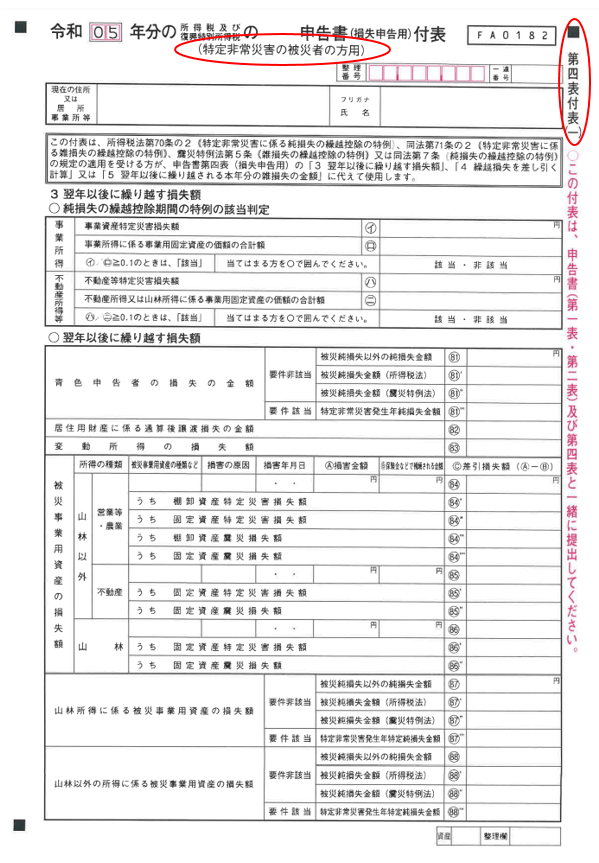

令和5年4月以後に特定非常災害に指定された災害による損失は、5年間の繰越控除となりました。損失の繰越控除は確定申告書第四表により申告することとなっていますが、特定非常災害の被災者の方用の『付表(一)(二)(三)』が新たに設けられています。

7.財産債務調書の提出期限の延長

10億円以上の財産のある人や、合計所得金額が2,000万円を超えている人のうち3億円以上の財産のある人は、財産と債務の明細を記載した財産債務調書を提出しなければなりません。令和4年分までは、提出期限が翌年3月15日までとなっていましたが、令和5年分以後は、提出期限が翌年6月30日(令和5年分は令和6年(2024年)6月30日)までとなります。