米国経済の現状と日本株の評価

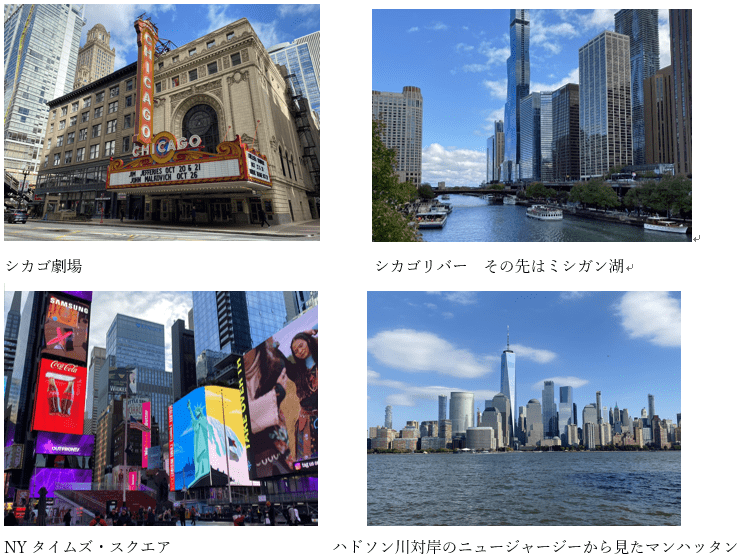

「オータム・イン・ニューヨーク」というレポートを書いたのは、ちょうど10年前であった。実はそれ以降も、毎年NYを訪れていたが、ご多分なくコロナで途切れてしまい、今回の訪米は実に4年ぶりのことであった。

先々週、シカゴとニューヨークの投資家を訪問した。いろいろなことを話したが、メイン・テーマは米国経済の現状、そして日本株をどう見ているかだった。

米国経済については全員が楽観視していた。インフレのピークアウトは鮮明で、したがって米連邦準備制度理事会(FRB)の利上げはもうすぐ終了する。なかには、すでに終わっていて、この先の利上げはもうない、という者もいた。一方、個人消費が落ちないため景気はそこそこ強く、その背景に潤沢なマネーがあるからだとの認識であった。つまりソフトランディング・シナリオがコンセンサスであった。

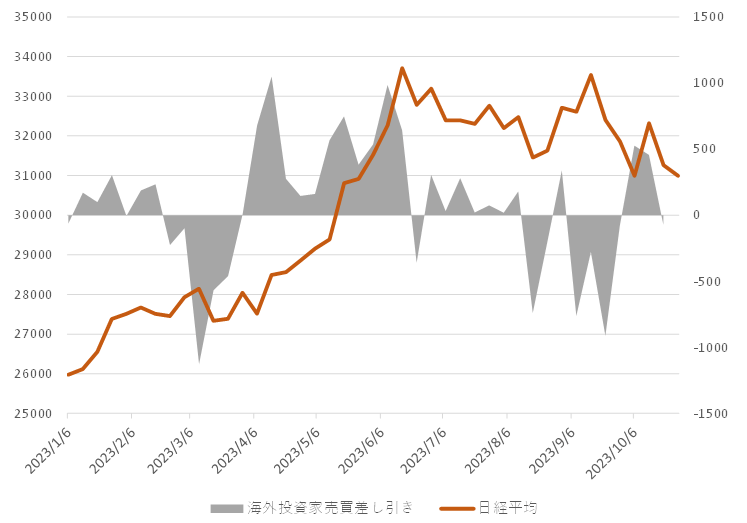

日本については、全員が「正しい方向に変わりつつある」という点でアグリーだった。だからまったく持っていないのはまずいと思って買った。それが下のグラフでも確認できる通り、今年の4-6月であった。

しかし、その後はどんどん買い増すという状況ではなく、この変化が確固たるものとして続いていくか見極めたい、という慎重派も少なからずいた。

市場は利上げ終了予想

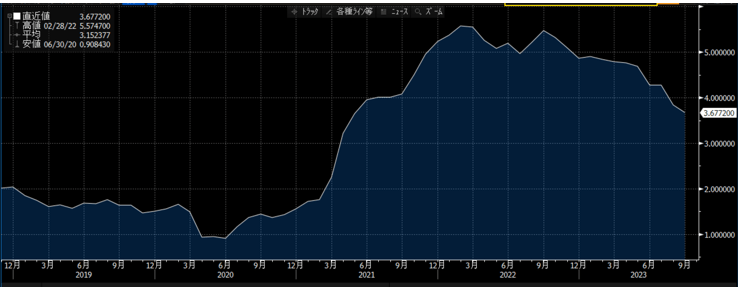

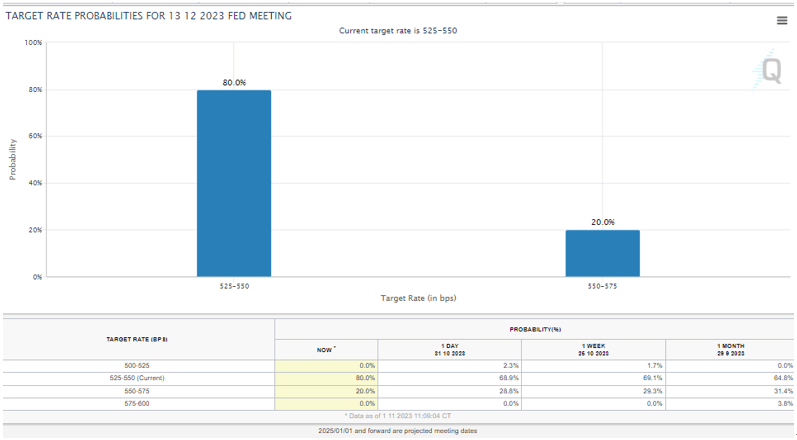

さて、彼らの見立て通り、11月の米連邦公開市場委員会(FOMC)では利上げが見送られた。これで2会合連続の利上げ見送りである。FOMC後の会見でパウエル議長は12月FOMCでの利上げの可能性に言及しなかった。市場は一気に年内はもう「利上げなし」に傾いている。30日物FF金利先物の価格データに織り込まれているFF金利からFRBが金融政策を変更する確率を計算するFEDWATCHによれば、12月の利上げ確率は20%にまで低下している。

一時、5%の大台に迫った米10年債利回りも大きく低下、ピークアウトの兆しが出始めた。

FEDの利上げ打ち止め、米国長期金利のピークアウト - この二つは世界の株式市場にとっての大きな好材料であることは言うまでもない。

株高の季節到来、日本企業の好業績に期待

日銀は31日に開いた金融政策決定会合で長短金利操作イールドカーブ・コントロール(YCC)の再修正を決めた。長期金利の上限は1%をめどとし、1%を一定程度超えることを容認する。それでも日本の10年債利回りは1%に届かない。これで当面、日本の金利急騰リスクはなく、したがって円高に巻き戻る波乱もないだろう。

業績面ではトヨタの非の打ちどころのない決算に代表されるように、日本企業の好業績が改めて評価されるだろう。

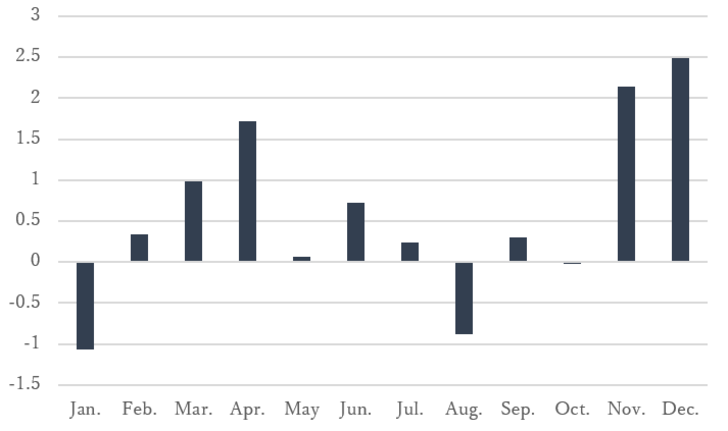

以前も出したが、過去20年の日経平均の月別騰落率を再掲する。日本株は夏から秋にかけて低迷するが、11月~12月は大きく上昇する季節性がある。ハロウィーン効果としてよく知られるアノマリーだ。株高の季節到来である。