リスクオン・オフ反応とは違う

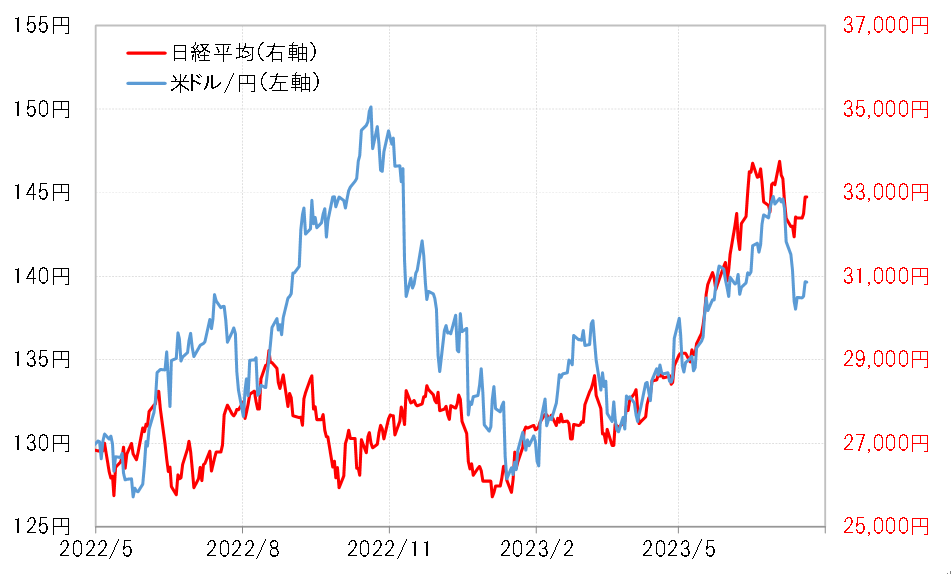

米ドル/円と日本株は、4月頃から一緒に上昇する、またはその逆で一緒に下落するという、同じ方向に動くことが増えてきた(図表1参照)。こんなふうに、「円安=株高」、または「円高=株安」の関係でよく知られているのは、リスクオン、リスクオフの反応だ。

円は代表的な安全資産の1つと位置付けられることが多かった。このため、リスクオン、つまりリスク資産が選好される局面では安全資産の円は売られるため「株高=円安(米ドル/円上昇)」、その逆でリスクオフ、つまりリスク資産が売られる局面では安全資産として円が買われるため「株安=円高(米ドル/円下落)」になるということ。ただ、今回日本株と米ドル/円が同じ方向に動くようになったのは、それとは違うメカニズムによるものではないか。

日本株と米ドル/円の連動性が高くなったのは、日経平均が長く続いたレンジ相場を上放れた4月末前後からだった。この日本株一段高の主導役の1つは、海外投資家と見られた。ただこの頃、為替相場では円安傾向が続いていた。このため、海外投資家による日本株投資は円の下落に伴う為替損失を回避する必要があったと考えられる。いわゆる為替リスク・ヘッジの円売りということだ。

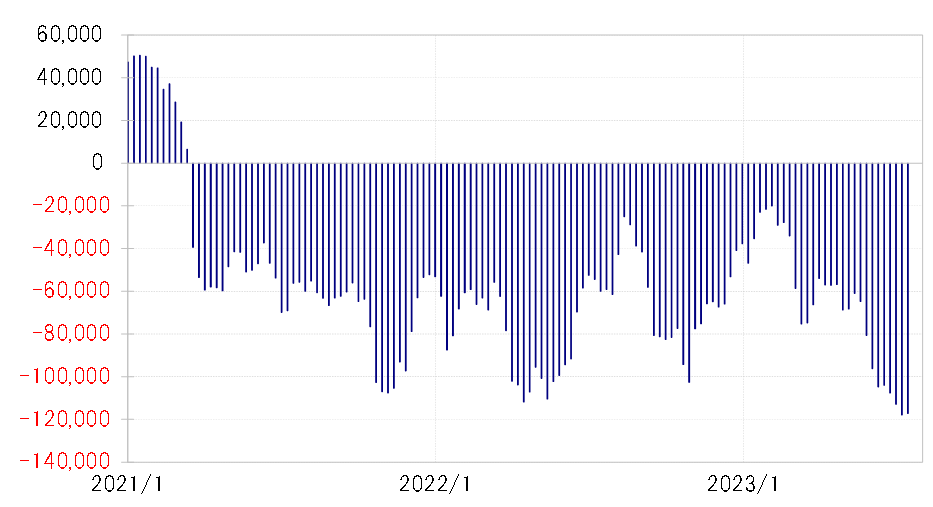

そういう目線で見ると、ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションが5月に入った頃から売り越しが急増したことも、海外投資家の日本株投資拡大の影響があったように感じられる(図表2参照)。以上のことから、日本株と米ドル/円が同じ方向に動くようになったのは、海外投資家の日本株買いとヘッジの円売りの影響が大きかったのではないか。

今回の日本株と米ドル/円の連動が、リスクオン、リスクオフの反応ということなら、「株高=円安」、「株安=円高」が基本になる。そうではなくて、これまで見てきたように、海外投資家の日本株投資と為替リスク回避取引の影響が大きいということなら、株と為替の関係は今後変わる可能性がある。

例えば、為替相場が円高に転換すると、海外投資家の日本株投資において円下落に伴う為替損失回避のための円売りは不必要になる。その場合は、「日本株高=円高」といった具合に、日本株と米ドル/円が逆方向に動く可能性も出てくるのではないか。

もちろん、円高を嫌気して日本株が下落すると、米ドル/円と日本株はともに下落することになる。逆に言えば、円高になっても日本株高傾向が続くようなら、今回の日本株の上昇トレンドの力強さを証明することになるだろう。