空前の「売られ過ぎ」=投機筋の米10年債ポジション

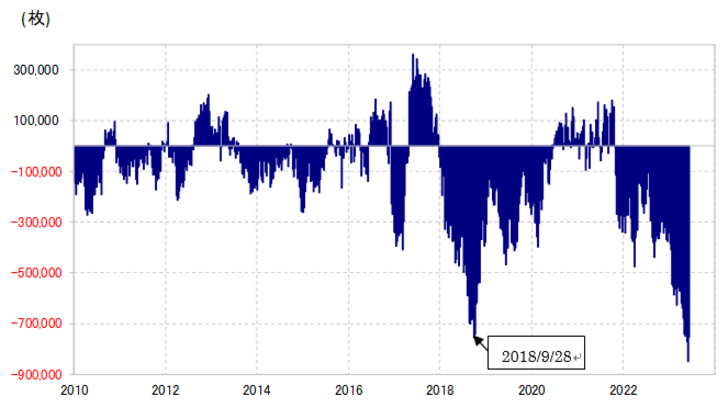

CFTC(米商品先物取引委員会)統計の投機筋の米10年債ポジションは、6月に入り売り越しが一時8万枚以上に拡大した(図表1参照)。これは確認出来る限りでは、過去最大の売り越し。

米10年債利回りは、これまでのところ2022年10月の4.2%がピークとなっているが、根強いインフレ懸念や米景気の底固さなどを受けて、最近にかけても下げ渋る展開が続いている。その一因として、このような強い投機筋による売りが続いたことが、価格の下落(利回り上昇)を後押しした影響もあったと考えられる。

ただ、過去最大の売り越しとは、別な言い方をすると「売られ過ぎ」になっている可能性もあるということになるだろう。その意味では、さらに売りが拡大し、米10年債の価格が下落、利回り上昇をもたらす可能性は限られるのではないか。むしろ「売られ過ぎ」が反転し、買い戻しが広がることにより、米10年債利回りの価格の上昇、利回り低下を後押しする可能性がありそうだ。

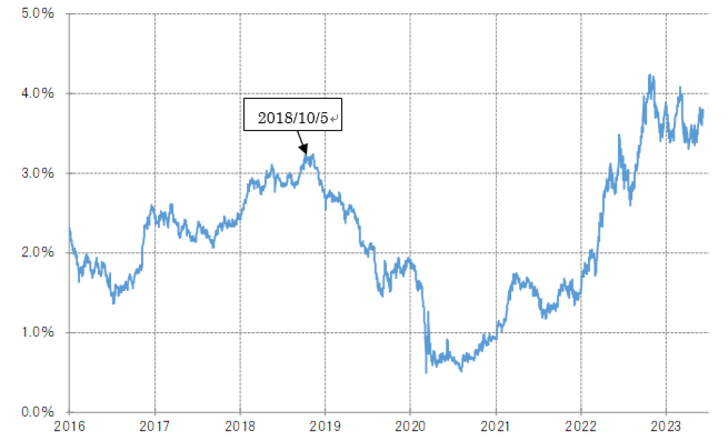

それが起こったのが、前回の売り越しのピークを付けた局面だった。前回の売り越しのピークは2018年9月末に記録したが、これは米10年債利回り上昇のピークアウトのタイミングとほぼ重なっていた(図表2参照)。

当時、米10年債利回りは2016年からの上昇トレンドが展開していたが、それは結果的には2018年10月初めに3%を超えたところで頭打ちとなり、その後は2020年にかけて大幅な低下に向かった。このように大幅な金利低下に向かう中では、投機筋による米10年債「売られ過ぎ」の反動による買い戻しが、価格の上昇、利回り低下を後押しするところとなったと考えられる。

以上のように、少なくとも米10年債の投機筋のポジションを見る限りでは、米10年債利回りといった金利の上昇には限りがあり、いつ本格的な金利低下へ向かう動きが始まってもおかしくない状況にあると言えそうだ。